(画像=SBI証券)

| この記事は2025年7月16日にSBI証券で公開された「夏相場をけん引?好業績発表の中小型7銘柄」を転載したものです。 掲載記事:夏相場をけん引?好業績発表の中小型7銘柄 |

(画像=SBI証券)

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証グロース市場・スタンダード市場の中小型株を中心に、好業績が期待される銘柄や、投資家の皆様が気になる話題についてわかりやすくお伝えします。

夏相場をけん引?好業績発表の中小型7銘柄

参院選を目前に控え、米国との関税交渉の進展が見られぬ中、日経平均株価は大台の4万円を前に、足踏み状態が続いています。先行き不透明感の払拭が大台突破に欠かせないとされますが、東京株式市場では3-5月期の決算発表シーズンが大方一巡しました。主力株の中では、アパレルの世界的大手で日経平均株価のウエイトトップであるファーストリテイリング(9983)が7/10(木)に決算発表を実施。業績が市場予想に届かず売られ、市場全体の重しとなりました。

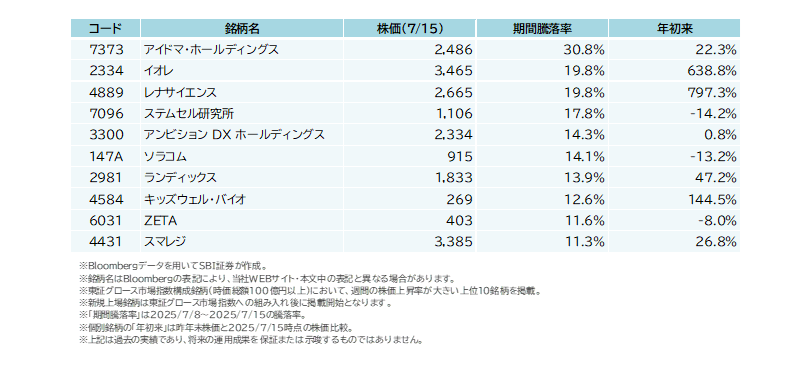

6月末から7/15(火)までの東証グロース市場指数の騰落率は▲1.6%(東証プライム市場指数▲1.0%、東証スタンダード指数+0.24%)と、米国の関税政策により大幅安となった4月以降の上昇が大きかった分、調整色がやや強く出た格好です。一方で、業績や見通しが好感された銘柄が下支え要因となった面も見受けられました。

今回の新興株ウィークリーでは、3-5月期の決算発表シーズンで好業績を発表し、今後も堅調な株価推移が見込まれる銘柄を抽出するため、以下のスクリーニングを行ってみました。

① 東証グロース市場、または東証スタンダード市場に上場

② 売買高移動平均(25日)が2万株以上

③ 時価総額が100億円以上

④ 決算期末が2.5.8.11月の銘柄

⑤ 7/14(月)までに3~5月期の決算発表を発表済み

⑥ 直近3-5月期の売上高、営業利益、経常利益が前年同期比5%以上増収かつ増益

⑦ 株価騰落率(2025/1/6~2025/7/14)が10%以上

⑧ 取引所または日証金による信用規制・注意喚起銘柄を除く

図表の銘柄は、上記条件をすべて満たしています。掲載は銘柄コード順です。

【参考】 7/8(火)~7/15(火)で株価上昇が大きかった東証グロース市場指数構成銘柄

(画像=SBI証券)

■図表 夏相場をけん引?好業績発表の中小型7銘柄

※会社発表データ、Quick Workstation Astra ManagerデータをもとにSBI証券が作成

(画像=SBI証券)

一部掲載銘柄を詳細に解説!

■ライズ・コンサルティング・グループ (9168)~幅広い領域をカバーする総合コンサルティング

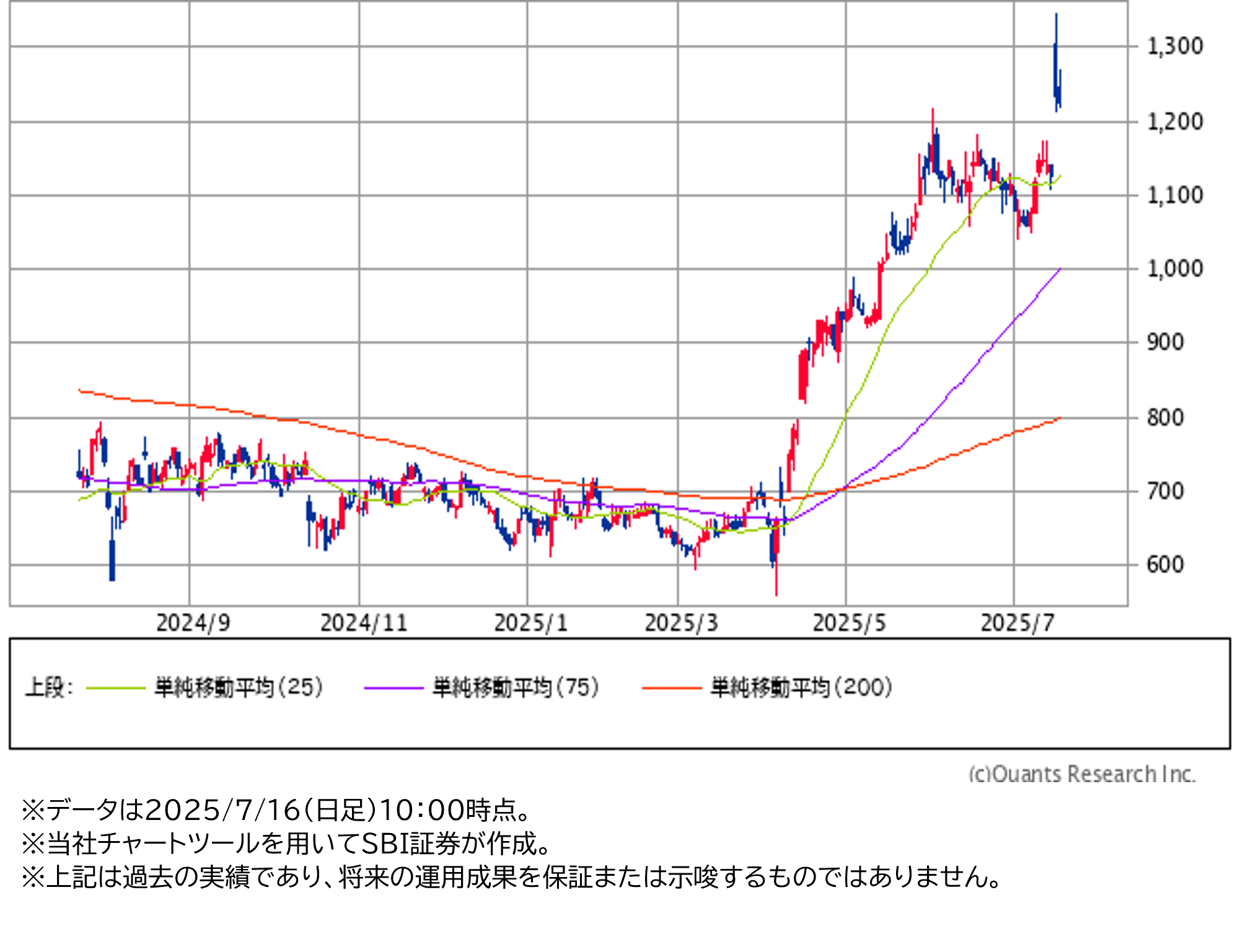

★日足チャート(1年)

(画像=SBI証券)

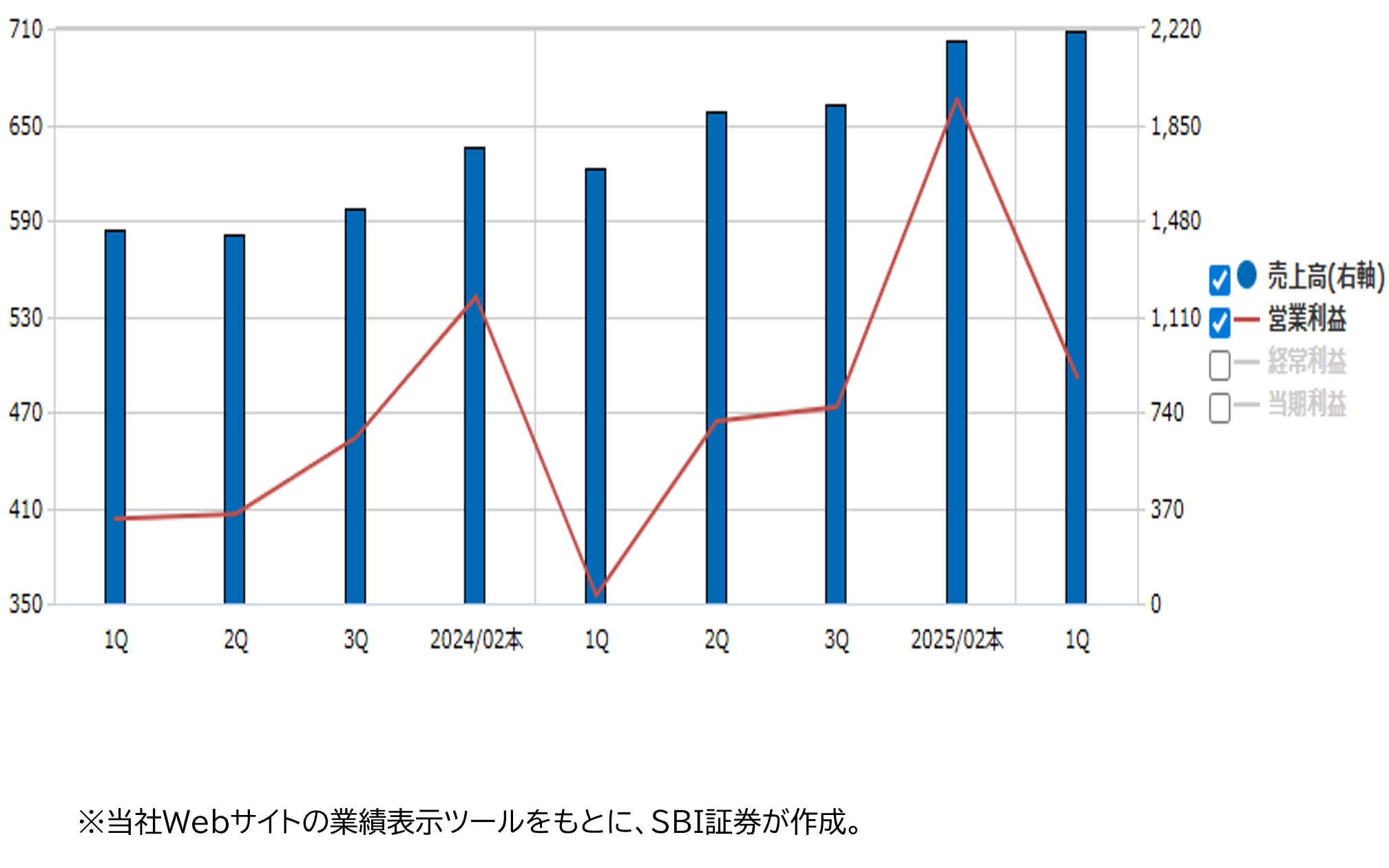

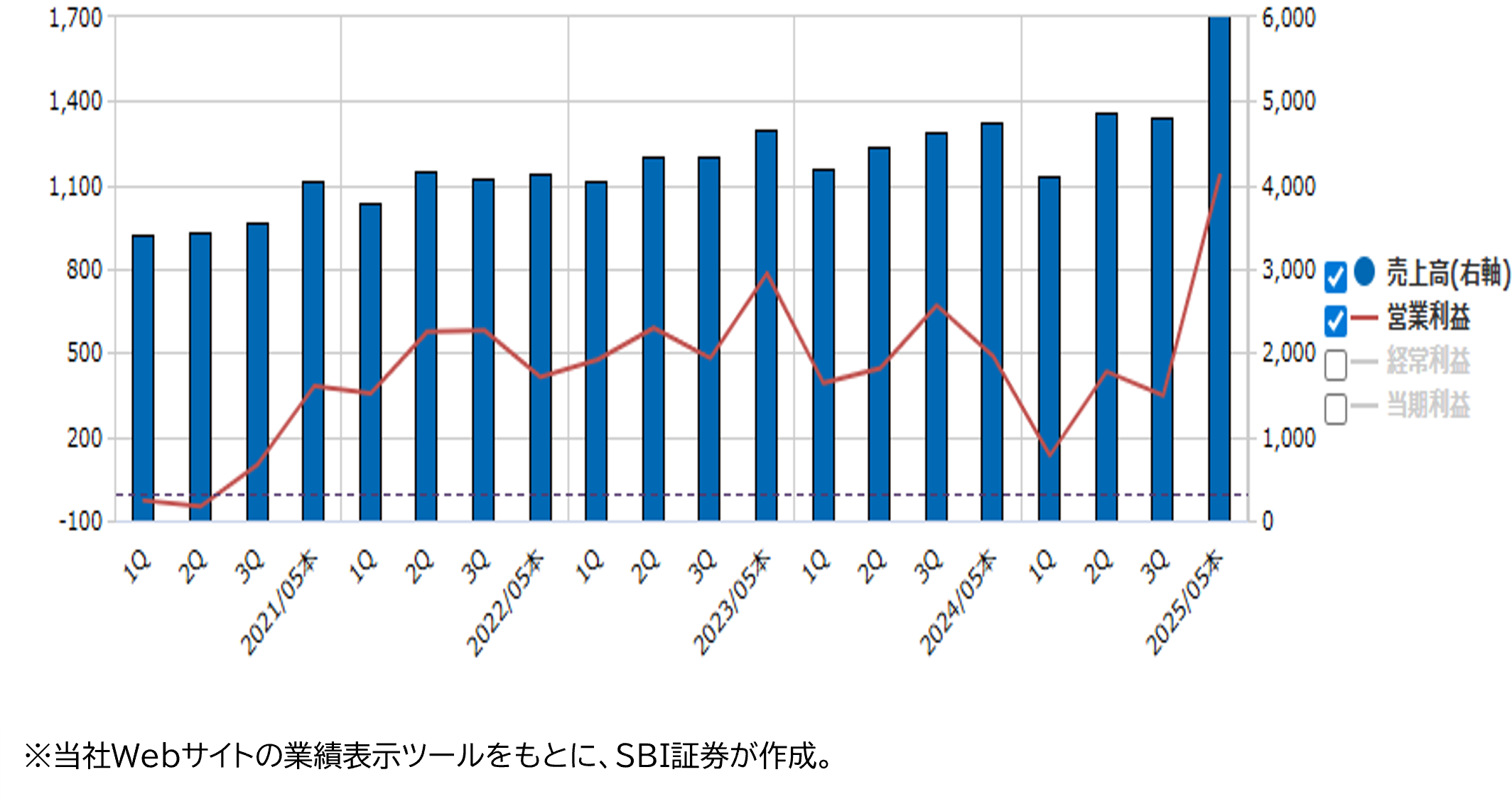

★業績推移(百万円)

(画像=SBI証券)

■幅広い領域で総合コンサルティング事業を展開

総合コンサルティング事業。様々な業界に対し、戦略策定、業務改革、IT/DX推進等幅広いテーマで支援を行っています。

①クライアントに深く入り込み、一体となって解決に取り組む、②膨大な時間をかけ報告書を作成するのではなく実行支援に注力する、③事前に厳密に範囲を定義せず柔軟に対応する、④各分野の専門家が右腕右脚となり経営業務を支援する、といった4つのアプローチにより支援を実行しています。

多様な業界の優良企業を顧客基盤としていることが強みです。たとえば、「製造」の日立製作所、東京エレクトロン、「流通・サービス」の三井物産、三菱商事、「通信IT・広告」のNTTデータ、NTTドコモ、ジェイコム、「社会インフラ」の三菱地所の他、官公庁・経済団体なども顧客に名を連ねています。(業種は会社側の定義)

業務の特質上、優秀な人材の採用に注力しています。各分野の専門知識と豊富な経験を持つプロフェッショナルがコンサルティングサービスを提供しています。

4/4(金)にソフトウェアテストのSHIFT(3697)が同社の株式の33%を76億円で取得すると発表し、その持ち分法適用会社になる方向です。

■26.2期1Q業績は計画を上回って着地

7/14(月)に26.2期1Q(25.3~5期)決算を発表。売上高22億円(前年同期比31%増)、営業利益4.9億円(同38%増)と増収増益を確保。「計画を上回って着地」(会社側)しました。

主要KPI(経営重要指標)としている「稼働対象コンサルタント人員数」は255.9人(前年同期比9.6%増)、「稼働対象コンサルタント稼働率」は95%(前年同期は87%)と伸長しました。「稼働対象コンサルタント平均単価」は259万円(前年同期比4万円減)でしたが、若手未経験者が早期に戦力化された影響のようです。

26.2期は売上高95.3億円(前期比24%増)、営業利益22.8億円(同16%増)が会社計画です。コンサルタント人材の拡大をドライバーに売上成長を見込みます。中期的な売上拡大を目指し、採用強化、営業部門拡大にコストがかかりそうですが、2桁増益が見込まれます。

30.2期を最終年度とする今後5年間の中期計画では売上高で年間20~25%で成長し、売上高営業利益率は25~30%(25.2期は25.5%)を確保したいとしています。

なお、配当については24.2期まで無配でしたが、25.2期に配当を開始(1株9円)し、今後は総還元性向30%以上(配当性向は15~30%)を目途にしたいとしています。26.2期は1株14円が会社計画です。

株価は6月以降おおよそ1,050~1,200円前後で一進一退の展開でしたが、決算発表を好感し、7/15(火)の取引では、保ち合いを上放れた形になっています。

■ERIホールディングス (6083)~建設物の専門的第三者機関。省エネ関連やインフラ整備需要などが追い風

★日足チャート(1年)

(画像=SBI証券)

★業績推移(百万円)

(画像=SBI証券)

■建設物の専門的第三者機関

建設物などに関する専門的第三者機関。評価(Evaluation)、格付け(Rating)、検査(Inspection)を主業としています。

全従業員の6割弱が一級建築士のプロフェッショナル集団です(24.5末時点)。

売上高構成比(25.5期)は、以下の通りです。

▸ 確認検査事業及び関連事業(44%)

建築基準法に基づく建築確認検査機関として建築確認、中間検査、完了検査等。

▸ 住宅性能評価及び関連事業(18%)

住宅の品質確保の促進等に関する法律に基づく住宅性能評価機関として、設計住宅性能評価、建設住宅性能評価等。

▸ ソリューション(23%)

住宅系では、既存建築物調査で耐震診断・被災調査等。インフラ環境系としては、アスベスト等有害物質の調査等。

その他(15%)では、専門資格検定の育成講座なども行っています。

■法改正で市場拡大?省エネ関連やインフラ整備需要などが追い風

国の施策が業績動向の重要な鍵を握っています。住宅/建築物の省エネ性能の目標と建築基準法、建築物省エネ法の改正が業績拡大への追い風になります。2022年から加速していたM&Aを活用した事業領域の拡大推進も行われています。国土強靭化施策に準拠し、地方へのインフラ需要の増加を想定。地元官公庁向けなど地域地盤を持つ企業の子会社化を進めてゆく戦略です。

2024年4月からは、販売・賃貸広告すべての建築物の省エネ表示の義務化がスタート。さらに、2025年からは、省エネ基準の適合義務化などの法律が施行されました。

それらが業績の押し上げ材料となり、7/8(火)発表の前期(25.5期)本決算は、売上高197億円(前期比9%増)、営業利益20億円(同2%増)と増収増益を確保しました。今期(26.5期)は、売上高227億円(前期比14%増)、営業利益28億円(同36%増)、各利益項目で前期比30%以上の大幅増益となる見通しです。1株配当は70円(前期比10円増配)の計画です。

決算発表と同時に28.5期を最終年度とする中期経営計画を発表。業績成長(最終年度の営業利益計画は40億円)のみならず、ROEの目標は20~30%、今まで数値基準が設置されていなかった配当性向については30%と設定し、株主還元にも意欲的な姿勢も覗かせています

長期目標としては、30.5期に売上高300億円、時価総額300億円(2025/7/14時点で231億円)の実現です。

決算および中計発表後、7/9(水)の株価はストップ高を付けました。2013年に持株会社へ移行し株式公開されて以降、上場来高値を付けています。利益が第4四半期にやや偏重気味なので、再びの大幅上昇は時間を要する可能性も想定されますが、今年はインフラ整備などのテーマ性でも物色対象となる可能性がありそうです。

| ⚠ご注意事項 ※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。 ※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら |

| ⚠免責事項・注意事項 ・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。 ・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても株式会社ファーストパートナーズ及び株式会社SBI証券(情報発信元を含む)は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。 重要な開示事項(利益相反関係等)について 投資情報の免責事項 【手数料等及びリスク情報について】 SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。 |