(画像=SBI証券)

| この記事は2025年7月30日にSBI証券で公開された「中小型株も決算発表シーズン!好業績期待5銘柄を紹介」を転載したものです。 掲載記事:中小型株も決算発表シーズン!好業績期待5銘柄を紹介 |

(画像=SBI証券)

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証グロース市場・スタンダード市場の中小型株を中心に、好業績が期待される銘柄や、投資家の皆様が気になる話題についてわかりやすくお伝えします。

中小型株も決算発表シーズン!好業績期待5銘柄を紹介

日経平均株価は7/23(水)・7/24(木)に計2,051円上昇し、7/24(木)には一時は42,000円台を回復しました。米国時間7/22(火)にトランプ米大統領が日米関税交渉が合意したことを明らかにし、不透明感が大きく後退した形です。しかし、7/25(金)~7/29(火)は3営業日続落しました。急騰後の反動に加え、半導体関連銘柄の決算が冴えないことが市場の警戒心を強めました。

東証グロース市場指数は相対的に高値圏での推移となりました。株式市場全般のリスク許容度が回復したことに加え、東証グロース市場での構成比が大きい情報サービス産業関連企業について、東証プライム市場で好決算が続いていることが影響したとみられます。

こうした中、東京株式市場はいよいよ決算発表シーズン本番となります。「新興株ウィークリー」では、アナリストが総じて強気の業績見通しを公表しており、今後の決算発表で好決算が期待できる銘柄を抽出すべく、以下のスクリーニングを行ってみました。

① 東証グロース市場、または東証スタンダード市場に上場

② 時価総額が100億円以上

③ 3月を決算期末とする企業

④ 予想EPSを公表するアナリストが3名以上

⑤ 直近四半期(25.1-3月期)営業利益・純利益がともに前年同期比10%超増益

⑥ 今期(26.3通期)市場予想(Quickコンセンサス)営業利益が会社予想営業利益を上回る

⑦ 25.4-6月期の決算発表が8/1(金)以降

⑧ 取引所または日証金による信用規制・注意喚起銘柄を除く

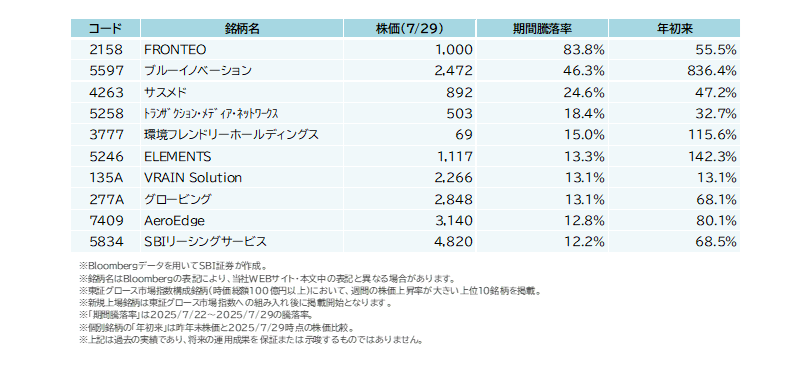

図表の銘柄は、上記条件をすべて満たしています。掲載は、直近四半期(3ヵ月)の営業増益率(前年同期比)が大きい順です。

【参考】 7/22(火)~7/29(火)で株価上昇が大きかった東証グロース市場指数構成銘柄

(画像=SBI証券)

中小型株も決算発表シーズン!好業績期待5銘柄を紹介

※会社発表データ、Quick Workstation Astra ManagerデータをもとにSBI証券が作成。「市場予想」はQuickコンセンサス

(画像=SBI証券)

一部掲載銘柄を詳細に解説!

アルファポリス (9467)~自社サイトで人気コンテンツを書籍化。キッカケ次第で水準訂正にも期待

★日足チャート(1年)

(画像=SBI証券)

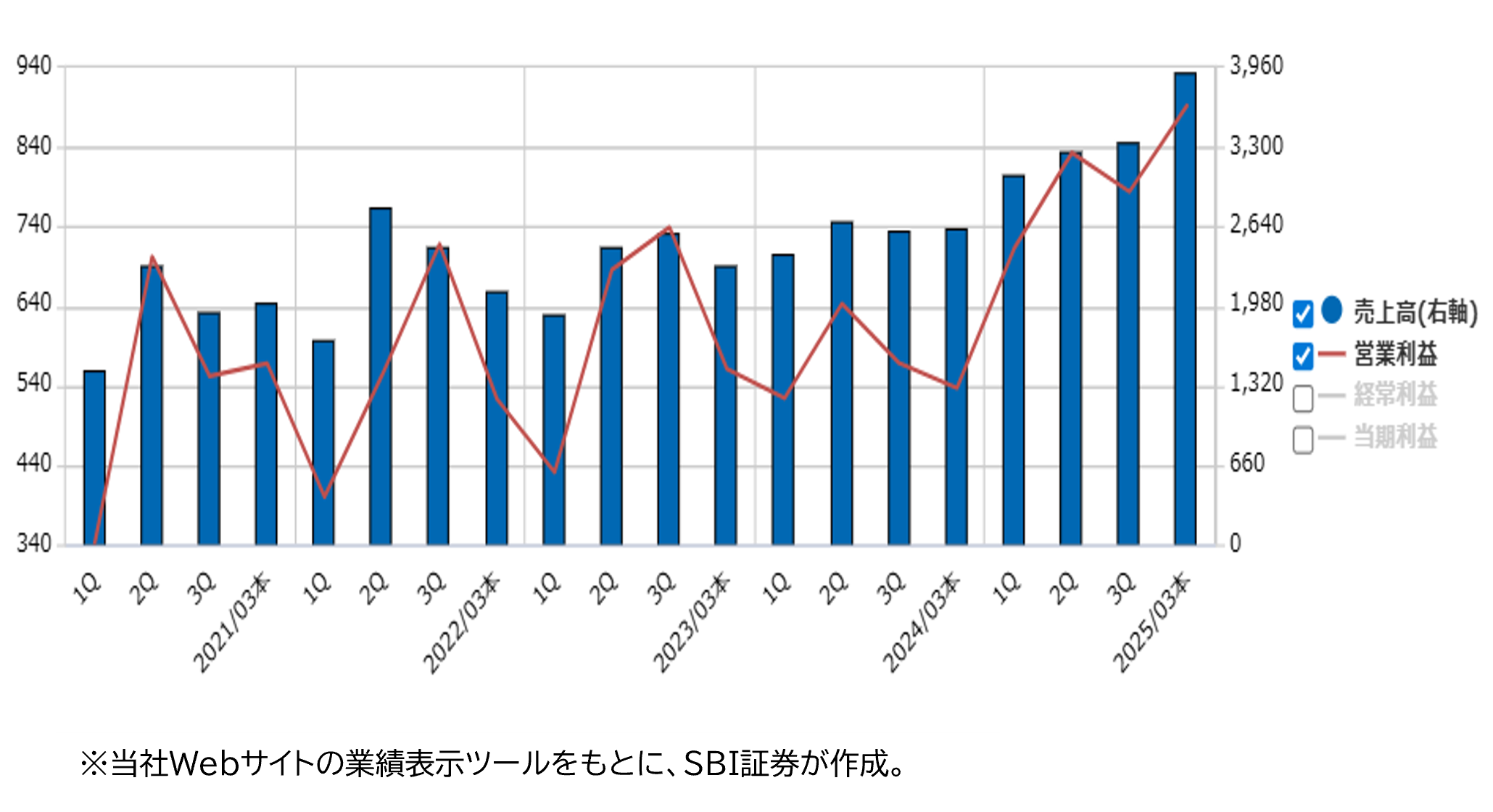

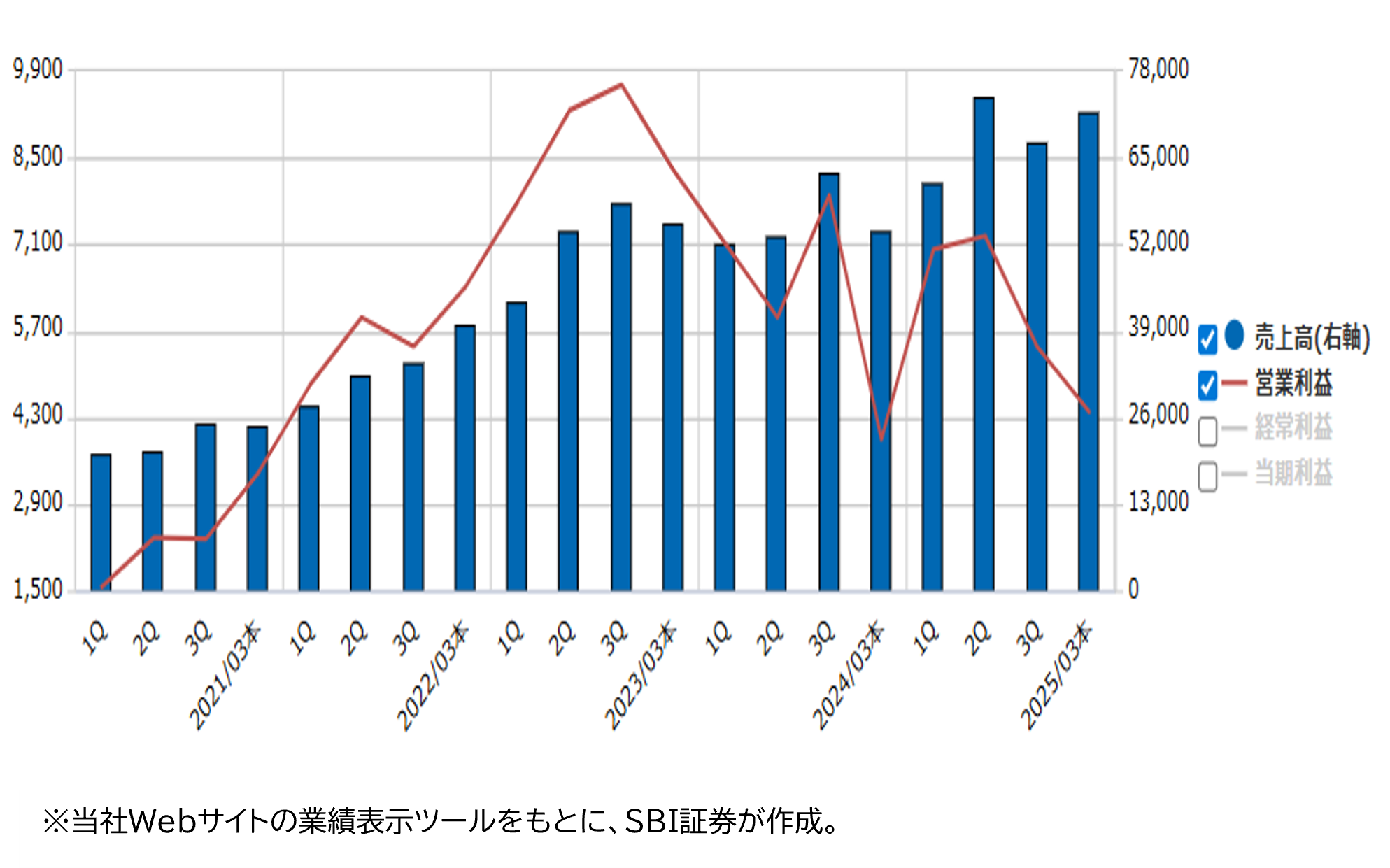

★業績推移(百万円)

(画像=SBI証券)

■出版業者。自社サイトで人気のコンテンツを書籍化!

ライトノベルや漫画を中心に、出版事業を行う企業。誰でも簡単に、小説や漫画等の投稿が可能な「アルファポリス」というウェブサイトを自社で運営。人気のあるコンテンツが書籍化されるビジネスモデルです。

伝統的な出版社でコンテンツが書籍化するまでの過程は、作者が作品の持ち込みを行ったり、賞レースに投稿したりするなど、多大な労力がかかります。また、実際に読者の人気を得られるか否かは不明瞭な部分が大きいのが現実です。

一方、同社では自社運営サイトで既に人気を得ているコンテンツが書籍化されます。そのため、高い評価と人気を得て、ヒット作となる確度が高い傾向にあり、アニメ化やドラマ化にもつながりやすいと考えられています。

■出版業界全体は軟調だが、電子出版は拡大傾向

日本の出版市場全般は低調です。公益社団法人 全国出版協会の調査では、出版物の推定販売額は1996年のピーク以降、右肩下がりに推移しています。

しかし、電子出版は年々増加傾向です。出版物売上シェアでは、2014年の電子出版は6.7%に過ぎませんでしたが、2024年には36.0%にまで拡大しました。

同社の電子書籍の全売上構成比は85%に上ります(25.3期)。さらに、書籍出版事業の売上高は75%が漫画で、電子との親和性も高いとされています(同)。

■世界で人気の『Manga』。9月からはフランス語翻訳も

2021年より公式漫画の英語翻訳版アプリの配信をスタート。Kindleストアでの販売も開始し、Manga部門の上位に数多くのタイトルがランクインしています。同社でも多く刊行されている「ISEKAI」は海外でも人気ジャンルの一つとして確立されています。

2024/9/26(木)からフランス語翻訳漫画の電子書籍の展開を開始。翻訳言語の追加と販売地域の拡大を継続していく方針です。

中期重点戦略の一つ目に海外における電子漫画のシェア拡大を掲げています。電子漫画に係る利益の海外比率は、24.3期実績は2%でしたが、30.3期には30%達成が目標です。

■ヒット作のアニメ化等で販売好調

前期(25.3期)まで売上高は8期連続の増収、営業利益は32億円(前期比41%増)と過去最高を達成しました。今期(26.3期)会社見通しは売上高160億円(前期比17%増)、営業利益37億円(同14%増)と更新の見通しです。1株当たりの年間配当金も14円(25.3期)→24円(26.3期)と増配を発表しました。アニメ化タイトルや新作タイトルが好調なこと等から売上高拡大が続きそうです。

5/15(木)の前期決算発表以降、業績推移と同様に、株価も一段高となりました。以降、新たな材料なく、上値の重い展開が続いています。

日本独自のIPビジネスであることに加え、トランプ関税の対象外であるサービス業であるため、「トランプ関税」問題がくすぶり続ける現在でも、投資家から選好されやすい面を有する銘柄といえるでしょう。また、自社でIPを保有している銘柄の中でも時価総額が小さいのが特徴で、キッカケ次第では大きく水準訂正される可能性も残ります。

フェローテック (6890)~独自技術をテコにグローバル展開。高配当利回り期待の側面も

★日足チャート(1年)

(画像=SBI証券)

★業績推移(百万円)

(画像=SBI証券)

■「真空シール」等の半導体製造装置関連事業が主力

半導体製造装置に使われる部品等を製造販売する「半導体製造装置関連事業」が売上高(25.3期)の60%を占める主力事業です。その他、「電子デバイス」(同18%)、電子デバイスの車載用途部分を切り分けた「車載関連」(同11%)に展開しています。

コア技術は「磁性流体」の製造で、流体でありながら磁石に吸い寄せられる機能性材料です。それと金属部品を組み合わせ、空気の漏れを防ぐ「真空シール」では、世界シェアの65%(23.3期)を有し、半導体製造装置には不可欠な部品と言われています。

同事業ではその他、石英製品・セラミック製品(高温にも壊れにくい素材でできた部品)、CVD-SiC(固く熱に強い部品)を提供するほか、使った部品を洗浄して再利用できるようにするサービスを提供しています。

「電子デバイス」事業では、上記の「磁性流体」の他、電気を通すと片面が温まり片面が冷たくなる「サーモモジュール」(23.3期世界シェア36%)、パワー半導体基板等を製造しています。

内外の半導体、同製造装置関連企業等を顧客とし、日本・中国・米国・欧州・アジアの5極計46拠点に展開し、海外売上高比率(25.3期)は87%超に上るグローバル企業です。

■増益転換の予想。高配当利回りにも期待

25.3期は売上高2,743億円(前期比23%増)、営業利益240億円(同4%減)と増収減益でした。各セグメントで売上高は増えましたが、工場新設等により減価償却費が前期比72億円超増加したことが影響しました。ただ、25.3期4Q(3ヵ月)だけみると営業利益が前年同期比11%増と下げ止まりの兆しをみせました。

26.3期は売上高2,850億円(前期比3%増)、営業利益280億円(同16%増)が会社計画です。減価償却費の前期比増加額は33.3億円に減少する見込みです。足元の半導体市場は、AI以外の分野で回復が遅れています。中期計画は前回計画より下方修正され、営業利益は27.3期350億円(前回600億円)、28.3期470億円(新たに策定)が目標です。

なお、株主還元については積極姿勢に転じています。3/19(水)の見直しにより、新たにDOE(株主資本配当率)の下限目標3.5%、総還元性向50%が設定されることになりました。26.3期の会社予想1株配当は148円で、7/29(火)の終値3,630円で計算される配当利回りは4.0%(同じ日の東証スタンダード市場予想配当利回りは2.51%)と、配当利回りの高さが魅力に加わっています。

株価は約2年ぶりの高値を回復しています。日米中の装置メーカーからの需要が増えている模様で、外資系証券会社がレーティングを引き上げています。予想PERは10.6倍、PBRは0.71倍(7/29時点)と割安感も強めです。

| ⚠ご注意事項 ※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。 ※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら |

| ⚠免責事項・注意事項 ・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。 ・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても株式会社ファーストパートナーズ及び株式会社SBI証券(情報発信元を含む)は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。 重要な開示事項(利益相反関係等)について 投資情報の免責事項 【手数料等及びリスク情報について】 SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。 |