(画像=ふるさと納税DISCOVERY)

| この記事は2022年10月16日にふるさと納税DISCOVERYで公開された「手取りから年収を計算してふるさと納税の寄附限度額を確認する方法」を転載したものです。 掲載記事:手取りから年収を計算してふるさと納税の寄附限度額を確認する方法 |

ふるさと納税は、応援したい自治体に寄附することで所得税や住民税が軽減され、寄附のお礼として返礼品がもらえる制度です。

年収や家族構成などによって、限度額は異なるのですが、今は手取りしか分からなくて限度額を確認できないからと、ふるさと納税の手続きを後回しにしている方も多いかと思います。

年末ギリギリにふるさと納税を行うと、人気商品は品切れになるおそれがあります。

今回は、手取りから限度額を確認する方法を紹介します。

手取りから年収を計算して寄附限度額を確認することは可能!

(画像=ふるさと納税DISCOVERY)

ふるさと納税の寄附限度額を知るためには、ふるさと納税を行う年の収入がいくらになるかを知る必要があります。

会社員など給与取得者の中には、会社から源泉徴収票をもらった後、12月31日の締め切りに間に合うように、バタバタと手続きをする人も多いようです。

正確な年収が分からないと、ふるさと納税の手続きができないと思っている人が多いかもしれません。

しかし、手取りしか分からなくても、おおよその年収を計算して、ふるさと納税の寄附限度額の目安を確認することが可能です。

手取りからおおよその年収を計算する方法

会社員の場合、手取りとして実際に入ってくる金額は、「年収のおよそ75%~85%」といわれています。

ここでいう年収とは、所得税や社会保険料を引かれる前の会社から支払われる総額のことで、額面給与収入とも呼ばれています。

手取りから年収を計算する式は以下の通りです。

おおよその年収=(手取り月給÷0.8)×12ヶ月

手取りから計算した年収は実際の年収と異なる可能性があります。

おおよその年収が分かれば、ふるさと納税の寄附限度額の計算に使うことも可能です。

手取りから計算したおおよその年収から寄附限度額の算出する方法

手取りから計算したおおよその年収から寄附限度額を算出する方法として、下記の2つがあります。

- シミュレーションを利用して計算する

- 自分で計算する

2つの方法を見ていきましょう。

シミュレーションを利用して計算する

手取りから計算したおおよその年収から寄附限度額を算出するには、シミュレーションを利用すると便利です。

総務省やふるさと納税のポータルサイトには、シミュレーションシートが必ず掲載されています。

ふるなびのシミュレーションを使うと、給与収入と配偶者の有無を入力するだけで、限度額の目安がかんたんに分かります。

例えば、年収300万円と入力し、独身のボタンを選ぶと、寄附限度額の目安は28,200円となりました。

家族構成や所得控除額などを入力して、より詳細な限度額を知りたい方は、「詳細シミュレーション」をお使いください。

自分で計算する

寄附限度額は、自分で計算することも可能です。手取りが毎月30万円と仮定して、年収の計算から始めてみましょう。

30万÷0.8×12カ月=450万円

おおよその年収は450万円です。

次に、年収から給与所得控除額を計算し、給与所得を計算します。

国税庁のHPには、年収を入力するだけで給与所得控除が計算できる速算表があります。

年収450万―給与所得控除134万=給与所得316万円

給与所得から生命保険料控除などの所得控除(100万円と仮定)を差し引くと、課税所得額となります。

給与所得316万―所得控除100万=216万円

ふるさと納税の寄附限度額の計算式は以下の通りです。

ふるさと納税の寄附限度額 =個人住民税所得割額×20%÷(90%-所得税の税率×1.021)+ 2千円

おおよその個人住民税所得割額は、(課税所得額×住民税10%―調整控除2,500円で計算します。

216万円×10%―2,500(調整控除)=213,500円

213,500円を寄付限度額の計算式に当てはめます。計算に用いる所得税の税率は10%です。

ふるさと納税の寄附限度額 =個人住民税所得割額213,500×20%÷(90%-所得税の税率10%×1.021)+ 2千円=213,500×25.065%+ 2千円≒55,513円

自己負担2,000円で寄附できる限度額は約55,000円になりました。

ふるさと納税の寄附限度額を計算する際のポイント

(画像=ふるさと納税DISCOVERY)

ふるさと納税の寄附限度額を計算する際に、間違いやすい点があります。

ふるさと納税の寄附限度額を計算する際のポイントとして、下記の2つがあります。

- 計算に使う年収にはボーナスを含むが交通費は含まない

- 算出は寄附をする年の年収で行う

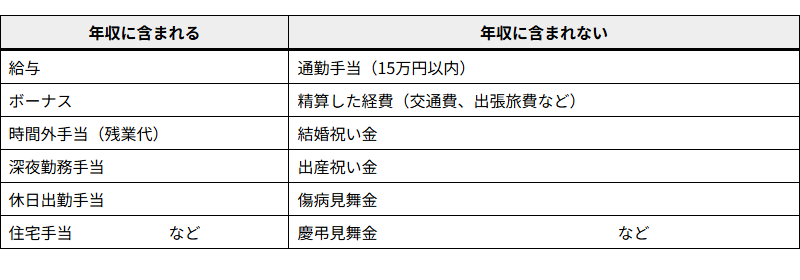

計算に使う年収にはボーナスを含むが通勤手当は含まない

ふるさと納税の寄附限度額を計算する際のポイントとして、計算に使う年収は、総支給額のことで、12カ月分の給料と賞与、時間外手当などが含まれますが、通勤手当などの手当や祝い金などは含まれません。

(画像=ふるさと納税DISCOVERY)

算出は寄附をする年の年収で行う

ふるさと納税の寄附限度額を計算する際、ふるさと納税を行う年の年収を用いる点も注意してください。

2022年にふるさと納税を行う場合、2022年1月1日〜12月31日の所得を元に限度額を算出します。

その年の年収が確定するのは、源泉徴収票が届いてからですが、前年度の収入と大幅に変動がない場合は、前年度の源泉徴収票や確定申告書類の控えを参照に、控除限度額の目安を計算できます。

年末ギリギリに申し込みと、人気の返礼品が品切れになっていることもあります。

ある程度年収が分かった時点でふるさと納税を申し込むのがおすすめです。

年収ごとの寄附限度額の早見表

(画像=ふるさと納税DISCOVERY)

細かい計算をしなくても、早見表で年収ごとの寄附限度額の目安を知ることができます。

下記のように、視点を変えた表を作成しました。参考にしてください。

- 実質負担が2,000円で済む寄附限度額の目安

- 寄附限度額から見る年収額の目安

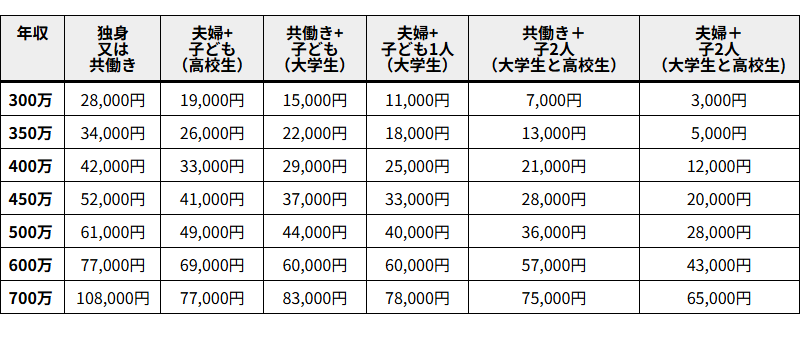

年収別・実質負担が2,000円で済む寄附限度額の目安

実質負担が2,000円となる寄附限度額の目安を、年収別の早見表で紹介します。

(画像=ふるさと納税DISCOVERY)

「共働き」は、ふるさと納税を行う本人が配偶者控除の適用を受けていないケースです(配偶者の給与収入が141万円以上の場合)。

「夫婦」は、ふるさと納税を行う本人の配偶者に収入がないケースを指します。

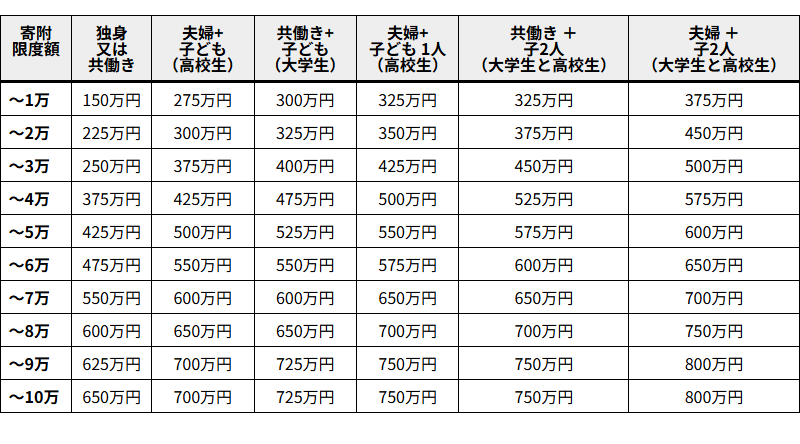

寄附限度額から見る年収額の目安

実質負担が2,000円で済む寄附限度額から、どのくらいの年収が必要なのか表で紹介します。

ふるさと納税の返礼品の金額から、必要な年収はどのくらいなのかを知りたい場合に役立ちます。

(画像=ふるさと納税DISCOVERY)

まとめ

毎年12月に入り、その年の年収が確定してから、ふるさと納税の手続きを行う人が多いですが、源泉徴収票を待っていては、希望する返礼品が品切れになることもあります。

手取りから年収を計算し、ふるなびなどのふるさと納税サイトのシミュレーションを活用して、余裕を持ってふるさと納税を行うのがおすすめです。

年収から寄附金限度額が分かる早見表もぜひ活用してください。