スポーツ選手の現役中の輝かしい活躍は多くの人々の憧れを集めますが、その一方で、一般の職業とは異なる特有の課題を抱えています。

特に「お金」に関する不安や課題は深刻であり、計画的な資産運用が、彼らが競技生活に集中し、引退後の長い人生も豊かに過ごすための鍵となります。

この記事では、なぜスポーツ選手こそ資産運用が必要なのか、そしてどのような方法で賢く資産を形成していけばよいのかを詳しく解説します。

1.なぜスポーツ選手こそ「資産運用」が必要なのか?

スポーツ選手は、一見すると将来の経済的心配とは無縁に見えます。

しかし、実際には「短いキャリア寿命」と「不安定な収入構造」という特有の事情から、引退後に経済的困難に直面するケースも少なくありません。だからこそ、現役時代からの計画的な資産運用が、アスリート人生を支える鍵となります。

1-1. 現役時代の高収入と短いキャリア寿命

スポーツ選手は、一般の会社員とは異なる収入構造とキャリアパスを持つため、資産運用が非常に重要であると考えられます。

多くの選手は若くして高額収入を得る機会がありますが、現役期間は限られているため、不確実です。怪我や病気による引退のリスクや不安定な収入といった問題を常に抱えており、キャリアが予期せず終了する可能性もあります。

さらに、一般企業のような退職金制度がないため、引退後の経済的不安は深刻です。

このような背景から、現役中に得られる高収入をいかに有効活用し、計画的に資産形成を行うかがアスリートにとって極めて重要となります。早期からの資産管理が、引退後の長い人生の安心につながります。

1-2. 引退後に待ち受ける収入減少とセカンドキャリアへの移行

スポーツ選手にとって、競技人生が終わった後の人生の方が圧倒的に長くなります。

しかし、「アスリートウェルス」の調査では、スポーツ選手の78%が引退後のライフプランを設計できていないことが報告されています。キャリア転換期は、突然の怪我や契約解除など、予測できない形で訪れます。

不測の事態に備え、現役中に生活資金を確保し、引退後にセカンドキャリアを模索できる経済的余裕を持つことが重要でしょう。十分な貯蓄があれば、一時的に無収入の期間があっても、次の道をじっくりと考える余裕が生まれます。

また、資産運用を通じて将来的な安心感が得られることは、本業である競技に集中し、パフォーマンス向上にも繋がるという声もあります。計画的な資産形成を行うことが、アスリート自身の未来を豊かにするために不可欠なのです。

1-3. スポーツ選手を狙う悪質な投資話に注意

多額の契約金や年俸を得るスポーツ選手は、その資金力がゆえに、悪質な投資話のターゲットになることもあり、実際、過去にはスポーツ選手が投資詐欺や金銭トラブルに巻き込まれています。

スポーツ・イラストレイテッド誌の報道によれば、「NFL選手の78%は引退後2年以内に自己破産またはファイナンシャルストレスに苛まれている」「約6割のNBA選手は引退後5年以内に資産がなくなる」とされています。

アスリートは、自身の資産を守るためにも「人を見定める目利き」を養うことが必要です。

信頼できる専門家や家族・友人を側近に置き、定期的に自分の資産状況を確認することが重要でしょう。

2. 現役中から始める!スポーツ選手のための資産運用基礎知識

現役時代からの資産運用は、引退後の経済的安定だけでなく、競技生活の充実にも直結します。

高収入の時期が限られているアスリートだからこそ、早期から基礎を押さえた運用を始めることが、将来の安心と選択肢の広さを生み出します。ここでは、スポーツ選手が現役中から押さえておきたい資産運用の基本を解説します。

2-1. 何のために資産運用?目的を明確にする

資産運用を始める上で最も重要なのは、その目的を明確にすることです。

金融広報中央委員会は、金融教育を

「お金や金融の様々な働きを理解し、それを通じて自分の暮らしや社会の在り方について深く考え、自分の生き方や価値観を磨きながら、より豊かな生活やよりよい社会づくりに向けて、主体的に判断し行動できる態度を養う教育である。」

と定義しています。

スポーツ選手の資産運用は、限られた現役期間を踏まえ、自己資産の管理を通して中長期的な経済的安定を図り、豊かな生活や社会の実現に向けて主体的に行動することであり、その目的は、引退後の生活資金確保、セカンドキャリアへの投資、家族の将来設計、社会貢献活動への資金充当などが挙げられます。

例えば、運用で増やした資金を地域のサッカーチームに還元したり、社会貢献に使いたいと考える選手もいます。

自分の人生設計や価値観と結びつけて運用目的を明確にすることで、具体的な目標額や期間を設定しやすくなり、計画的な資産形成が可能になります。

2-2. スポーツ選手の収入には波がある!自分に合ったリスクの考え方

スポーツ選手の収入は、怪我や成績、契約状況によって大きく変動するため、非常に不安定です。この収入の波を考慮し、自分に合ったリスク許容度を理解することが資産運用においては不可欠です。

まず、最優先すべきは、不測の事態が起きても最低1年間は働かずに生活できる程度の緊急資金を、預貯金など流動性の高い形で確保することです。この生活資金があれば、突然キャリアが終了してしまっても、焦らずに次のステップを考える余裕が生まれます。

その上で、余剰資金が十分に確保できたら、なるべく早期に資産運用を始めることが有利です。資産運用は長期で継続することで「複利の力」を最大限に活用でき、将来的に大きなリターンを生む可能性が高まるからです。

リスクを取って積極的に増やすことも重要ですが、まずは「資産を守る」という意識を強く持ち、着実に資産を築いていく姿勢が、収入が不安定なスポーツ選手にとってはより大切になります。

2-3. 「分散投資」というバランスの重要性

安全な資産運用を行うためには、リスクとリターンのバランスを適切にとることが基本であり、そのためには「分散投資」が不可欠です。

分散投資とは、一つの投資先に集中せず、複数の資産クラス(例:株式、債券、不動産)や異なる銘柄に資金を分けて投資することです。これにより、仮に一つの投資先が破綻したり、価値が大きく下落したりした場合でも、全体の損失を抑えることができます。

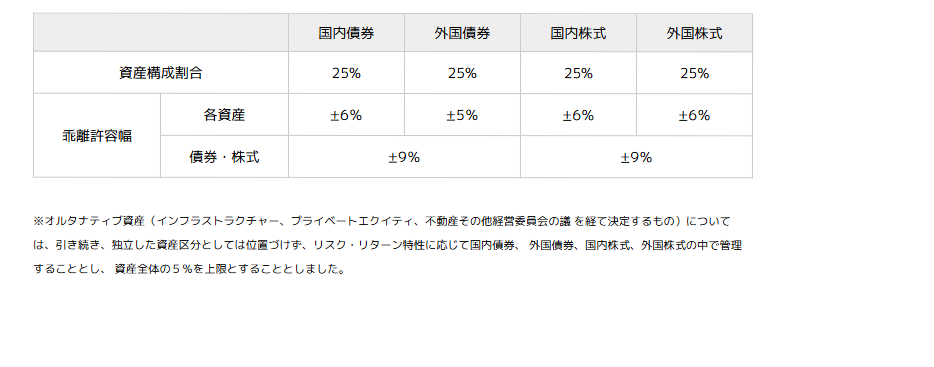

一般的に、ポートフォリオ(投資の組み合わせ)を組む際には、株式の比率が高ければリスクとリターンが高くなり、債券の比率が高ければリスクとリターンが小さくなると言われています。国内株式、外国株式、国内債券、外国債券など、様々な資産クラスを組み合わせることで、ポートフォリオ全体の変動を穏やかにすることができます。

また、「時間分散」も重要なリスク管理の一つです。これは、一度に全額を投資するのではなく、投資するタイミングを複数に分ける積立投資などを指します。投資のタイミングを正確に予測することは困難なため、投資のタイミングを分散させることで高値掴みを避ける効果があります。

スポーツ選手は、自身の年齢や収入、将来設計に合わせてリスク資産の配分を調整し、長期的な視点で資産を管理していくことが安定した将来設計に繋がります。

3. スポーツ選手に向いた資産運用法

資産運用と一口にいっても、その手段は多岐にわたります。スポーツ選手にとって重要なのは、自分のライフプランやリスク許容度に合った方法を選び、現役中の限られた時間と高収入を最大限に活かすことです。

ここでは、比較的取り組みやすい方法から、慎重な判断が求められる投資まで、アスリートに向いた資産運用の選択肢を解説します。

3-1. 安定性と成長性を両立する投資信託

スポーツ選手にとって資産運用は重要ですが、多忙な競技生活の中で経済状況を見る時間や専門知識がないという悩みも少なくありません。このようなアスリートにとって、投資信託は安定性と成長性の両立を目指せる有効な選択肢の一つです。

投資信託は、多くの投資家から集めた資金を、国内外の株式や債券などに分散して投資する金融商品です。専門家であるファンドマネージャーが投資先を選定するので、個別の銘柄選びの知識や時間がなくても、投資信託を通じて手軽に分散投資の効果を得ることができます。

また、S&P500、日経平均株価やTOPIX(東証株価指数)などの指数に連動する投資信託は、幅広い銘柄に分散投資できるため、リスクを抑えながら市場全体の成長を取り込むことが期待できます。

また、定期的に一定額を買い付けるドル・コスト平均法(積立運用)の利用は、高値で購入することを抑えながら長期的に資産を形成する上で有効な戦略です。投資信託は、多忙なスポーツ選手が自身の競技生活に集中しつつ、効率的に資産を形成していくための強力な味方となるでしょう。

3-2. 税制優遇制度を活用したiDeCo・NISA

資産運用において、税金対策は非常に重要です。特に収入が変動しやすいアスリートにとって、税制優遇制度を賢く活用することは、手取り資産を増やし、将来の資産形成を加速させる上で見逃せないポイントです。

日本政府は「貯蓄から投資へ」のスローガンを掲げ、個人の資産形成を促進するため、iDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)といった税制優遇制度を導入しています。

2024年からは、「新NISA」が導入され、より「投資」への流れが後押しされています。新NISAには「つみたて投資枠」と「成長投資枠」が設定されており、以下の表でその違いを確認いただけます。

出典:金融庁

iDeCoも、掛金が所得控除の対象になったり、運用益が非課税になったりするなど、税制優遇が受けられる制度です。

アスリートは、年俸が上がったタイミングでこれらの税制優遇制度を活用し、計画的に資産形成を進めることで、税負担を軽減しながら効果的に資産を積み上げていくことができるでしょう。

3-3. 不動産投資や事業投資は慎重に検討

株式や債券以外に、不動産投資や起業への投資(エンジェル投資)といった「オルタナティブ投資」も、アスリートの資産運用として選択肢になり得ます。

不動産投資は、株式のように日々価格が変動せず、家賃収入による安定した利回りが期待できる点が魅力です。また、損失が出た場合に本業の所得と損益通算することで、所得税や住民税の負担を軽減できるといった側面もあります。

スポーツ選手の中には、不動産投資で成功した事例もあります。引退後の安定した収入源を確保する目的で、不動産物件を購入することも有効かもしれません。直接不動産物件を購入する以外に、REITや不動産クラウドファンディングなど、小口から投資できる方法も増えています。

エンジェル投資とは、ベンチャー企業の創業期に投資を行い、将来的な大きな成長とリターンを期待するもので、海外の有名なスポーツ選手が成功を収めた事例もあります。

ただし、不動産投資やエンジェル投資は、上場株式や債券への投資に比べてリスクの見極めや将来性の見通しが難しく、専門的な知識や情報が必要となるため、慎重な検討が不可欠です。中立的な立場の投資の専門家からのアドバイスに耳を傾け、自身の状況やリスク許容度を踏まえた上で判断することが重要です。特に、巧みな「儲け話」には注意が必要です。

スポーツ選手にとって資産運用は、「お金儲け」ではなく、引退後の長い人生を豊かに過ごすための重要な戦略です。現役中の高収入を賢く運用し、分散投資や税制優遇制度を活用することで、将来への不安を軽減し、競技に集中できる環境を整えることができるでしょう。

4. 資産を守るために必要なスポーツ選手特有のリスクと注意点

スポーツ選手は、競技による成果報酬のみで生活する「トップアスリート」として定義されることがあり、その生活の中心は幼少期から競技にあります。プロになると賞金や年俸を得るようになりますが、同時にこの「突然手にするお金の使い道」が問題となります。

一般的なサラリーマンのように年々給料が右肩上がりに増え、退職時には退職金があると言った安定した収入体系とは異なり、アスリートは現役期間が限定的であり、契約時に「退職金」としての契約金が渡されるケースもありますが、退職金がない選手もいます。

4-1. 怪我や成績不振による収入変動リスク

スポーツ選手のキャリアは一般的に非常に短く、オリンピック選手やプロ野球選手の引退年齢は30歳~40歳が多いとされ、これは会社員の定年(60~65歳)と比べると、非常に短いことがわかります。

現役中に怪我や病気で収入面に不安を感じるアスリートも多く、いつ現役生活が途絶えるかという不安や、競技生活を満足に送るためのお金を用意できるかという不安を抱えています。

また、プロの世界ではパフォーマンス次第で年俸が大きく跳ね上がることもあれば、戦力外通告を受けて望まない引退を余儀なくされることもある不安定な世界です。

そのため、スポーツ選手は現役時代から、短いキャリア期間と収入の不安定性を補う手立てを真剣に考える必要があります。

4-2. 投資詐欺や甘い誘惑から身を守る方法

スポーツ選手のように知名度があり、かつ、余剰資金が多いと「うまい儲け話」が持ち込まれることがあります。過去に投資詐欺にあった事例も少なくないため、「不透明な投資案件の紹介」には十分注意が必要です。

投資先の信頼性や仕組みを理解しないまま判断するのは危険であり、特に高額な収入があるスポーツ選手は、誘い文句に流されず、情報の裏付けを取り、必要であれば専門家に相談する慎重さが重要です。

信頼できる専門家、家族、または友人を側近に置き、定期的に自分の資産がどのように運用されているかチェックを怠らないことが求められます。「自分の資産が狙われている」という意識を持つことも必要かもしれません。

4-3. 資産の流動性と緊急資金の確保

スポーツ選手は、いつキャリアが終わるか分からない不確実性があるため、万一の事態に備え、少なくとも1年以上は働かなくても生活できる程度の生活資金を確保しておくことが大切です。

日々の支払いに充てる資金は、元本の安全性と流動性が高いことが不可欠だからです。

預貯金を十分に貯めておくことは、不測の事態があってもセカンドキャリアを模索する余裕を生み出す上で非常に重要です。資産運用は増やすことが目的ですが、同時に資産を守る視点も欠かせません。

収入が不安定な立場のスポーツ選手にとっては、無理に増やすことよりも、資産を減らさないことを重視する方が大切かもしれません。

5. 引退後のセカンドキャリアを見据えた資産戦略

スポーツ選手は、人生の折り返し地点にも届かない年齢で大金を手にする可能性があり、ファーストキャリアである現役生活を終えるタイミングで、セカンドキャリアを充実させるための資産形成を行えるかが重要になります。

5-1. 引退後の生活費シミュレーション

引退後のライフプラン設計に不安を感じているアスリートは78%にものぼるとも言われています。

多くのプロスポーツ選手が20代でサラリーマンの生涯最高年収を上回る収入を得ることがありますが、大金の使い道が分からず、資産を持続的に形成できずに失ってしまうケースも多数報告されています。

ファーストパートナーズが提供する「Athletes Wealth(アスリートウェルス)」では、簡単な質問に答えるだけで、AIを活用して競技ごとのリスクや想定される引退年齢、引退年収などを計算し、それに応じたモデルプランを提案します。

引退後の人生が長く続くスポーツ選手にとって、将来的にどのくらいの資金が必要になるのかを数字で把握することはとても重要となるため、ライフプラン設計や資産運用シミュレーションを専用ページで確認し、自身の将来を見据えた資産形成のポートフォリオ構築を確認することができます。

5-2. 資産の配分計画と年金・保険の活用法

資産運用は儲けを増やすことが目的ですが、同時に資産を守る視点も欠かせません。

リターンとリスクのバランスを適切にとることが運用の基本です。スポーツ選手が資産運用を始める際、最低限の生活資金を確保した上で、余剰資金があればなるべく早く運用を始めることが、長期運用の恩恵を受ける上で有利です。

資産配分の一般的な例として、GPIF(年金積立金管理運用独立行政法人)のポートフォリオ(国内債券25%、外国債券25%、国内株式25%、外国株式25%)が参考になります。これを基に、リスク許容度に応じて株式と債券の比率を調整できます。

出典:GPIF

また、保険の活用も重要です。年俸やその他の収入(スポンサー料・肖像権)によっては法人化を進め、保障を得てお金を将来に回す形がメリットとなることがあります。

プロサッカー選手の場合、日本代表になるとJリーグの肖像権の縛りから外れ、ユニフォーム販売などによる収入が大きくなることがあります。

海外では、選手年金制度が充実している国もあります。例えば、メジャーリーグの選手の一部には引退後に年俸の一部を後払いする「Deferred Payment」のような年金システムがあり、男子プロテニス協会(ATP)も同様のモデルを実践しています。

日本は預金中心社会であり、欧米諸国がインフレに合わせて積極的に資産運用をしているのとは対照的です。

5-3. セカンドキャリアに向けたビジネスや学びへの自己投資

現役生活を終えた後、時間を置いてライフキャリアを考え直せるように資産を貯蓄しておくことは非常に重要です。貯蓄があることで、セカンドキャリアで何をしたいかと考える余裕が生まれます。

資産運用を通じて、経済指標やニュースをチェックするようになり、金融以外の知識も増えたという元スポーツ選手のコメントもあります。海外のプロサッカー選手の場合、運用で増やした資金を地域のサッカーチームに還元したり、社会貢献に使ったりするケースもあります。

元MLBのデレク・ジーターは、資産運用やビジネスマンとしても成功していることで有名です。また、元NBAのシャキール・オニールも引退後に投資家として活動を開始し、多くのスタートアップに投資して巨額の資産を築いたことで知られています。

スポーツ選手のセカンドキャリア問題は昨今問題視されており、多くの先行研究が存在しますが、日本ではスポーツ選手の資産運用に着目した論文は少ないのが現状です。

また、スポーツ選手のキャリアトランジションを支援するプログラムも存在しますが、世間に注目されたトップアスリートが翌日から一般企業で働くことは容易ではありません。

スポーツ選手は競技を極めることに集中すべきですが、その集中を可能にする環境整備のために、資産管理の専門家によるサポートが重要と言えるでしょう。

また、競技と資産運用には「中長期的な目標に対してビジョンを描き、その実現に向けて細かい目標を設定し、必要な知識を身につけ、リサーチしながら実践していく」という共通点があり、この理解がスポーツ選手の資産運用への意識を高めるきっかけにもなります。

6. まとめ

スポーツ選手は現役期間が短く収入が不安定なため、早期の資産形成が重要です。

しかし多くの選手は資産運用の知識不足や経験が足りないということもあり、悪質な投資や詐欺のリスクにも直面しています。

まずは無収入でも1年以上生活できる預貯金を確保し、余剰資金で分散投資や長期投資を行うことが基本です。信頼できる専門家の助言を得ながら金融リテラシーを高めることで、競技への集中や引退後の安定、さらには社会貢献にも繋がるでしょう。