(画像=ふるさと納税DISCOVERY)

| この記事は2022年9月22日にふるさと納税DISCOVERYで公開された「iDeCoの節税効果とは|仕組みやメリットと節税額をシミュレーションで紹介!」を転載したものです。 掲載記事:iDeCoの節税効果とは|仕組みやメリットと節税額をシミュレーションで紹介! |

初心者向けの資産運用としてよく紹介されているiDeCo(イデコ)。

節税効果があると聞くけど、よく分からないという人も少なくありません。

本当にiDeCoに節税効果があるのか知りたい人向けに、iDeCoを毎月運用することで得られる節税効果をシミュレーションします。

iDeCoの仕組み、メリットはもちろん、デメリットも分かりやすく紹介します。

iDeCo(イデコ)の仕組みとは

(画像=ふるさと納税DISCOVERY)

iDeCoは「個人型確定拠出金年金」と呼ばれ、いわば自分で作る年金制度のことです。

あらかじめ金融機関が用意した、投資信託や保険などの金融商品に毎月一定の金額を積み立てて運用します。

月々の上限額は職業によって異なりますが、積み立てる金額は自分で決めることができ、積立金を運用する金融商品も自分で選びます。

基本的に60歳になって以降、受け取ることができるのですが、給付金をどう受け取るか(年金もしくは一時金)も自分で選ぶことになります。

積立金額、金融商品、給付金の受取方法を自分で選択できることから、iDeCoは自分で作る年金制度といわれています。

加入によって節税につながるiDeCoの3つのメリット

(画像=ふるさと納税DISCOVERY)

加入することによって節税につながる、iDeCoのメリットには下記の3つがあります。

積立時:掛金が全額所得控除になる

運用時:利息・運用益が非課税

受取時:一定額までは非課税

積立時:掛金が全額所得控除になる

iDeCoの1つ目のメリットとして、積立時の掛金が全額所得控除になることが挙げられます。

所得控除には、扶養控除、配偶者控除、生命保険控除などがあります。

確定申告をする場合、控除額がいくらになるか計算する必要があるのですが、iDeCoの場合は全額が控除の対象となります。

例えば毎月の掛け金が5万円の場合、5万円×12カ月で60万円が所得控除となり、所得から差し引かれることになります。

自営業は毎月の掛金の上限額が大きいため、掛金を多くするほど、より高い節税効果を得ることができるという仕組みです。

運用時:利息・運用益が非課税

iDeCoの2つ目のメリットは、運用時の利息・運用益が非課税になる点です。

定期預金や投資信託で運用し、利息や運用益が出た場合、税金が差し引かれることになります。

iDeCoで運用した場合、利益・運用益が出ても、税金が一切かかりません。

例えば、運用益が10万円出たと仮定します。

課税されるケースだと

10万円×税率20.135%=20,135

100,000-20,135=79,865

つまり受け取れる金額は79,865円となります。

非課税のiDeCoだと

税金が0円なので、10万円そのまま受け取れます。

iDeCoは基本的には60歳になって以降受け取れるので、積立期間が長いほど、利息・運用益の非課税効果が活きてきます。

早く始めた人ほど節税効果を享受できます。

受取時:一定額までは非課税

iDeCoの3つ目のメリットは、受取時に一定額までは非課税になるということです。

受取方法は2つあり、一時金として受け取る場合、給付金(受け取れる金額)が退職金控除となります。

年金として受け取る場合、給付金は公的年金等控除に該当します。

いずれも一定額までは税金はかかりません。

受け取り方も以下のように選ぶことが可能です。

- 一時金として全額受け取る

- 年金として全額受け取る

- 一時金と年金を併用して受け取る

iDeCoにはデメリットもある

(画像=ふるさと納税DISCOVERY)

税制面でのメリットが魅力のiDeCoですが、デメリットもあります。

デメリットは以下の通りです。

- 原則60歳までは引き出せない

- 途中解約ができない

- 手数料がかかる

- 運用によって損失が出る場合もある

iDeCoは、自分で作る年金制度で老後の備えを目的としていることから、原則として60歳まではお金を引き出せず、途中解約もできません。

iDeCoに申し込むときに、2,829円を支払い、口座管理手数料を毎月支払う必要があります。

さらに、口座移管時には手数料がかかり、給付・還付時にも手数料を払う必要があります。

運用によっては損失が出る場合もあります。

金融商品は比較的安全性の高いものが選ばれているのですが、何十年にも渡って運用するため、損失が出ることも考えられます。

金融商品を選ぶとき、過去の運用実績などを参考に選ぶのがポイントです。

iDeCoによって得られる節税効果をシミュレーション

(画像=ふるさと納税DISCOVERY)

iDeCoによって得られる3つの時点での節税効果をシミュレーションで紹介します。

- 積立時

- 運用時

- 60歳以降に運用した資産を受け取る時

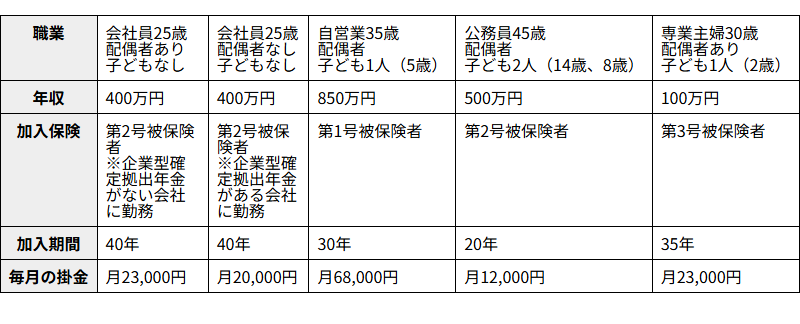

シミュレーションの設定は、職業と年収、加入時の年齢、月額の掛金を以下の通りとし、65歳で受け取り、投資信託の運用益年3%としました。

職業や加入保険のタイプごとに、上限となる掛金を毎月積み立てた場合を想定しました。

(画像=ふるさと納税DISCOVERY)

iDeCoの実施機関である国民年金基金連合会が運営するiDeCo公式サイトのシミュレーションで計算しました。

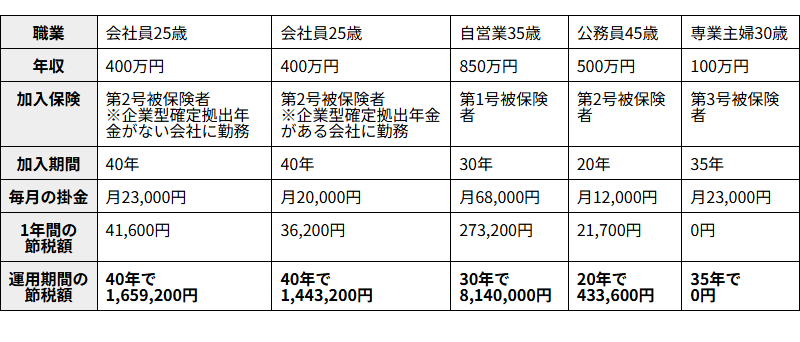

積立時の節税効果

iDeCoによって得られる、積立時の具体的な節税効果をシミュレーションで紹介します。

(画像=ふるさと納税DISCOVERY)

掛金の上限が高い自営業者の場合、30年で814万円節税できます。

一方、パート年収103万円以下の専業主婦の場合、他の控除などを差し引くと所得税が0円となるため、iDeCoによる節税効果もゼロとなります。

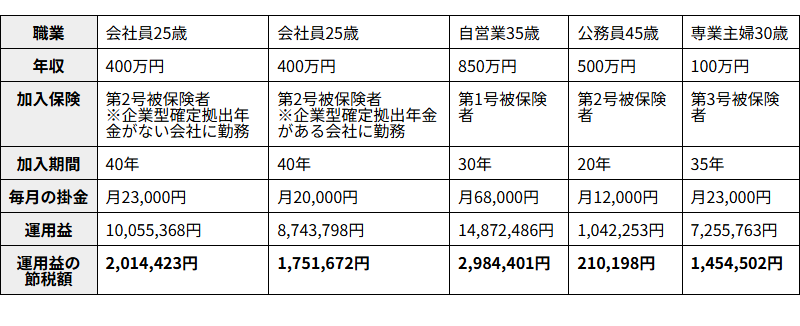

運用時の節税効果

iDeCoによって得られる、運用時の具体的な節税効果をシミュレーションで紹介します。

(画像=ふるさと納税DISCOVERY)

運用益の節税額とは、通常の金融商品だと課税される額(運用益×税率20.135%)に該当する金額です。

iDeCoだと税金がかからずに、運用益全額を受け取ることができます。

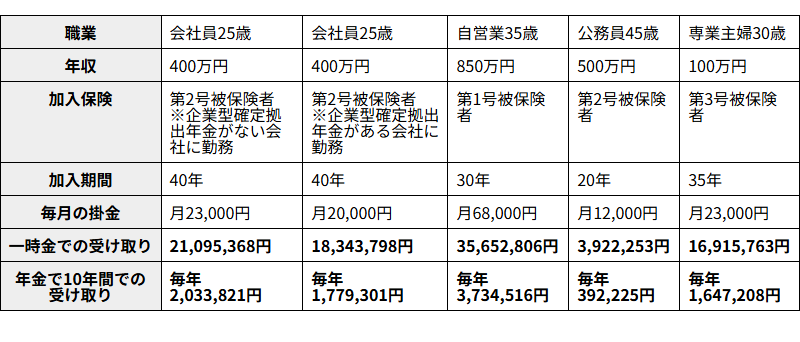

60歳以降に運用した資産を受け取る時の節税効果

iDeCoによって得られる、60歳以降に運用した資産を受け取る時の具体的な節税効果をシミュレーションします。

(画像=ふるさと納税DISCOVERY)

まとめ

詳細な条件を設定して、iDeCoの節税効果をシミュレーションすると、積立時、運用時、60歳以降に運用した資産を受け取る時でかなりの節税効果があることが分かりました。

iDeCoの恩恵をより受けたい場合は、早いうちから積み立てを行う、毎月の積立額を大きくする、といった対策が考えられます。

iDeCoを上手に活用して、老後資産を作りましょう。