(画像=ふるさと納税DISCOVERY)

| この記事は2024年3月7日にふるさと納税DISCOVERYで公開された「ふるさと納税の控除上限額の早見表|年収や家族構成別に解説を転載したものです。 掲載記事:ふるさと納税の控除上限額の早見表|年収や家族構成別に解説 |

新たにふるさと納税を始めようと思っている方は実際に自分はいくら寄附できるのか分からず、悩んでいる方もいらっしゃるのではないでしょうか。

ふるさと納税で年間に自治体へ寄附できる金額は、個人の年収や家族構成によって違ってくるため、ややこしく感じている方も多いかもしれません。

この記事ではふるさと納税で寄附できる控除額上限の仕組みと、具体的な金額を年収や家族構成別に解説します。ご自身のケースに合わせて参考にしてみてください。

ふるさと納税の仕組み

(画像=ふるさと納税DISCOVERY)

ふるさと納税とは、自分の好きな自治体や応援したい自治体に寄附して、そのお礼として地域の特産物などの返礼品を受け取れる制度です。

寄附後は「ワンストップ特例制度」や「確定申告」の手続きをすることで、自己負担額2,000円を除き、寄附した金額の税制控除を受けることができます。

ふるさと納税の控除上限額とは

(画像=ふるさと納税DISCOVERY)

控除上限額とは、自己負担額2,000円を除いた寄附金額が控除される上限額のことです。

ふるさと納税は、いくらでも寄附できるというものではなく、受けられる控除額には上限があります。

控除上限額がどうやって決まるのか、ふるさと納税を利用するときの注意点と合わせて解説します。

控除上限額はどうやって決まる?

控除上限額は年収と家族構成によって決まります。そのため受けられる控除額は個人によって違ってくるのです。

寄附できる金額は、ふるさと納税を利用する当年の年収(1/1〜12/31)によって決まります。

たとえば、2024年にふるさと納税を利用する場合は2024/1/1〜2024/12/31までの年収によって、寄附できる金額が決まります。

ただし、同じ年収でも家族構成によって寄附金額は変わるため、自分がどのケースに当てはまるか事前の確認が必要です。

控除額の注意点

控除額の注意点について解説します。

ここで紹介する注意点を知らずに寄附してしまうと、ふるさと納税をお得に利用できない場合がありますので事前にチェックしてください。

控除額上限額を超過した分は控除を受けられず、自己負担となります。

寄附する前は必ず、寄附金額の上限を確認するようにしましょう。

前述した通り、寄附できる金額は当年の年収によって決まります。

ふるさと納税は年収が確定する前に利用するため、年収の変動が想定される方や、初めてふるさと納税を利用する方は寄附金額は少し抑えめにするといいでしょう。

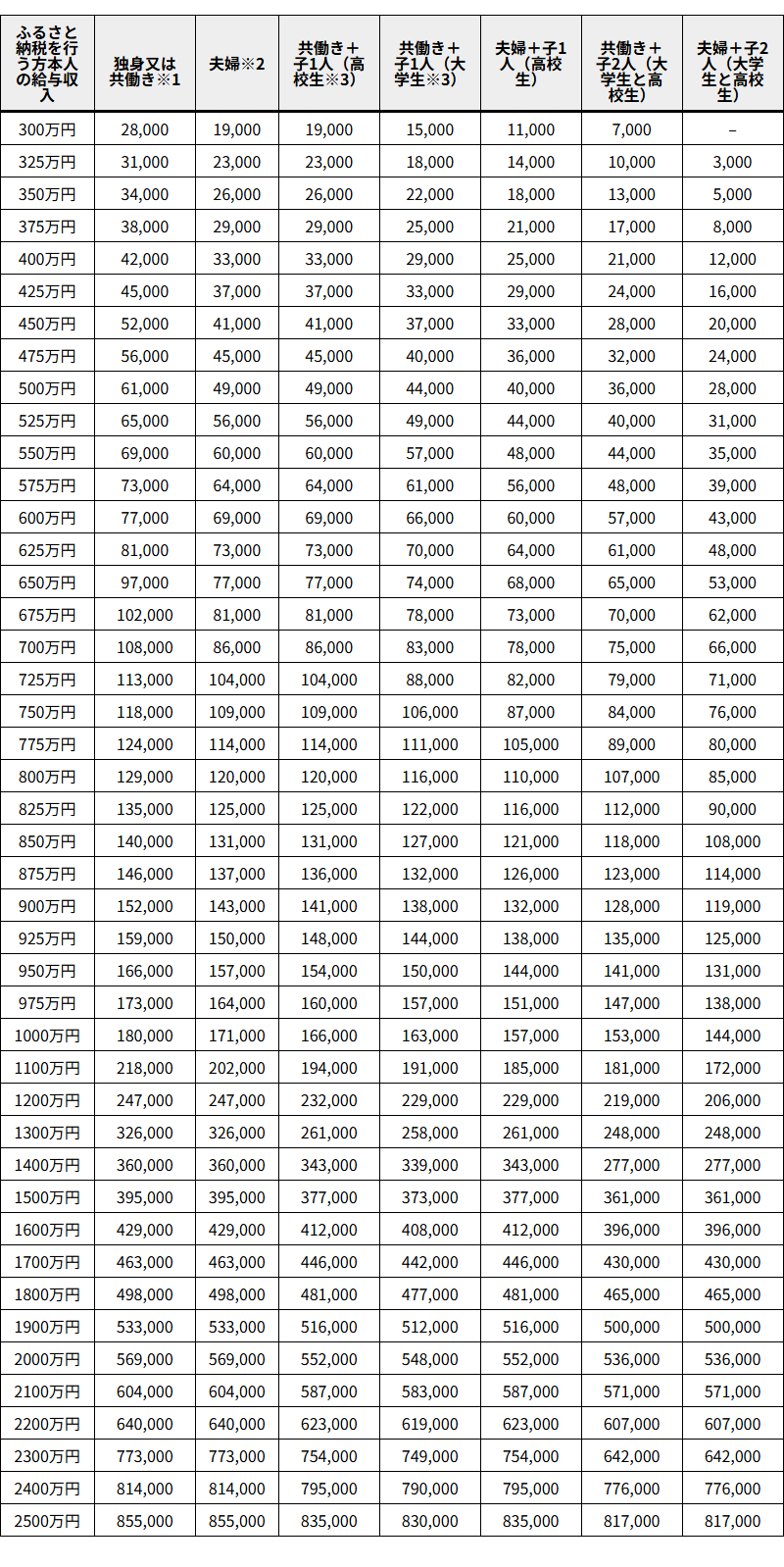

控除上限額の早見表

(画像=ふるさと納税DISCOVERY)

年収と家族構成別の控除上限額を早見表で見てみましょう。

※掲載している表は、住宅ローン控除や医療費控除等、他の控除を受けていない給与所得者のケースとなります。年金収入のみの方や事業者の方、住宅ローン控除や医療費控除等、他の控除を受けている給与所得者の方の控除額上限は表とは異なりますのでご注意ください。

※社会保険料控除額について、給与収入の15%と仮定しています。

※掲載している表はあくまで目安です。具体的な計算はお住まい(ふるさと納税翌年1月1日時点)の市区町村にお問い合わせください。

※1「共働き」は、ふるさと納税を行う方本人が配偶者(特別)控除の適用を受けていないケースを指します。(配偶者の給与収入が201万円超の場合)

※2「夫婦」は、ふるさと納税を行う方の配偶者に収入がないケースを指します。

※3「高校生」は「16歳から18歳の扶養親族」を、「大学生」は「19歳から22歳の特定扶養親族」を指します。

※4 中学生以下の子供は(控除額に影響がないため)、計算に入れる必要はありません。

例えば、「夫婦子1人(小学生)」は、「夫婦」と同額になります。また、「夫婦子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。

(画像=ふるさと納税DISCOVERY)

早見表のモデルケース

(画像=ふるさと納税DISCOVERY)

早見表のモデルケースを参考に、家族構成別に控除上限額を確認してみましょう。

独身の場合

まずは独身の場合を見てみましょう。独身の方は上記表の「独身又は共働き」の欄を参考にします。

例えば、以下の場合で計算してみます。

- 独身 年収400万円

この場合は約42,000円が控除上限額となります。

夫婦(共働き)+子ども1人(小学生)の場合

次に共働きの夫婦と小学生の子ども1人の場合を見てみましょう。

子どもがいる家庭の控除上限額は子どもの年齢によって変わってきます。

このモデルケースに当てはまる方は上記表の「独身又は共働き」の欄を参考にします。

例えば、以下の場合で計算してみます。

- 夫 年収400万円

- 妻 年収300万円

- 小学生1人

中学生以下の子どもは控除額に影響がありません。この場合は小学生1人のため考慮する必要がありません。夫は約42,000円、妻は28,000円が控除上限額となります。

夫婦(専業主婦)+子ども1人(高校生)の場合

次に夫婦のどちらかが専業主婦で、高校生の子ども1人の場合を見てみましょう。

このモデルケースに当てはまる方は上記表の「夫婦+子1人(高校生)」の欄を参考にします。

例えば、以下の場合で計算してみます。

- 夫 年収400万円

- 妻 収入なし

- 高校生1人

この場合は夫の約25,000円が控除上限額となります。

夫婦(専業主婦)+子ども2人(高校生1人+大学生1人)の場合

次に夫婦のどちらかが専業主婦で、高校生の子ども1人と大学生の子ども1人の場合を見てみましょう。

このモデルケースに当てはまる方は上記表の「夫婦+子2人(大学生と高校生)」の欄を参考にします。

例えば、以下の場合で計算してみます。

- 夫 年収400万円

- 妻 収入なし

- 高校生1人

- 大学生1人

この場合は夫の12,000円が控除上限額となります。

早見表の控除上限額シミュレーション

(画像=ふるさと納税DISCOVERY)

より正確な控除上限額を知るために、事前にシミュレーションすることをおすすめします。ご自身の年収や家族構成に合わせて確認してみましょう。

早見表でシミュレーションする前に確認しておく注意点

年収や家族構成に合わせて、早見表で限度額を確認できたら、さっそくふるさと納税を利用しようと思われる方もいるのではないでしょうか。

利用前に注意点が2つあります。お得にふるさと納税を利用するために事前にチェックしてください。

他に税額控除を受けているものがないか確認

ふるさと納税の他に税額控除を受けているものがないか確認しましょう。

上記表の早見表には社会保険料控除、医療費控除、生命保険料控除、地震保険料控除、住宅借入金等特別控除など、これらの控除を受けていることを考慮していません。

他の税額控除を受けているとふるさと納税の控除額が下がる可能性もあるので確認してください。

生命保険料控除を使用している方はこちらの記事も参考にしてください。

生命保険料控除とふるさと納税は併用可!控除上限額への影響や計算方法を解説

控除上限額を超えないようにする

控除上限額を確認できたら、上限額に収まる範囲で寄附しましょう。超過した分は控除されず、自己負担となるので注意が必要です。

1回にまとめて限度額ギリギリまで寄附するのではなく、寄附するタイミングを数回に分けて少し余裕を持たせて寄附するといいでしょう。

控除について押さえておきたいポイント

(画像=ふるさと納税DISCOVERY)

ふるさと納税で寄附を行うと、翌年の所得税(復興特別所得税を含む)及び個人住民税が控除されます。

この控除について押さえておきたいポイントを2つご紹介します。

寄附金控除の申請と控除されているか確認する方法

ふるさと納税を利用した後は、自己負担額2,000円を除く寄附金の税額控除を受けるための申請手続きが必要です。

申請方法は「ワンストップ特例制度」と「確定申告」のいずれかとなります。

申請の手続き完了後に、自己負担額2,000円を除く寄附金が控除されているか確認しましょう。

「ワンストップ特例制度」と「確定申告」のそれぞれの申請手続き方法と実際に税額控除されているか確認する方法をご紹介します。

ワンストップ特例制度の場合

ワンストップ特例制度とは、以下の条件を満たせば確定申告が不要になる制度です。

- ふるさと納税以外の確定申告が不要の方

- 1年間のふるさと納税の寄附先が5自治体以内の方

ワンストップ特例制度を利用するにはどちらの条件も満たす必要があります。

申請方法は、本人確認できる書類と申請書を各自治体に提出します。申請期限は寄附をした翌年の1月10日までです。

ワンストップ特例制度は寄附をした回数分の申請が必要となります。例えば同じ自治体に2回寄附をした場合、申請は2回必要になります。

次に、寄附金が控除されているかを確認する方法です。

毎年5〜6月に送付される「住民税決定通知書」の内容を確認しましょう。

住民税決定通知書とは前年(1/1〜12/31)の収入をもとに算出した住民税の税額を通知する書類のことです。

ワンストップ特例制度を利用した場合は翌年度分の住民税から控除されます。

「住民税決定通知書」の“寄附金控除”または“税額控除額”の欄に記載されている金額を確認してください。寄附金額から自己負担額2,000円を差し引いた金額になっているかチェックしましょう。

確定申告の場合

確定申告とは、1年間の所得に対する納税額を計算し税務署へ申告・納税する一連の手続きのことです。

以下の条件に当てはまる方は確定申告が必要となります。

- ふるさと納税以外の確定申告が必要の方

- 1年間のふるさと納税の寄附先が6自治体以上の方

- 期限内にワンストップ特例制度の申請書を提出しなかった方

いずれか1つでも当てはまる方はワンストップ特例制度ではなく、確定申告が必要となります。

申請方法は、申告書を作成し、寄附金受領証明証や源泉徴収票、マイナンバーカードなどの必要書類と合わせて提出します。

申請期限は寄附をした翌年の3月15日までです。確定申告では寄附をした自治体をまとめて申請できます。

次に、寄附金が控除されているかを確認する方法です。

確定申告を利用した場合は、所得税と住民税の還付・控除を受けられます。

所得税はふるさと納税を利用した年から還付を受けられます。所得税の還付分を差し引いた残りの金額が、翌年度分の住民税から1年かけて控除される仕組みです。

所得税の還付は指定口座に還付金が振り込まれます。その際に「国税還付金振込通知書」が送付されるので、記載されている金額を確認しましょう。

住民税の控除の確認方法は前述したワンストップ特例制度と同じです。

まとめ

ふるさと納税は自己負担額2,000円で地域の特産物などを返礼品として受け取れて、税制控除も受けられるお得な制度です。

控除上限額を確認して、ふるさと納税を利用してみましょう。