(画像=ふるさと納税DISCOVERY)

| この記事は2025年7月9日にふるさと納税DISCOVERYで公開された「所得税は年収いくらからかかる?計算方法から非課税枠まで徹底解説」を転載したものです。 掲載記事:所得税は年収いくらからかかる?計算方法から非課税枠まで徹底解説 |

※本コンテンツはAI技術を活用しつつ人による執筆や監修をしています。

所得税は、私たちの収入に直接関わる重要な税金です。

しかし、「年収いくらから所得税がかかるの?」「どうやって計算されるの?」といった疑問をお持ちの方も少なくないでしょう。

この記事では、所得税の基本的な仕組みから、いくらから課税されるのか、そして賢く節税するためのポイントまで、わかりやすく解説します。

所得税の知識を深めて、計画的な納税に役立ててください。

所得税がかかるのは「所得金額」から!税金の対象となる基準を解説

(画像=ふるさと納税DISCOVERY)

所得税は、収入のすべてにかかるわけではありません。

税金の対象となるのは「所得」と呼ばれる金額です。

所得税がかかる「所得」とは?

「所得」と「収入」は混同されがちですが、これらは異なるものです。

収入とは、給料や売上など、受け取った金額の総額を指します。

一方、所得とは、収入から必要経費や給与所得控除などを差し引いた金額をいいます。

会社員の方の場合、給与から差し引かれる給与所得控除は、会社員が仕事をする上で必要となる経費を概算で認めるものです。

これにより、収入の全額ではなく、給与所得控除を差し引いた金額が所得として計算されます。

所得からさらに所得控除と呼ばれる金額が差し引かれます。

所得控除には、医療費控除や社会保険料控除など様々な種類があり、これらを差し引くことで、実際に税金がかかる対象となる「課税所得」が算出されます。

所得税がかからないケース:非課税所得

特定の収入については、所得税がかからない「非課税所得」として定められています。

これは、所得税法やその他の法律で、その性格上課税になじまない、あるいは政策的な配慮から非課税とされているものです。

代表的な非課税所得には、以下のようなものがあります。

- 通勤手当:交通機関や自動車などで通勤する場合の通勤手当は、月額15万円までが非課税となります

- 傷病手当金や出産育児一時金などの社会保険給付

- 雇用保険の失業給付

- 生活保護法により支給される保護費

- 宝くじの当選金

これらの非課税所得は、いくら受け取っても所得税の計算対象には含まれません。

そのため、非課税所得のみで生活している場合は、所得税を納める必要がありません。

所得税の計算方法をわかりやすく解説!いくらから課税される?

(画像=ふるさと納税DISCOVERY)

所得税は、課税所得に税率を掛けて計算されます。

所得税の計算式:課税所得 × 所得税率 – 税額控除

所得税は以下のステップで計算されます。

- 収入金額の確認

- 所得金額の算出:収入金額から必要経費(または給与所得控除)を差し引きます。

- 課税所得金額の算出:所得金額から所得控除を差し引きます。

- 所得税額の算出:課税所得金額に所得税率を掛け、そこから税額控除を差し引きます。

所得控除の種類と影響

所得控除は、納税者やその家族の状況に応じて所得から差し引かれるもので、課税所得を減らす効果があります。

これにより、結果的に所得税の負担を軽減できます。

主な所得控除には、以下のようなものがあります。

- 基礎控除:納税者すべてに適用される控除です。合計所得金額に応じて控除額が変動し、年収2,400万円以下の人であれば最高で48万円が控除されます。

- 社会保険料控除:支払った社会保険料(健康保険、厚生年金、国民年金など)の全額が控除対象となります。

- 生命保険料控除:支払った生命保険料に応じて一定額が控除されます。

- 医療費控除:自分や生計を一つにする家族のために支払った医療費が、一定額を超える場合に適用されます。

- 扶養控除:扶養親族がいる場合に適用される控除です。

これらの所得控除を適用することで、課税所得が減少し、結果として所得税額が低くなります。

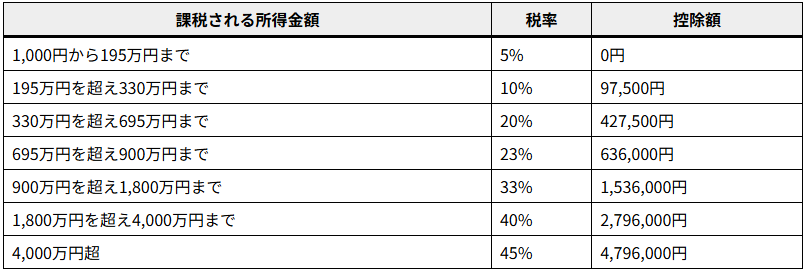

所得税の速算表の見方と適用

所得税率は、課税所得の金額に応じて段階的に上がっていく累進課税制度が採用されています。

以下の速算表を使って、自分の所得税額を計算できます。

(画像=ふるさと納税DISCOVERY)

計算例:課税所得が300万円の場合

課税所得が300万円の場合、速算表の「195万円を超え330万円まで」の区分に該当します。

所得税額 = 300万円 × 10% – 97,500円 = 30万円 – 97,500円 = 202,500円

年収いくらから所得税がかかるのか?具体的なシミュレーション

具体的に年収いくらから所得税がかかるのかは、個人の状況(扶養家族の有無、社会保険料の金額など)によって異なります。

ここでは、いくつかの一般的なケースで目安を見てみましょう。

【独身・扶養なしの場合】

給与所得者の場合、最低でも基礎控除48万円と、給与収入に応じた給与所得控除があります。

例えば、年収103万円の場合、給与所得控除が55万円適用され、課税所得が0円になります。

年収103万円以下であれば、基本的に所得税はかかりません。

これはいわゆる「103万円の壁」として知られています。

【共働き・扶養親族がいる場合】

扶養控除が適用されるため、独身の場合よりも所得税がかかり始める年収のラインは高くなります。

例えば、配偶者控除や扶養控除が適用されると、その分課税所得が減少し、所得税の負担が軽減されます。

【社会保険料控除の影響】

社会保険料も所得控除の対象です。

年収が同じでも、支払っている社会保険料の金額が大きいほど、課税所得が減り、所得税額も低くなります。

これらの要因を考慮すると、一概に「年収〇〇万円から所得税がかかる」とは言いきれません。

ご自身の状況で正確な税額を知りたい場合は、国税庁のWebサイトを見て調べたり、税理士に相談するのがおすすめです。

給与所得者と個人事業主:所得税の申告・納税方法の違い

(画像=ふるさと納税DISCOVERY)

所得税の申告・納税方法は、働き方によって異なります。

会社員(給与所得者)の場合

会社員の場合、通常は勤務先が所得税を計算し、給与から天引きして国に納めています。

これを源泉徴収といいます。

年末には、勤務先が従業員の年間の所得と所得税額を確定させる「年末調整」を行います。

年末調整によって、給与所得控除や社会保険料控除、生命保険料控除などが適用され、正しい所得税額が計算されます。

源泉徴収された金額と正しい所得税額に差があれば、還付または徴収が行われます。

しかし、以下のような場合は、会社員でも確定申告が必要となります。

- 給与収入が2,000万円を超える場合

- 給与を2ヶ所以上から受けていて、かつ年末調整を受けなかった給与の収入金額と、その他の所得金額の合計額が20万円を超える場合

- 副業による所得(給与所得・退職所得以外)が20万円を超える場合

- 医療費控除や住宅ローン控除(初年度)など、年末調整では適用できない控除を受ける場合

個人事業主の場合

個人事業主は、自分で1年間の収入と経費を計算し、確定申告によって所得税額を算出して納税する義務があります。

確定申告には、青色申告と白色申告の2種類があります。

- 青色申告:税務署に開業届と青色申告承認申請書を提出することで利用できます。また、帳簿付けが複雑になりますが、e-Taxによる電子申告を行っている場合は、最大65万円の青色申告特別控除が受けられるなど、節税面で多くのメリットがあります。

- 白色申告:事前の手続きは不要で、簡易な帳簿付けで済みますが、青色申告のような特別控除はありません。

個人事業主は、毎年2月中旬~3月中旬の期間に、前年分の所得について確定申告を行う必要があります。

所得税を賢く減らすためのポイントと注意点

(画像=ふるさと納税DISCOVERY)

所得税の負担を軽減するためには、利用できる控除を最大限に活用することが重要です。

所得控除を最大限に活用する

すでに述べたように、所得控除は課税所得を減らす効果があります。

以下の制度は特に活用することで、所得税の負担を軽減できる可能性があります。

- 医療費控除:自分や家族のために支払った医療費の合計が、年間10万円(または総所得金額等の5%)を超えた場合に適用できます。

- iDeCo(個人型確定拠出年金):掛金が全額所得控除の対象となります。老後の資産形成と節税を同時に実現できる制度です。

- ふるさと納税:寄附金のうち2,000円を超える部分について、一定の上限額まで所得税と住民税から控除されます。実質2,000円の負担で返礼品を受け取れるため、多くの方が利用しています。

- 生命保険料控除・地震保険料控除:生命保険料や地震保険料を支払っている場合に適用できます。

これらの控除は、ご自身で申請しなければ適用されません。

会社員の場合は年末調整で申告できるものもありますが、確定申告が必要なものも多いので、事前に確認しましょう。

税額控除の活用

所得控除が所得金額から差し引かれるのに対し、税額控除は、算出された所得税額から直接差し引かれるため、より直接的に税負担を軽減できます。

代表的な税額控除には、住宅ローン控除(住宅借入金等特別控除)があります。

これは、住宅ローンを利用してマイホームを取得した場合に、年末のローン残高に応じて一定額が所得税から控除される制度です。

コンプライアンス上の注意点

所得税の申告・納税においては、以下の点に注意が必要です。

- 確定申告の義務と期限の遵守:所得税の確定申告が必要な場合は、毎年2月中旬~3月中旬までの申告期間内に忘れずに行いましょう。期限を過ぎると、無申告加算税や延滞税といったペナルティが課される可能性があります。

- 虚偽の申告・申告漏れの回避:事実に基づかない虚偽の申告や、収入の申告漏れがあった場合も、重加算税や過少申告加算税といった重いペナルティが課されます。また、悪質な場合は脱税として刑事罰の対象となる可能性もあります。

- 税制改正など最新情報の確認:税法は毎年のように改正されることがあります。最新の情報は国税庁のウェブサイトで確認するか、税務署や税理士に相談するようにしましょう。

まとめ

所得税は、私たちの生活に密接に関わる税金であり、その仕組みを理解することは非常に重要です。

「年収いくらから所得税がかかるのか」という疑問は、所得控除や税額控除など、個々の状況によって変わるため一概には言いきれません。

しかし、この記事で解説した計算方法や非課税所得の知識、そして賢く節税するためのポイントを把握することで、ご自身の税負担を適切に理解し、計画的な納税を行うことができます。

ご自身の状況に合わせて、利用できる控除は積極的に活用し、適切な納税を心がけましょう。

不明な点があれば、税務署や税理士などの専門家に相談することをおすすめします。