老後の生活に必要となる資金は一体いくらあれば安心できるのでしょうか。

特に子育てが一区切りついた50代の夫婦にとって、これは非常に関心の高いテーマであり、漠然とした不安を感じる方も少なくありません。情報誌やネット記事などで「老後は1億円必要!!」といった見出しを目にすることもあり、こうした情報を見ると不安が一層募るかもしれません。

実際のところ、老後資金に必要な金額は、個々の生活状況やライフプランによって大きく異なり、残念ながら「明確にこのくらいの金額」と言い切ることはできません。

そこで本記事では、安心して老後を迎えるための資金の目安や計算方法、そして具体的な準備方法について、各種調査データをもとに詳しく解説します。

1. 夫婦の老後資金、実際は「いくら」必要なのか?

老後資金の必要額については、さまざまな見解があります。2019年に話題となった「老後2,000万円問題」は多くの人々の関心を集めましたが、実際ゆとりのある老後生活を送るためには、この2,000万円では不十分との見方もあります。

では、具体的な生活費のデータを見ていきましょう。

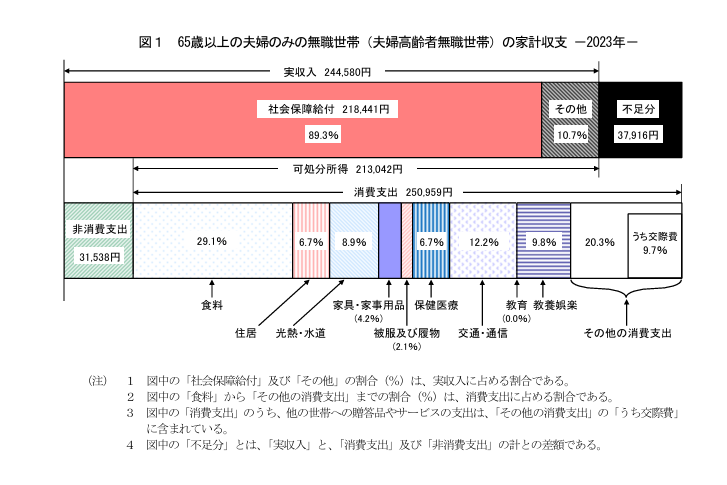

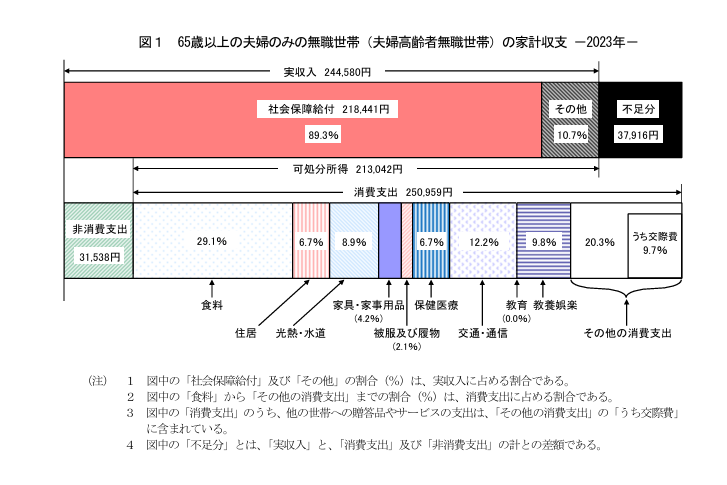

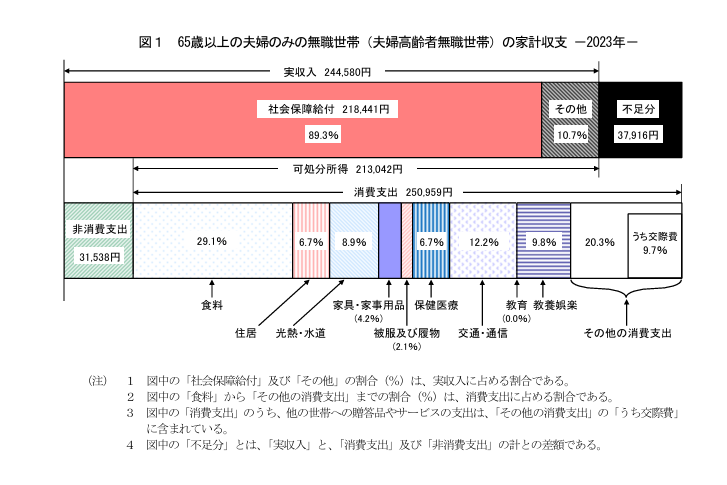

総務省統計局の2023年「家計調査年報(家計収支編)」によると、世帯主が65歳以上の夫婦無職世帯における毎月の支出は以下の通りです。

| 合計支出:282,497円 内訳) ・消費支出:250,959円 ・非消費支出(税・社会保険料):31,538円 |

一方、同世帯の公的年金などによる実収入は244,580円となっており、毎月約38,000円の赤字が生じています。

このような赤字額は、ここ10年間で3万円〜6万円の範囲で推移しており、現在でも同様の傾向が続いています。

出典:家計調査年報

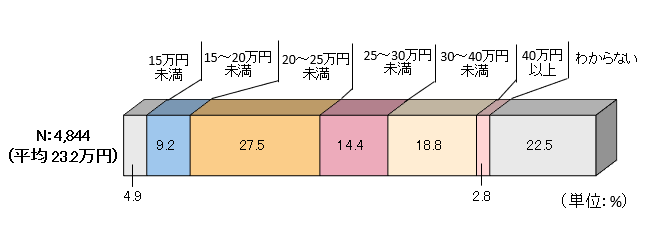

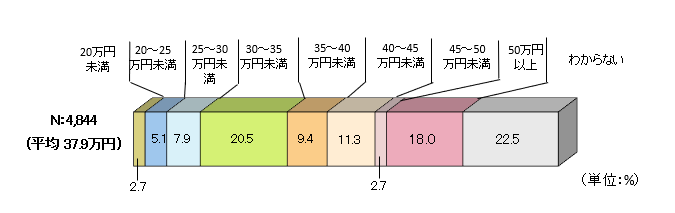

生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」では、夫婦2人で「ゆとりある老後」を送るために必要となる日常生活費について以下のように示されています。

| ・必要額:月額37.9万円 ・日常生活費の平均:月額23.2万円 ・差額(ゆとりのための上乗せ額):月額14.7万円 |

この「ゆとりある老後」とは、日常生活費に加えて、旅行やレジャー、趣味、人付き合い、耐久消費財の買い替え、子どもや孫への資金援助などが無理なく支出できる経済状況を指します。

仮に、このゆとり分14.7万円が20年にわたって必要だとすると、

14.7万円×12カ月×20年=約3,500万円の追加資金が必要という計算になります。

〈老後の最低日常生活費〉

〈ゆとりある老後生活費〉

これらのデータから、年金収入だけでは最低限の生活費を確保するだけでも赤字となる可能性があり、さらに「ゆとり」ある生活を目指す場合には、老後資金として3,000万円〜4,000万円規模の準備が必要になります。

2. 夫婦の老後資金を計算するステップ

老後に必要な資金は、個々人の状況によって異なるため、自分たちにとって具体的な必要額を算出することが重要です。以下の3つのステップを参考に、老後資金の目安を計算してみましょう。

2-1. ステップ1:老後の収入を把握する(公的年金、企業年金、その他収入)

老後の主な収入源は公的年金です。まずは自分たちが将来どの程度の年金を受け取れるかを把握しましょう。

◾️公的年金の平均受給額(目安)

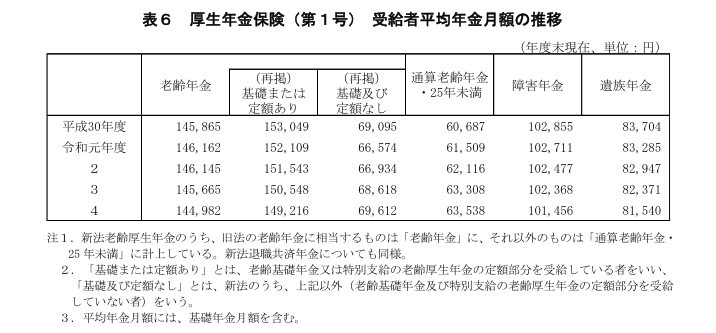

厚生労働省年金局の2022年度資料によると、老齢厚生年金の平均受給月額(老齢基礎年金を含む)は、約14.4万円/人です。

出典:厚生労働省年金局「令和4年度 厚生年金保険・国民年金事業の概況 」

総務省の2023年「家計調査」では、65歳以上の夫婦2人の世帯(平均)は月額約 22万円(社会保障給付合計)です。

出典:家計調査年報

自営業者などで国民年金のみに加入している場合、2024年度の老齢基礎年金満額(40年間加入)は、6万8,000円/人です。

◾️その他の収入源老後の生活を安定させるためには、公的年金だけでなく、それ以外の収入源も確保しておくことが重要です。

複数の収入の柱を持つことで、将来の不確実性に柔軟に対応することができます。

①退職金

退職金は老後資金の大きな柱の一つです。勤務先の退職金制度によって金額や受取方法は異なるため、まずは自分がどれくらいの退職金を受け取れるのか、できるだけ早い段階で確認しておきましょう。

また、退職金は一時所得として課税対象となりますが、「退職所得控除」や「分離課税」によって税負担が軽減されます。受取方法(分割または一括)や退職時期によって、最終的な手取り額に大きな差が出ることもあるため、税引後の手取り額まで正確に把握しておくことが大切です。

②再雇用・継続就労による収入

長寿化が進む現在では、60歳以降も働き続ける人が増えています。就業によって収入を得られるだけでなく、社会とのつながりや生活の充実感を得られることも、働くメリットの一つです。

多くの企業では「定年後再雇用制度」や「継続雇用制度」を導入しており、定年を迎えたあとも同じ職場で働き続けることができる環境が整ってきています。また、地域の仕事やパートタイム、フリーランス、副業など、働き方の選択肢も広がっています。

※注意点:在職老齢年金の仕組み

働きながら年金を受け取る場合、収入が一定額を超えると「在職老齢年金」の仕組みによって年金が一部減額されることがあります。そのため、自身の年金支給額や減額基準について理解しておく必要があります。

■ 年金見込額の試算方法

「ねんきんネット」(日本年金機構)では、自分の年金見込額を試算できるサービスが提供されていますので、老後の資金計画を立てる際には積極的に活用しましょう。

2-2. ステップ2:老後の支出を試算する(毎月の生活費、医療費、趣味・旅行、介護)

次に、老後に必要となる支出を具体的に試算してみましょう。生活費以外にも、医療費や介護費など想定外の出費も含めて考えることが重要です。

◾️老後の平均的な消費支出(夫婦2人、無職世帯)

2023年の家計調査報告データによると、65歳以上の夫婦無職世帯の月間支出内訳は以下の通りです。

| 項目 | 月平均額(円) | 構成比(%) |

| 食料 | 72,930 | 29.1 |

| 住居 | 16,827 | 6.7 |

| 光熱・水道 | 22,422 | 8.9 |

| 家具・家事用品 | 10,477 | 4.2 |

| 被服及び履物 | 5,159 | 2.1 |

| 保健医療 | 16,879 | 6.7 |

| 交通・通信 | 30,729 | 12.2 |

| 教育 | 5 | 0 |

| 教養娯楽 | 24,690 | 9.8 |

| その他の支出 | 50,839 | 20.3 |

| 合計(消費支出合計) | 250,959 | 100 |

出典:総務省「家計調査年報(2023年)」

これらの平均値はあくまで目安であり、個々のライフスタイルによって変動します。

◾️生活費以外に想定しておくべき費用

医療費: 高齢になるほど医療機関にかかる頻度が増えるため、あらかじめ準備が必要です。厚生労働省の推計によると、65歳以降は老後30年間で考えると、200万円〜250万円程度用意しておくと安心です。

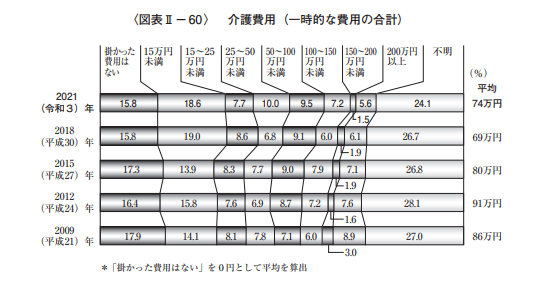

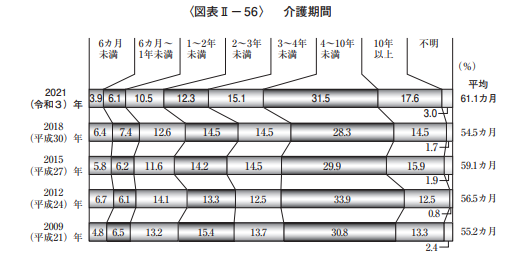

介護費: 予測が困難な費用ですが、公益財団法人生命保険文化センターの調査では、介護に要した一時的な費用の合計は平均74万円、月々の介護費用は平均8.3万円でした。介護期間の平均は61.1カ月であり、合計すると500万円〜600万円程度の介護費用が必要になる可能性があります。

自宅のリフォーム費: 持ち家の場合、水回り、屋根、外壁などの補修や、バリアフリー化が必要になる可能性があります。国土交通省のデータによれば、リフォーム資金は平均206万円です。

その他の費用:

・子どもや孫への支援費・お祝い費用

・葬儀費(平均約110万円/日本消費者協会)

■ 平均寿命の現状(2024年 厚労省推計)

- 女性:87.57歳

- 男性:81.47歳

つまり、長寿化への備えとして、60歳から20〜30年間の生活資金が必要となります。

2-3. ステップ3:不足額を計算し、具体的な必要額を算出する

これまでの情報をもとに、年金などの収入と生活費を比較し、老後に必要な資金の「不足額」を算出します。

◾️社会保障給付などの収入と支出の比較

2023年の「家計調査年報(65歳以上の夫婦のみの無職世帯」によると、実収入(年金など社会保障給付を含む)月額244,580円に対し、総支出は282,497円となっており、毎月37,917円の赤字が生じている状況です。

仮にこの赤字額が今後も続き、老後生活を30年間と想定する場合、必要となる老後資金は、37,917円 × 12カ月 × 30年 = 約1,365万円となります。

さらに、突発的な支出や物価上昇、医療・介護費の増加などを加味すれば、最低でも1,800万円程度の備えが必要になると考えられます。

出典:家計調査年報

3. 夫婦で老後資金を準備するための3つの重要ポイント

老後資金の準備は、夫婦共通の課題であり、将来を見据えて計画的に取り組むことが安心できる暮らしにつながります。

3-1. ポイント1:夫婦で共通の目標設定と現状把握

老後の生活設計や資金準備を成功させるためには、まず夫婦で共通の目標を設定し、現状の家計状況を正確に把握することが欠かせません。

老後にどのような暮らしを送りたいのか、たとえば「毎年夫婦で旅行に行きたい」「孫への教育資金も考慮したい」「できるだけ自立した生活を続けたい」など、将来像をすり合わせることから始めましょう。理想の老後像が明確になれば、その実現に向けた資金計画や生活設計も立てやすくなります。

特に、夫婦のどちらか一方だけが計画を立てるのではなく、互いの価値観や希望を尊重し合いながら、定期的に話し合うことが大切です。退職後の生活は長期に及ぶため、「何となく」ではなく、具体的なライフプランに落とし込んでいく必要があります。

また、現在の収入と支出を把握することも、計画の第一歩です。毎月の生活費がどのくらいかかっているのか、医療費や保険料、趣味・交際費などの変動費がどの程度かかっているのかを整理しましょう。

家計簿アプリやエクセルを活用し、少なくとも3カ月以上のデータを記録・分析することで、収支の傾向や無駄遣いの有無が見えてきます。もし使いこなすのが難しい場合は、紙の家計簿でも構いません。重要なのは、日々の支出を“見える化”して、将来に向けた土台をつくることです。

さらに、住宅ローンの残債、保険の保障内容、保有している金融資産なども含めて、夫婦で「現状の資産全体」を共有しておくことが、安心して老後に備える第一歩となります。

3-2. ポイント2:家計の見直しと無駄な支出の削減

老後資金の目標額が見えてきたら、次に行うべきは家計を見直し、無駄な支出を削減することを検討します。

例えば、月の生活費を5万円削減できれば、30年間で約1,800万円の節約につながるとされています。これは、老後の不足資金を補う大きな手段になり得ます。特に効果が大きいのは、家賃、通信費、保険料といった固定費の見直しです。

◾️固定費の見直しポイント

- 住居費(家賃):通勤の都合を考慮する必要がなくなる老後に、家賃の安い地域への引っ越しを検討

- 通信費:スマートフォンを大手キャリアから格安SIMに切り替えるだけで数千円の節約が可能

- 保険料:医療保険や生命保険など、不要な保障や重複した契約でないかを見直し、月々の負担を軽減

◾️変動費の見直しポイント

- 外食を控える

- 光熱費や食費の見直し

- 無駄な買い物を避ける

これらの見直しを早期に行うことで、その分を老後資金として積み立てや資産運用に回すことが可能になります。

3-3. ポイント3:年金制度への理解と公的年金以外の収入源確保

老後の安定した生活を実現するためには、公的年金だけに依存せず、複数の収入源を持つことがカギとなります。そのためにはまず、日本の公的年金制度を正しく理解し、加えて公的年金以外の収入源を確保する意識を高めることが重要です。

◾️公的年金は「最低限」の生活を支えるもの

公的年金は「老後の生活資金のベース」となるものの、あくまで最低限の生活を支える役割であるという点です。将来の支給額や支給開始年齢には、人口構造の変化や財政事情により不確定要素が多く、制度の見直しが続いています。

例えば、支給開始年齢のさらなる引き上げや支給額の実質的な減額などが議論されており、現役世代ほど将来的に受け取れる金額が減少するリスクも考えられます。

こうした制度変更に備えるためにも、「ねんきん定期便」や「ねんきんネット」などを活用し、将来受け取れる年金額を把握し、それに基づいて資金計画を立てることが大切です。年金だけに頼らない計画を立てる上でも、正確な現状把握が出発点となります。

◾️公的年金を補完する代表的な収入源

公的年金を補完する代表的な収入源の一つが退職金です。企業の制度によって支給額や支給形態は異なるため、早めに制度内容を確認しておくことが重要です。

退職金の使い道は多岐にわたりますが、一括で消費するのではなく、資産運用や年金型商品への移行などを検討することで、老後の長期的な収入源として有効に活用できます。

また、退職所得控除など税制上の優遇措置もあるため、受け取り方法によって手取りが大きく変わる点にも注意が必要です。

また、資産運用収入として、投資信託、不動産収入、個人年金保険など、多様な収入源を持つことが、将来の不安を和らげるポイントとなります。

4. 夫婦におすすめの老後資金準備と資産運用

老後資金の準備は、できるだけ早く始めることが理想的です。準備期間が長ければ長いほど、月々の積立額を抑えながら資産を効率的に増やすことが可能です。

4-1. 積立の王道「つみたてNISA」で無理なく資産形成

2024年から始まった新NISA制度では、非課税投資枠が大きく拡充され、合計で年間最大360万円の投資枠があり、非課税保有限度額は1,800万円となります。

また、非課税保有期間が無期限になったことで、国内外の株式や投資信託などの配当金や売却益が非課税になり、長期投資のメリットがさらに高まりました。

出典:金融庁

◾️新NISAの特徴

- 年間投資枠:つみたて投資枠120万円、成長投資枠240万円

- 生涯投資枠:1,800万円(うち成長投資枠は最大1,200万円まで)

- 非課税保有期間:無期限

- 投資対象:金融庁が定めた基準を満たす投資信託(つみたて投資枠)、上場株式、投資信託等(成長投資枠)

NISAの「つみたて投資枠」は、投資初心者でも始めやすく、長期的な資産形成に適した制度です。月々数千円〜数万円から始められ、複利効果による資産の成長が期待できます。

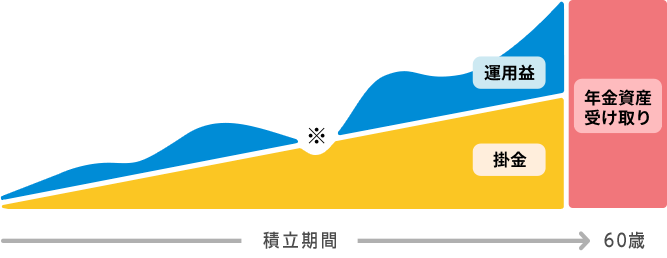

4-2. 税制優遇を活用しながら老後に備える「iDeCo(個人型確定拠出年金)」の魅力は?

「iDeCo(イデコ)」は個人型確定拠出年金のことで、老後の年金作りに特化した制度です。節税メリットが大きいのが特徴です。掛け金の全額が所得控除の対象となり、運用益も非課税。受け取り時にも税制優遇があります。

※「元本確保型」の商品もありますが、投資信託等の商品の場合は元本を下回る可能性もあります。

*受給開始年齢は、加入期間等に応じて決まります。

◾️iDeCoの三大メリット:

・掛け金が所得控除の対象

・運用益も非課税:運用で得た利益に対して税金がかからない

・受け取り時の税制優遇:一時金受け取りは退職所得控除、年金受け取りは公的年金等控除が適用

◾️注意点:

・原則として60歳まで引き出し不可

・加入時・運用時に手数料が発生

・掛け金の上限額は職業や加入状況によって異なる

4-3. 投資信託や株式投資などリスク別の運用方法を知っておこう

◾️投資信託

投資家から集めたお金を、運用のプロがまとめて株式や債券などに分散投資する商品です。価格変動リスクはありますが、長期的に運用を続ければ分配金や資産の値上がりが老後資金の収入源の一部になる可能性もあります。

◾️株式投資

企業の株式を購入し、値上がり益や配当金を期待する投資方法です。投資信託よりリスクは高めとされていますが、その分リターンも期待できます。

◾️不動産投資

マンションや一軒家を購入して貸し出し、家賃収入を得ることで資産形成を目指す方法です。ローンの支払いが終われば物件自体が資産となり、また、ローンの返済中に死亡すると残債が免除されるため、生命保険としてのメリットも期待できます。

◾️持ち家の活用

・売却や賃貸:まとまった資金確保や家賃収入の獲得

・リバースモーゲージ:自宅を担保に融資を受ける制度

5. 老後資金の悩みは専門家へ相談

老後資金の準備は、長期にわたる計画が必要であり、年金制度や税制、金融商品に関する専門的な知識が求められます。夫婦だけで適切な判断するのが難しいと感じる場合や、具体的なプランニングに不安がある場合は、専門家への相談を検討することが安心です。

相談先として、銀行、証券会社、ファイナンシャルプランナー、IFA(独立系ファイナンシャルアドバイザー)が挙げられます。

投資のプロフェッショナルに相談することで、自分に合った最適な老後資金の運用プランを見つけることができるかもしれません。

IFAに相談するならファーストパートナーズへ

IFAに相談するなら株式会社ファーストパートナーズをおすすめします。

〈ファーストパートナーズの強み〉

①証券会社や銀行など金融機関出身者が多く在籍しており、豊富な知識と経験を活かしてお客様に的確なアドバイスをご提供します

②資産運用のみならず、事業承継、M&A、不動産など多岐にわたる金融サービスをご提供しています

③ヘッジファンドや外資系プライベートバンクと提携し、幅広い選択肢をご提供可能です

6. まとめ 老後資金は「夫婦で考える」時代へ。今からできることを始めよう

老後資金に必要な資金は一律ではなく、生活水準や年金額、持ち家の有無などによって大きく異なります。かつて話題となった「2,000万円問題」は老後への関心を高めるきっかけにはなりましたが、すべての人に当てはまる数字ではありません。

実際、夫婦2人で「ゆとりある老後」を過ごすには、自己資金として数千万円が必要になるケースもあります。特に賃貸暮らしではさらに資金が必要になる傾向があります。

老後資金の準備を進める上で重要なことは、①できるだけ早く始めること、②夫婦で価値観を共有すること、③預貯金や投資など複数の手法を活用すること、④定期的にプランを見直すこと、⑤必要に応じて、投資の専門家に相談することが重要です。

まずは「ねんきんネット」で年金額を確認し、家計を見直すことから始めてみましょう。