「債務超過の会社はM&Aできるのか?」

「そもそも、債務超過の会社を売却・買収するメリットはあるのか?」

こうした疑問を抱えている方は多いのではないでしょうか?

確かに、債務超過の会社は財務リスクが高いため、M&Aが難しいと思われがちです。しかし、実際には経営資源や技術力、事業の将来性に魅力があれば、買い手が見つかるケースは少なくありません。むしろ、適切なM&A戦略を取ることで、売り手は事業の再生や倒産回避が可能となり、買い手は成長のチャンスを得られる可能性があります。

本記事では、債務超過の会社のM&Aについて、売却・買収それぞれのメリット・デメリット、成功のポイント、実際の手法を詳しく解説していきます。債務超過だからといって、M&Aが絶対にできないわけではありません。最適な選択肢を見つけるために、ぜひ最後までご覧ください。

1. 債務超過の会社でも売り手としてM&Aできる!

債務超過だからといって、M&Aの選択肢が閉ざされるわけではありません。

帳簿上は負債が資産を上回っていても、将来的に成長が期待できる事業があれば買い手は見つかる可能性があります。

たとえば、経営資源や技術力などが魅力的であれば、債務を上回る価値を見いだす投資家や同業他社がいることも珍しくありません。

こうした背景から、債務超過の状態でも売り手としてM&Aを実現させるケースは存在します。

2. 債務超過とは

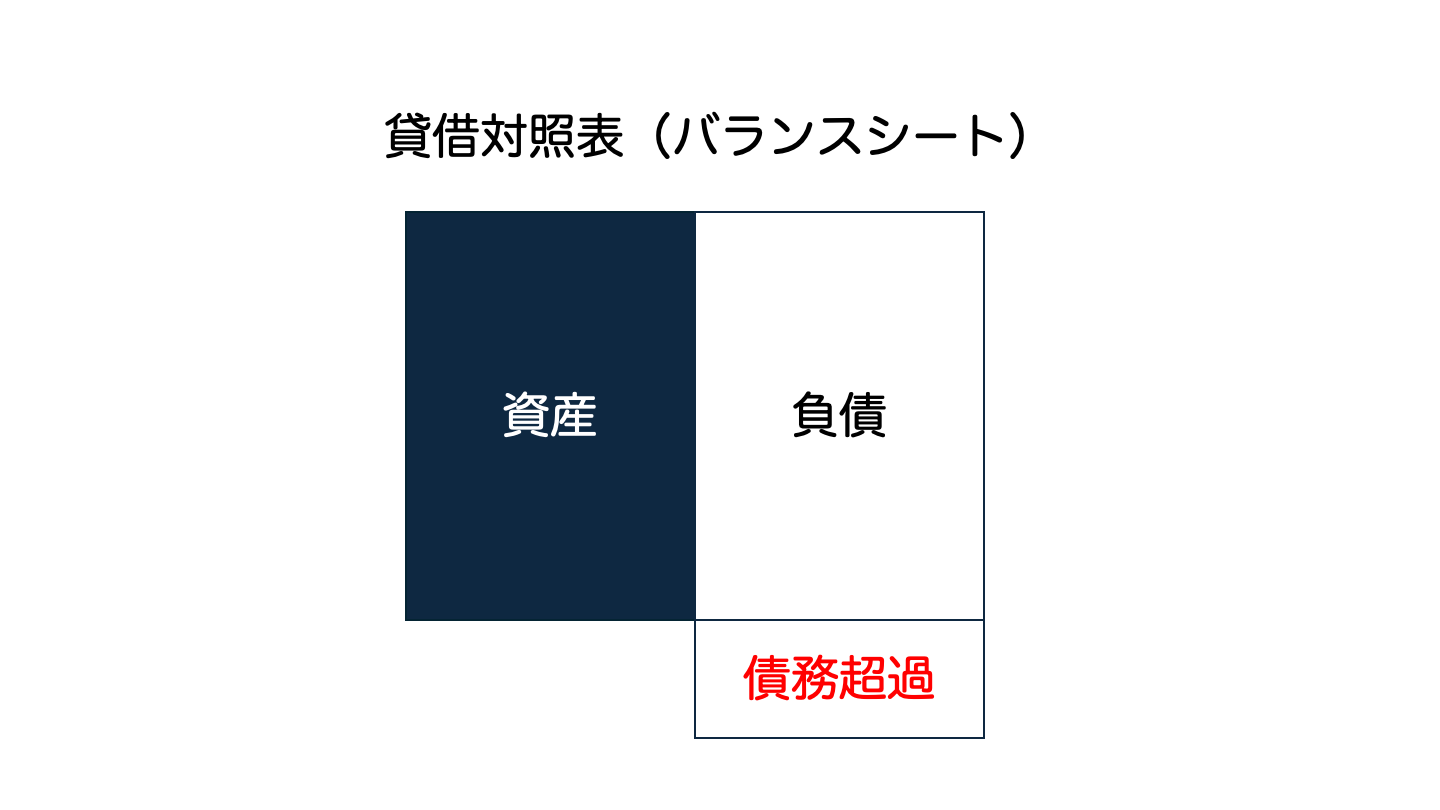

債務超過とは、貸借対照表の純資産がマイナスになっている状態を指します。

つまり、会社が保有する総資産よりも負債が大きい状況です。

たとえば、資産1,000に対して負債が1,200あると、債務超過は200となります。具体的には、自己資本や資本準備金などの合計がゼロを下回ることを意味します。

債務超過になってしまうと、金融機関から融資を受けることが難しくなったり、信用低下によって新たな取引先と契約が難しくなったり、資金繰りが悪化したりします。

債務超過と聞くと、経営破綻のイメージが強いかもしれませんが、実は債務超過に陥っている会社でも、業績が急回復して立て直す例はあります。

したがって、数字上のマイナスだけで悲観的になりすぎるのは早計といえます。

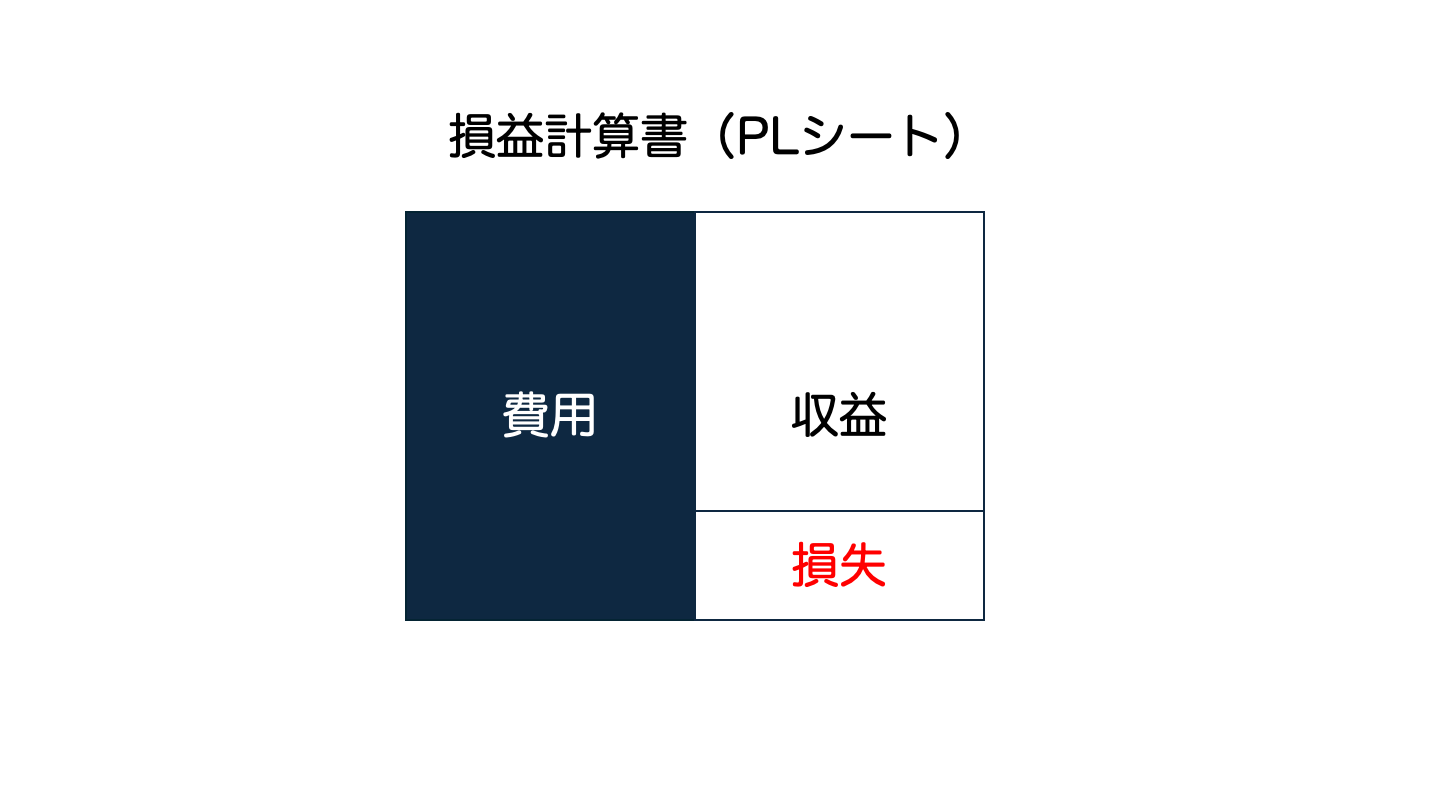

2-1. 赤字との違い

赤字とは、単年度での損益計算において費用が収益を上回る状態です。

一方、債務超過は貸借対照表において負債が資産を上回る状況です。

たとえば、数期連続で赤字が続いても資本が十分にあれば債務超過には至らない場合がありますが、逆に利益が出ている年があっても、累積の損失が大きいと債務超過に陥るケースがあります。よって、赤字と債務超過は密接に関連しつつも、視点が異なる点に注意が必要です。

2-2. 資金ショートとの違い

資金ショートは、日々の支払いに必要な現金が不足して支払い不能に陥る状況を指します。これに対して、債務超過はあくまで貸借対照表上の評価であり、現金が足りなくなるとは限りません。

たとえば、設備投資が大きかったり、在庫を多く抱えすぎたりして一時的に資金繰りが厳しくなっている場合でも、簿価上の資産がある程度残っていれば債務超過にはならないことがあります。

日々の支払いを安定して行うために、企業は手元の資金管理を怠ることはできません。

仕入れ代金や借入金の返済など、毎月の支払いをきちんと行うには、売上代金が入金されるまで資金を確保しておく必要があるからです。

黒字経営を続けていても、売上代金の入金タイミングが遅れる一方で、設備投資や仕入れ代金が必要になると、一時的な現金不足が起きる可能性が高いので注意しましょう。

2-3. 実質債務超過

決算書では債務超過に見えないにもかかわらず、実際には大きな財務リスクを抱えている場合があります。

帳簿上の数字では把握しきれない損失が潜んでいると、企業の真の経営状況が覆い隠されてしまうからです。

たとえば、多額の売上債権が回収できず不良債権化していたり、貸付金の返済見込みが立たないまま大きな額が残っていたり、土地の価値が下落して含み損が発生するケースなどが挙げられます。

これらはいずれも資産を時価で評価し直したとき、実際の負債が資産を上回る状態につながりやすく、このような状況を「実質債務超過」と呼んでいます。

3. 債務超過の会社を売却するメリット、デメリット

| 売り手にとってのメリット、デメリット | 内容 |

| メリット | 1.財務健全化につながる |

| 2.倒産を回避できる | |

| 3.事業を再生できる | |

| 4.売却益が得られる | |

| デメリット | 1.債務を完全に解消できない場合がある |

| 2.詐害行為になる可能性がある |

債務超過に陥った会社でも、M&Aによって新しい道が開ける可能性があります。

必要以上にネガティブに捉えると再生の機会を逃す恐れがあるため、まずはメリットとデメリットを冷静に確認しておくことが重要です。

たとえば、一時的な資金繰りで苦しんでいても、売却により事業継続が可能なケースは多々あります。

状況を正しく理解したうえでM&Aに踏み切るかどうかを判断すべきです。

3-1. 売却するメリット

債務超過の会社を売却するメリットはいくつかあります。

3-1-1. 財務健全化につながる

債務超過の会社を売却することで、借入残高を減らすことができます。

売却で得られた資金や買い手企業の支援により、債務の返済を進めることができれば財務体質が改善するためです。資金力のある企業に買収されることで、過剰債務の返済計画を再構築できるかもしれません。

これにより、銀行の評価が向上したり、新規の融資を得やすくなる効果が見込まれます。

3-1-2. 倒産を回避できる

債務超過の状態が続くと、取引先や金融機関の信用不安を招きやすくなります。

しかし、M&Aによって経営統合することで、倒産を免れる可能性が上がります。

売り手のブランドや従業員の雇用を守ることにも繋がります。

買い手企業から戦略的な支援を受けることができれば、資金繰りの悪化に歯止めをかけられるかもしれません。

これにより、会社が消滅するリスクを大幅に低減できます。

3-1-3. 事業を再生できる

債務超過でも事業自体に魅力があれば、買い手が経営資源を投入して再生を目指すケースがあります。

たとえば、技術力が高い中小企業が大手のグループ傘下に入ることで、新たな設備投資が可能となり、売上回復を見込めるかもしれません。

結果として、経営者や従業員のモチベーションも向上することが期待できます。

3-1-4. 売却益が得られる

譲渡価格によっては、経営者が個人として売却益を得られる場合もあります。

債務超過の状態で会社をたたみ、会社清算を行うと、資産を全て売却しても債務弁済の資金が不十分であるため、債券者との間で話し合ったり、特別清算などの法的手続きを行う場合があります。その際は、経営者や株主が分配金を得ることはありません。

しかし、M&Aの会社売却であれば利益を得ることができるかもしれません。たとえば、債務超過額が予想より少なかったり、事業に独自性があったりすると、買い手は負債を引き受けた上で高い価格を提示することもあるのです。

そういったケースでは、経営者が債務圧縮と同時にある程度の利益を確保することができます。

3-2. 売却するデメリット

債務超過の会社を売却するデメリットはいくつかあります。

3-2-1. 債務を完全に解消できない場合がある

M&Aによって会社を売却することができたものの、債務を完全に解消できないことがあります。

M&Aのスキームによっては、買い手企業が負債の一部しか引き継がず、売り手の経営者に連帯保証などが残ることがあるからです。

たとえば、事業譲渡の形を取った場合は、会社自体の負債はそのまま残る可能性があります。M&Aによって債務の全部を整理できるとは限らない点には注意が必要です。

3-2-2. 詐害行為になる可能性がある

M&Aの実施が債権者からすると、詐害行為(※)になる可能性があります。

もしも債務超過の状態で財産を不当に安く売却すると、債権者を害する結果になるとみなされるケースがあります。

具体的には、資産価値がある事業を債権者の同意なしに安値で譲渡すると、後に詐害行為として取り消しを求められるかもしれません。

その結果として、M&A自体が無効となるリスクに発展する場合もあり、法務面の検討は慎重に行う必要があります。

※債務者が債権者を害することを知りながら自己の財産を減少させる行為のこと。

4. 債務超過の会社を買収するメリット、デメリット

| 買い手にとってのメリット、デメリット | 内容 |

| メリット | 1.シナジー効果が得られる |

| 2.買収費用を抑えられる | |

| 3.法人税の節税ができる | |

| デメリット | 1.株主、取引先、銀行などから批判を受ける可能性がある |

| 2.自社の財務状況が悪化するかもしれない |

債務超過の会社の買収を検討する場合、一般的にはハイリスクと捉えられる傾向にあります。債務が多く、純資産がマイナスになっている企業であり、財務上危険だと考えるからです。

しかし、現実にはシナジー効果が見込める分野や設備投資を抑えられる事業を手に入れるチャンスでもあります。

たとえば、負債を抱えつつも独自技術を有する企業を買収することができれば、自社のバリューチェーンを強化できるかもしれません。

ただし、買収後の財務負担が増すデメリットもあるので、総合的な判断が必要です。

4-1. 買収するメリット

債務超過になっている会社を買収するメリットはいくつかあります。

4-1-1. シナジー効果が得られる

債務超過の会社を買収することで、シナジー効果(相乗効果)が得られます。

事業領域が近い企業を買収すれば、相互のノウハウを補完し合って売上拡大が見込めるかもしれません。

たとえば、売り手の研究開発部門が優秀であれば、自社で不足している研究開発部門の即戦力として取り込むことができます。また、売り手が持っている顧客基盤を利用して、買い手の商品、製品を販売することも可能でしょう。

こうしたシナジー効果によって、M&A後の会社の成長速度が加速します。

4-1-2. 買収費用を抑えられる

債務超過の会社を買収することのメリットとして、買収費用を抑えられる点もあります。

債務超過に陥っている売り手企業は、一般的に譲渡価格が低く設定される傾向があるからです。

たとえば、売り手が抱える負債の多さが表面化していると、売り手側は早期に売却したいと考えます。

そのため、通常よりも割安な価格で売り手の事業を手に入れられる場合があります。

4-1-3. 法人税の節税ができる

売り手の繰越欠損金が利用できれば、法人税を抑えられる可能性があります。

具体的には、買収後に生じた利益と繰越欠損金を相殺し、課税所得を減らすことができます。ただし、節税の恩恵を受けるためには税務上の要件をクリアする必要があり、単なる節税目的の買収や合併では繰越欠損金の引継ぎはできません。

4-2. 買収するデメリット

債務超過になっている会社を買収するデメリットもいくつかあります。

4-2-1. 株主、取引先、銀行などから批判を受ける可能性がある

債務超過の会社を買収すると、「なぜそんなリスクを負うのか」と疑問を投げかけられる場合が多いです。

買収することで、債務を引き受けることにもなるので、買い手にとってはリスクとなるからです。

たとえば、金融機関から借入をしている場合、財務リスクを増やす行為だと見なされるかもしれません。

結果として、既存の利害関係者(ステークホルダー)の理解を得るのに手間がかかることがあります。

4-2-2. 自社の財務状況が悪化するかもしれない

負債を抱えた企業を取り込むわけですから、買収後はグループ全体として債務を背負うことになります。

たとえば、売り手の事業が再生できないと、買い手企業のキャッシュフローに悪影響が及びかねません。

さらに、追加融資やリスケジュールを余儀なくされる恐れも否定できないため、慎重なシミュレーションが必要となります。

5. 債務超過の会社のM&A手法

債務超過の会社をM&Aする際は、通常の株式譲渡や事業譲渡のほか、新設分割や吸収合併など複数の手法があります。

事例によっては第二会社方式が有効な場合もありますが、それぞれ費用や引き継ぎ範囲が異なるため専門家と相談しながら最適なスキームを選ぶことが重要です。

たとえば、事業譲渡では譲受資産だけを引き継ぐので、負債をどの程度買い手側が負うかを明確にできるメリットがある一方、許認可の再取得が必要になるなどの手間がかかる点に留意しなければなりません。

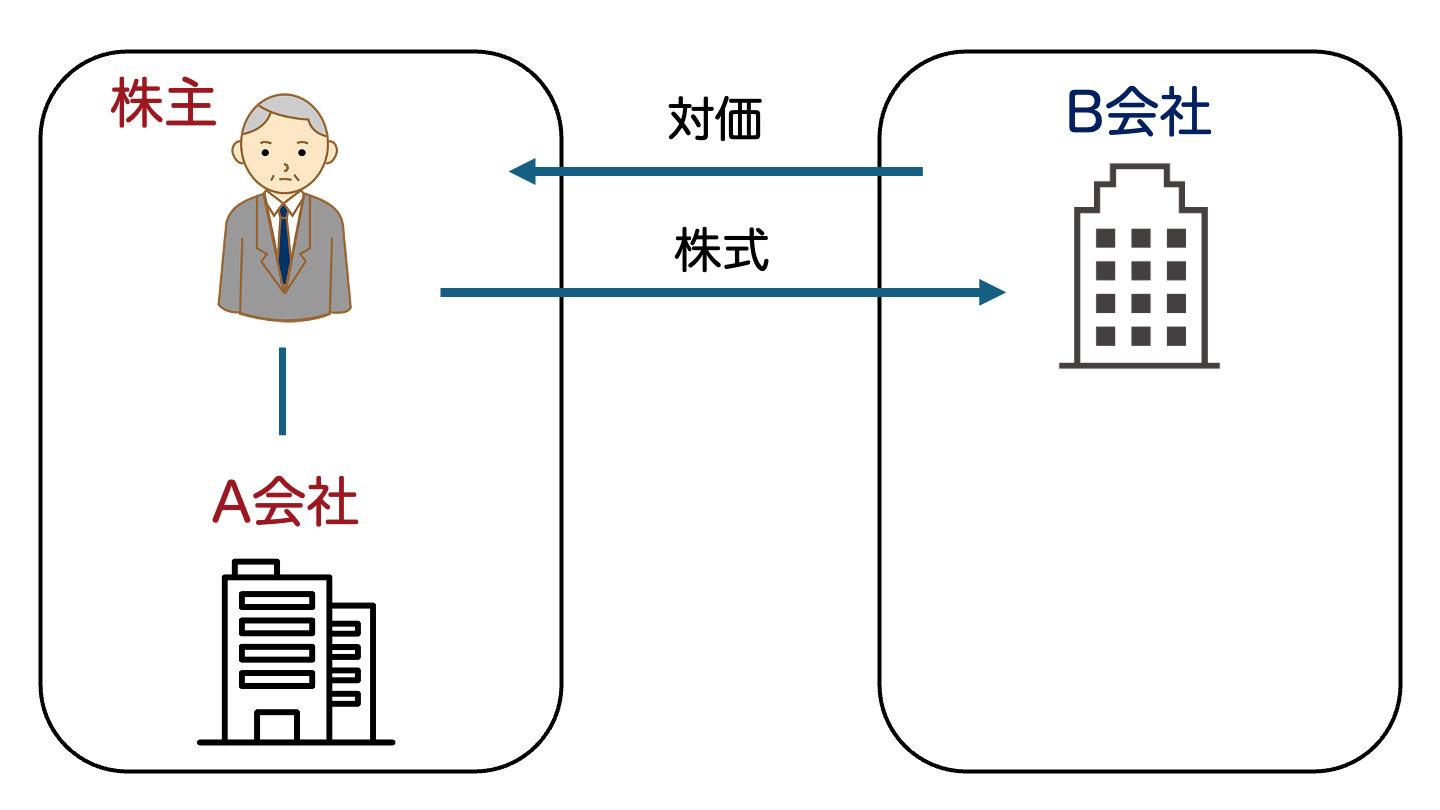

5-1. 株式譲渡

株式譲渡とは、売り手の株主が保有する株式を買い手企業に売却し、経営権を移すことです。組織構造は基本的に変えずに経営権を移転させることができます。

株主は変わりますが、売り手の法人格は存続します。そのため、会社名や資産、債権・債務、取引先との契約、許認可関係、従業員の雇用などは引き継ぐことができます。

将来的に企業価値を高めるうえで、株式譲渡はシンプルな手法といえます。

たとえば、売り手の債務超過の企業でも、株式譲渡によって新しい経営者に財務リスクを移しつつ再建を図ることが可能です。

ただし、売り手の負債の処理や金融機関との交渉も必要となるため、あらかじめ債権者との合意形成が必要になります。

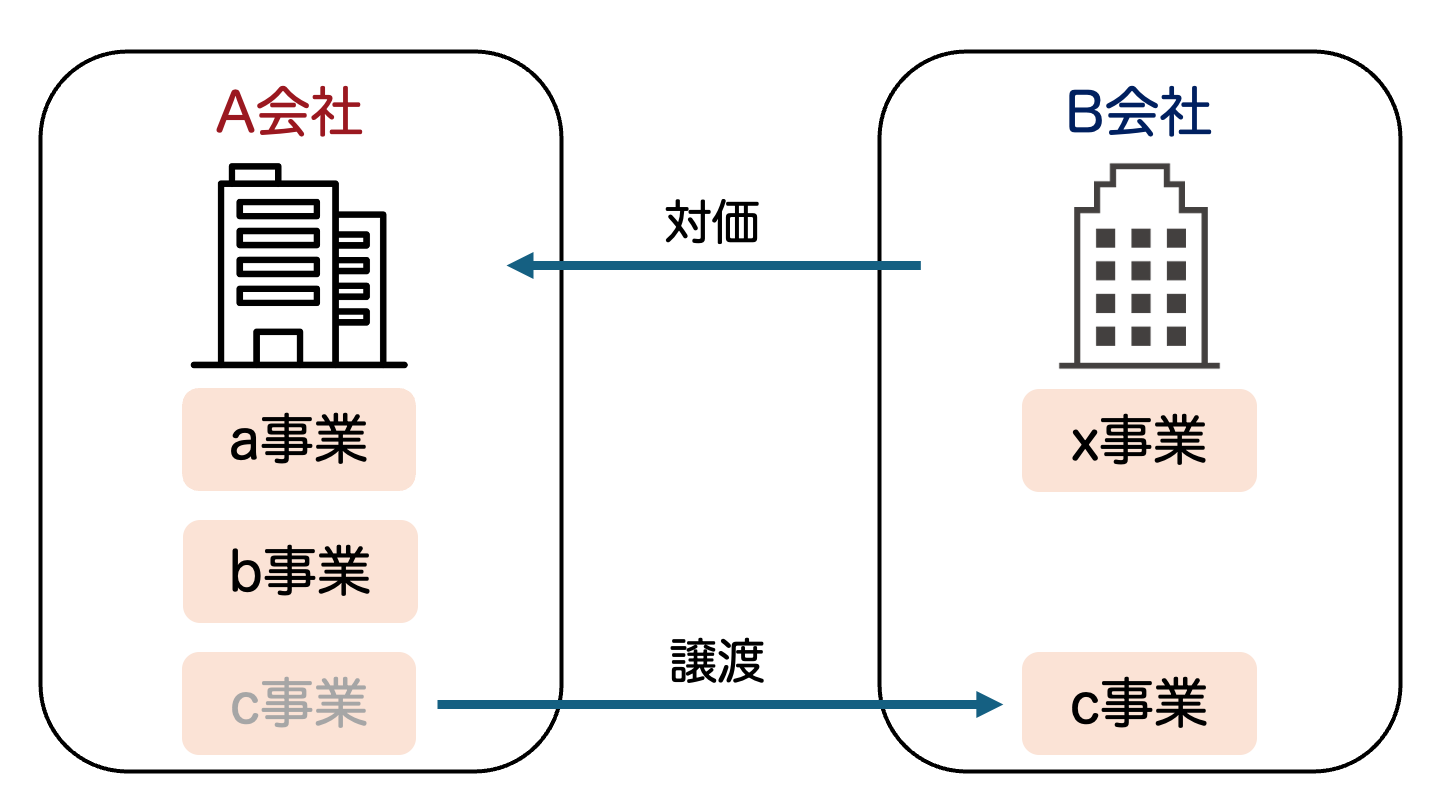

5-2. 事業譲渡

事業譲渡とは、企業が保有する事業の一部または全部を他社に売却するM&A手法です。売り手企業は、不採算部門の切り離しや経営の安定化を図ることができます。譲渡する事業を選択できるため、事業の選択と集中が容易となります。、買い手企業にとっては、企業規模の拡大やブランド力強化、新たなノウハウの蓄積などのメリットが得られます。必要な部門を特定して買収すれば、対象事業以外の負債を引き継がずに済むのが大きな魅力です。たとえば、債務超過の企業が収益力のある部門だけを売却する際、買い手側は不採算部門から切り離された資産を手に入れられるので手間を省きやすいといえます。その一方で、契約手続きの複雑さや譲渡対象となる資産・負債の範囲の特定など、実務的な負担が増える点に注意が必要です。

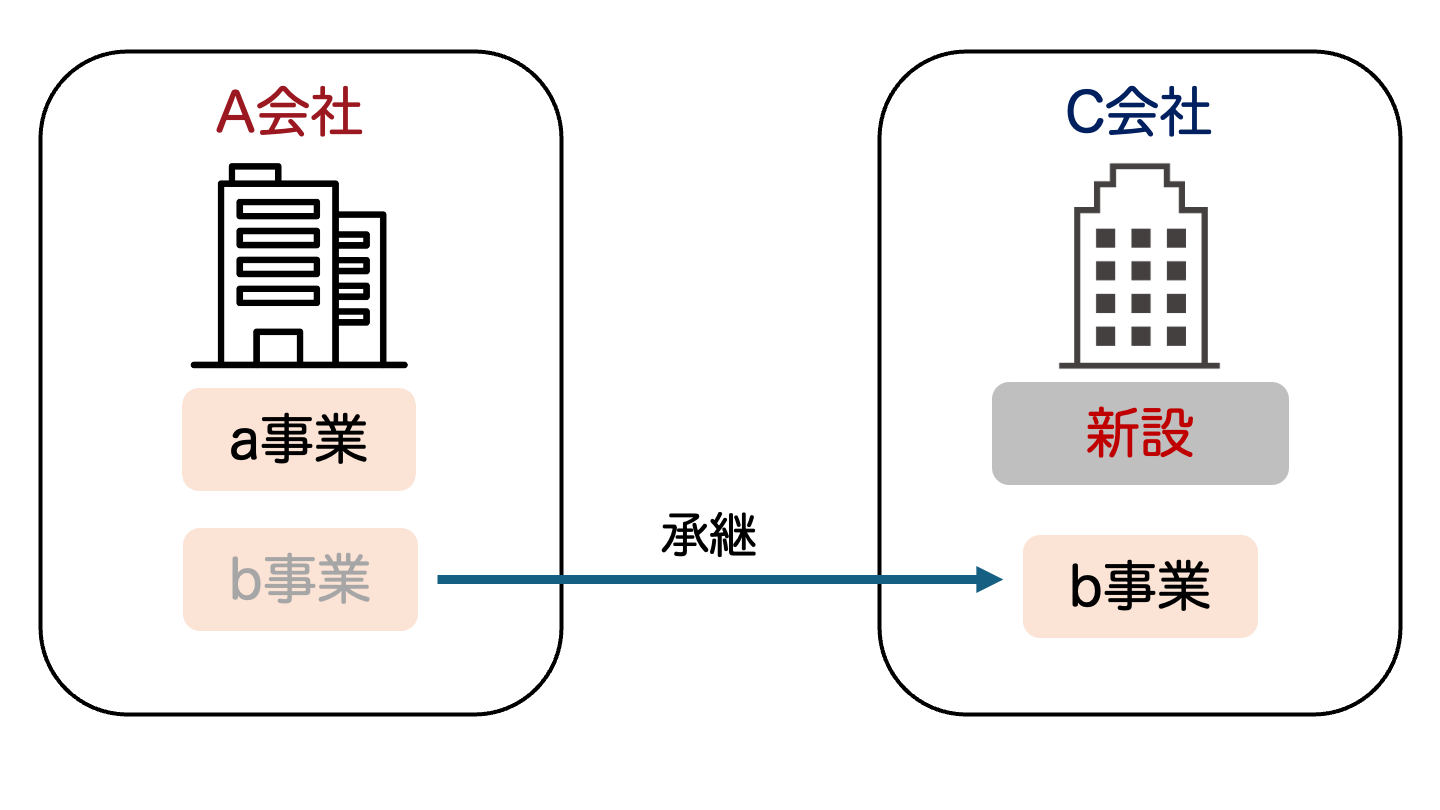

5-3. 新設分割

事業などの会社の一部を分割して別会社に移転することを会社分割といいます。新設分割は、会社分割の一種で新設した会社に事業を承継させることを指します。

分割対象は、会社法第2条第29号・第30号[1]によると、「事業に関して有する権利義務(※)の全部または一部」です。

※「事業に関して有する権利義務」とは、資産、負債、雇用契約、顧客・取引先、チャネル、ノウハウなどに相当します。

新設分割は会社を分割し、新たに設立した法人へ特定の事業や資産を移転することでリスクを分散しやすい仕組みです。

たとえば、債務超過の企業が優良事業を別法人として立ち上げ、後から投資家を呼び込むケースもみられます。

とはいえ、新設企業の資本金やライセンスの承継など、事業開始時の諸手続きに時間がかかることもあるため、スケジュール管理が重要です。

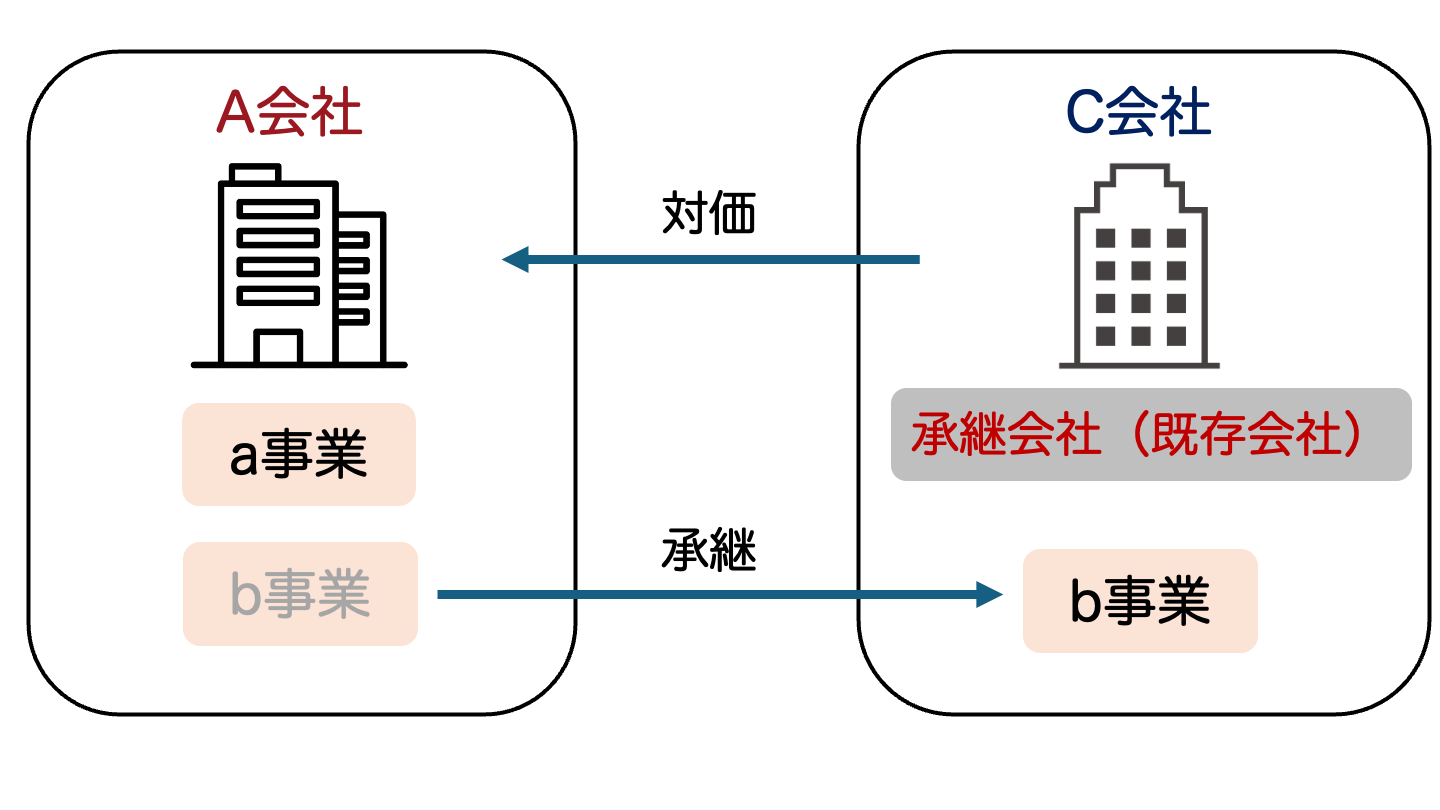

5-4. 吸収分割

吸収分割は、売り手が所有している事業に関する権利義務(※)の一部または全てを分割し、買い手企業に承継させるM&A手法です。

※「事業に関する権利義務」とは、資産、負債、雇用契約、顧客・取引先、チャネル、ノウハウなどに相当します。

既存企業が分割会社の事業を承継するため、事業の継続性を確保しつつスピーディーにM&Aを進めやすいといわれています。債務超過の企業を吸収する際は、利害関係人の同意や債権者の保護手続きが必要な場合があり、ここが実務上のハードルになります。

とはいえ、承継先で経営を立て直しやすくなるため、再建計画がはっきりしていれば活用が検討される手法といえるでしょう。

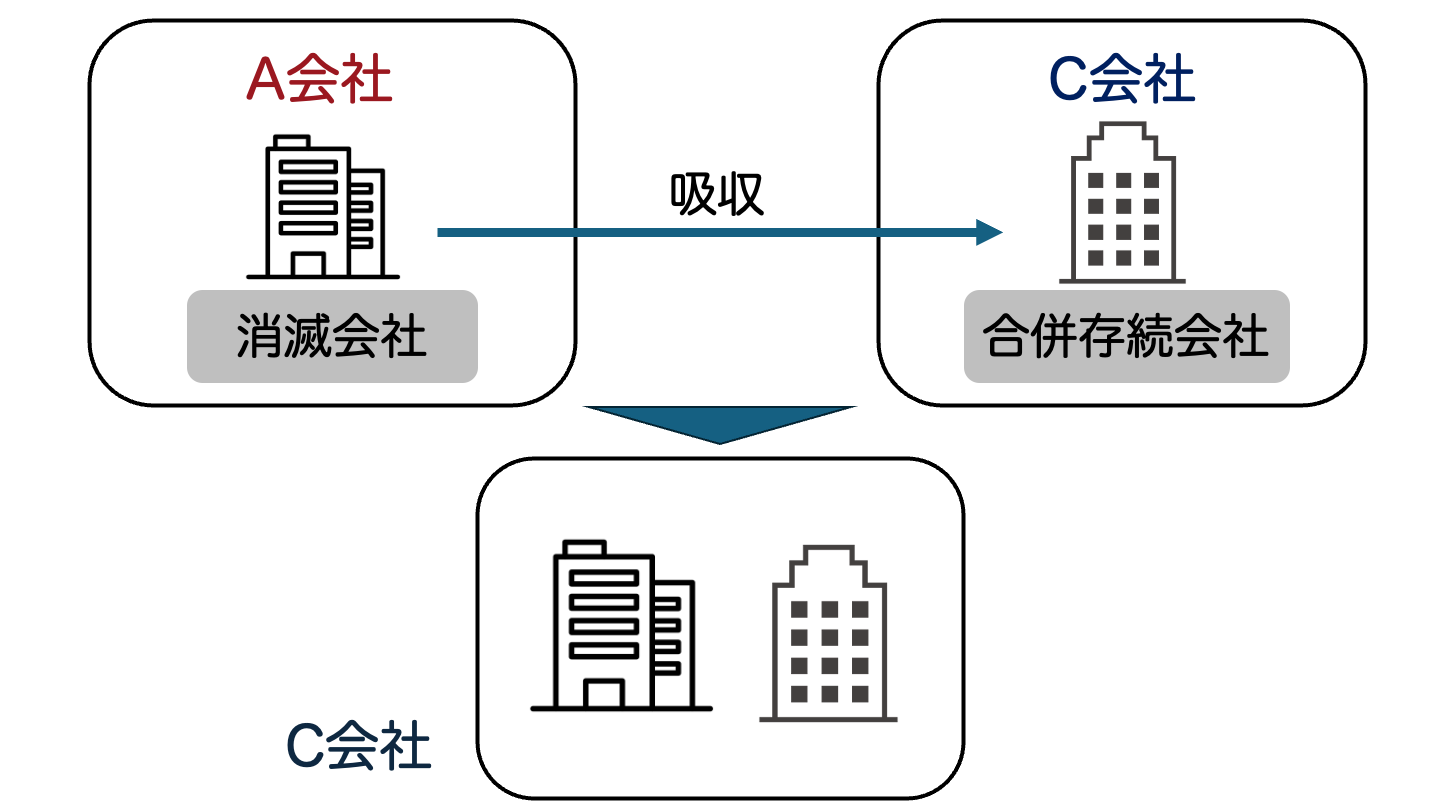

5-5. 吸収合併

吸収合併とは、合併により吸収されて消滅する会社(消滅会社)の権利義務のすべてを、存続する会社(合併存続会社)に包括して承継させるM&A手法です。

合併存続会社が消滅会社の権利や義務をすべて受け継ぐ仕組みのため、経営判断が一元化されやすいされやすいことが特徴です。また、システムや人材の統合が比較的スムーズに進むことが望めることも大きな特徴です。

ただし、債務超過の企業を合併する場合は、合併存続会社がリスクを引き継ぐことになるため、事前のデューデリジェンスや財務改善策の検討が欠かせません。

成功すれば事業規模の拡大や効率化が期待できるため、本社機能の統合による経営合理化も狙えます。

6. 債務超過の会社価値算定方法

| アプローチ | 手法 | ポイント |

| コストアプローチ | 簿価純資産法 | 帳簿価額に基づいて計算 |

| 時価純資産法 | 基準日の純資産を計算 | |

| 年買法 | 時価純資産と営業利益を用いて計算 | |

| インカムアプローチ | DCF法 | 最もよく使われる標準的な手法会社が将来にわたって生産するキャッシュフローを基に計算 |

| 収益還元法 | 過去2年分の配当を基に計算 | |

| マーケットアプローチ | 類似会社比準法(マルチプル法) | 業種や規模が似た他の企業の財務データを基に計算 |

| 類似取引比準法 | 過去の同業界でのM&A取引事例を基に計算 | |

| 市場株価法 | 株式市場での一定期間の株価データを用いて計算 |

債務超過の会社でも価値をゼロとみなすわけではありません。

DCF法(ディスカウンテッド・キャッシュ・フロー法)などで将来キャッシュフローを予測し、負債を差し引いた上で算定する方法が最もよく使われます。

たとえば、研究開発型の企業であれば、今後の製品化や特許収益などが見込まれる場合に、将来価値として評価されるケースがあります。

こうした分析をもとに、売り手と買い手が交渉しながら適正な価格を導き出していきます。

DCF法では、企業が将来にわたって創出するキャッシュフローを現在価値に割り引くことで企業価値を算出します。具体的には、会社が将来生産するであろう価値をフリーキャッシュフロー(純現金収支、FCF)で計算し、資本コスト(WACC)で割引し現在価値を推定します。詳細は割愛しますが、たとえば、将来3年分の収益を予測して企業価値を算出し、それにターミナルバリュー(※)を足した金額を現在の会社価値とするケースがあります。

※事業計画の最終年度のFCFにおける一定の成長率を仮定し、計算する金額を指します。

7. 債務超過の会社が売り手としてM&Aを成功させるためのポイント

債務超過でも、「売り時」を間違えなければM&Aを成功させる余地は十分にあります。

資金繰りが悪化してから売却を検討するのではなく、まだ余裕があるうちに手を打つことで、買い手候補の選択肢を広げることができます

たとえば、短期的な損益改善策を実行しつつ、同業界の有力企業や投資ファンドにアプローチしてみるのも一つの戦略といえます。

7-1. 債務をできるだけ減らす

売却前に銀行との協議や在庫の削減などで債務を圧縮しておくと、より良い条件で交渉できる可能性があります。たとえば、不採算事業を早めに切り離すことで、財務負担を軽減してからM&Aに臨む方法も効果的です。こうした準備が整っていると、買い手にとって魅力ある投資対象になるでしょう。

7-2. 会社価値を高める

単純に負債を減らすだけでなく、コア事業を磨いて収益性を向上させることが大切です。

選択と集中により、一層コアな事業が収益を上げることができれば、買い手にとっての魅力となります。

7-3. 余裕のあるうちにM&Aに動き出す

資金ショート直前になってから売却先を探すと、買い手側の交渉力が強くなります。たとえば、売り手が焦っていると感じられる場合、大幅に安い買収価格を提示されることもあります。したがって、できるだけ早く方針を固めて専門家を交えたM&Aの準備を始めることが望ましいでしょう。

7-4. シナジーが期待できる買い手候補に交渉する

買い手企業に大きなシナジーが期待できるほど、買い手は高値での買収を検討しやすくなります。シナジー効果が見込めて、買い手の既存事業の収益がさらに拡大できるとなれば、売り手の魅力が上がるためです。

たとえば、売り手が保有している特許技術や営業網を買い手が上手く活かせるのであれば、債務超過でも高評価を得やすいでしょう。

こうした戦略的価値をしっかりとアピールしてこそ、納得のいく売却条件を引き出せる可能性が高まります。

8. まとめ

債務超過の会社でも、M&Aを活用して再生や事業継続を図る選択肢があります。

赤字や資金ショートと混同されがちですが、数字のマイナス面だけで諦めるのは得策ではありません。

買い手側にとって、シナジーや割安な買収のチャンスになり得る一方、売り手側にとっても倒産リスクの回避や事業再生の可能性を高める手段です。

ただし、債権者との調整や詐害行為に該当しないように注意を払いながら、早めに最適なM&A手法を検討することが不可欠です。

債務超過の会社がM&A手法を検討するにあたり、欠かせないのがM&Aのプロによるサポートです。M&Aの実績が豊富な専門家は、M&Aを成功に導くヒントを持っているので、非常に有用です。

IFA(※)のファーストパートナーズでは、債務超過の会社様を含め多くM&A実績がございます。M&Aの初期検討、買い手選定、交渉、M&A成立、資産運用までワントップでサポートしております。

これを機に検討されてみてはいかがでしょうか。ご相談はこちらから。

※Independent Financial Advisorの略であり、独立系ファイナンシャルアドバイザーや金融商品仲介業者を指しています。特定の金融機関(証券会社や銀行など)に属さず、顧客のM&Aや資産運用をサポートしています。