- 経営者だけど、不動産投資すべきなのか悩んでいる

- 不動産投資したいけど、どうすれば良いか分からない

経営者の方向けに上記のようなお悩みを解決する方法を解説します。

不動産投資という言葉は聞いたことあるが、経営者が不動産投資を行うべきなのか判断が難しいと感じている方も多いのではないでしょうか。。

この記事を読めば、不動産投資をすべき理由や不動産投資に関する相談先について理解を深めることができます。

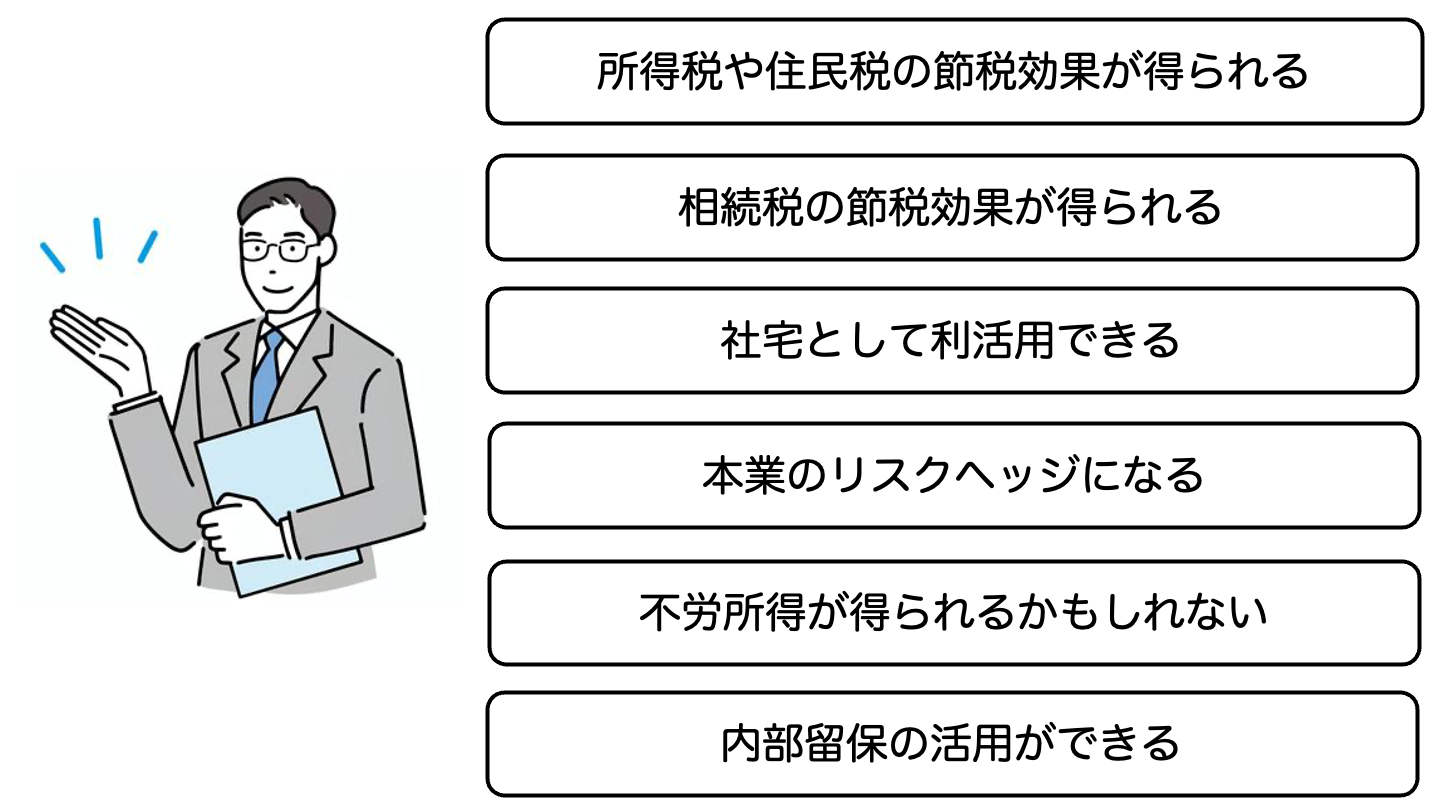

経営者が不動産投資をすべき理由

所得税や住民税の負担を軽減できる

経営者が不動産投資を行うことで、減価償却費やローン利息などを経費として計上でき、課税対象となる所得を抑えることが可能です。

不動産取得や運用に伴うコストを税法上で評価できる仕組みがあります。

たとえば、オフィス需要が高い地域にオフィスビルの賃貸物件を持てば、安定した家賃収入を得ると同時に、減価償却費を経費として計上することで、所得税や法人税の負担を軽減する効果が期待できます。

これにより、企業の資金繰りが改善し、財務面での効率向上にも寄与します。

相続税の減税効果が得られる

不動産は現金と比べ、相続時の評価額が下がりやすく、結果的に相続税負担を減らせる可能性があります。

土地は路線価額により計算され、建物は固定資産税評価額を基に算出されますが、一般的に新築時の6-7割程度になることが多いです。

さらに賃貸の場合、土地・建物ともに評価減が受けられる税制が存在するため、相続税の評価額が下がります。令和7年1月7日現在、土地は地域ごとに異なる借地権割合(60-70%が一般的)と借家権割合(30%)を更地の評価額に掛けて計算され、建物には30%の評価減が設定されているため、通常の土地建物を相続するより税負担を軽減できます。

社宅として活用できる

経営者が法人名義で不動産を保有すれば、従業員や役員向けの社宅として活用することもできます。

こうした運用が有利な背景には、社宅制度が従業員満足度や定着率向上につながり、人材確保に貢献する点が挙げられます。

たとえば、利便性の高いエリアに社宅を用意すれば通勤負担が軽減され、従業員のモチベーションが向上しやすくなります。

本業のリスクヘッジになる

本業と異なる収益源となる不動産投資をすることで、経済環境の変動や本業の不振に際してリスク分散が期待できます。

不動産市場が必ずしも自社業界と連動しないため、独立したキャッシュフローを生み出せるからです。

たとえば、製造業が不況時に生産縮小を強いられたとしても、不動産賃貸収入が資金繰りを補うことがあります。

不動産投資をすることによって、収益が多角化され、会社の経営状態を安定させることができます。

不労所得が得られるかもしれない

賃貸物件は管理会社に運用を委託すれば、オーナー自身が積極的に労働しなくても家賃収入を得られる「不労所得」の仕組みを構築できます。

建物維持や入居者対応、日常的なトラブル処理を専門家に任せることで、オーナーは意思決定や最終チェックを行うだけで良くなり、時間的な余裕が生まれ本業に集中することができます。

内部留保の活用ができる

社内に蓄積された内部留保を不動産投資へ回すことで、単純な現金保有よりも資本効率が良くなります。

不動産が比較的安定した価値を保持し、長期的な資産運用として機能しやすいからです。

たとえば、余剰資金でオフィスビルを取得して賃貸に回せば、将来的な売却益や家賃収入により内部留保を運用することができます。

結果として、会社の財務基盤強化につながります。

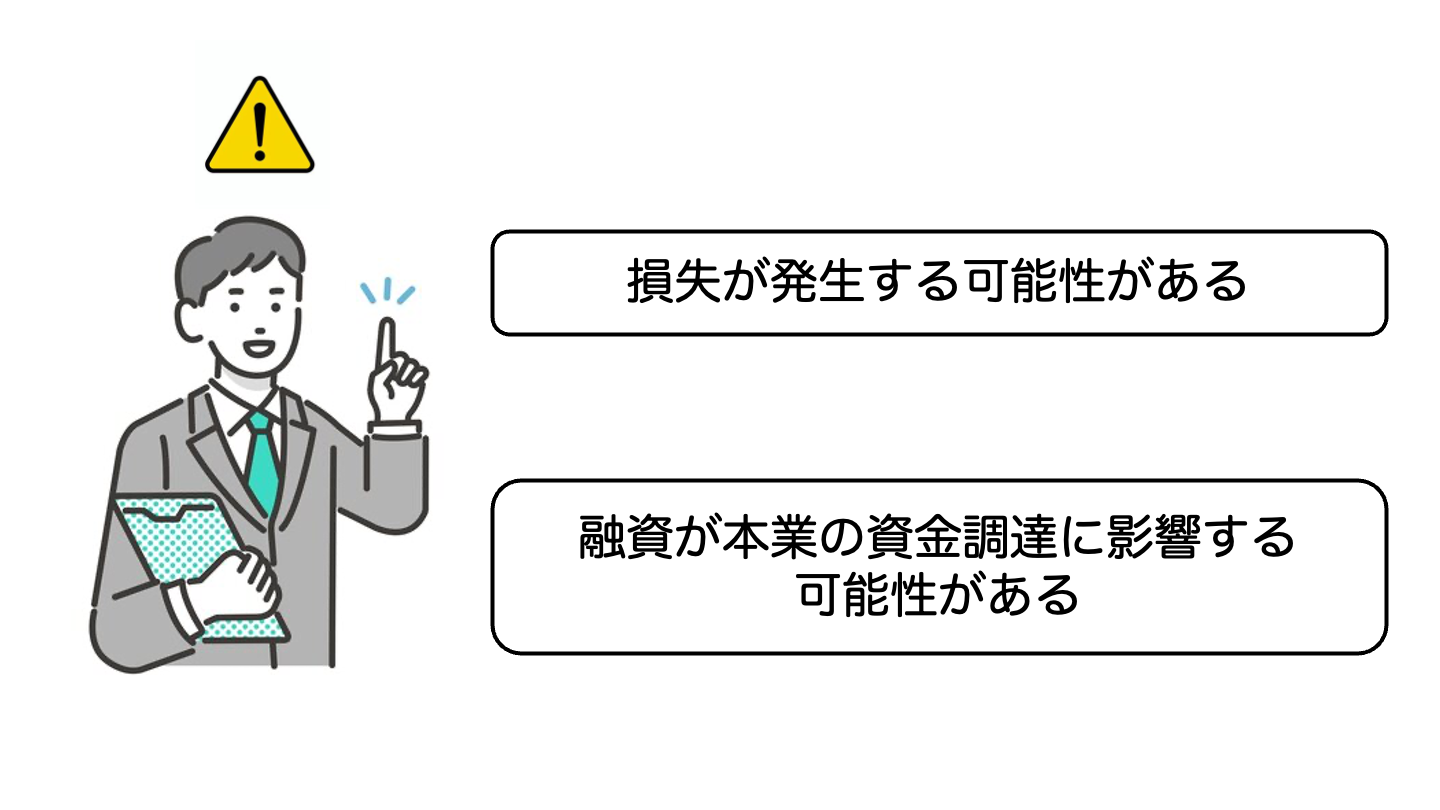

経営者が不動産投資をする時のリスク

損失が発生する可能性がある

不動産投資は必ずしも利益が保証されず、地価下落や空室増加によって損失を被るリスクがあります。

地域の人口動態や経済環境が変動し、不動産需要が一定ではないからです。

たとえば、過疎化が進むエリアで物件を保有すると、入居者確保が難しくなり収益悪化につながります。

こうしたリスクを回避するためにも、入念な市場調査やリスク分散策が求められます。

融資が本業の資金調達に影響する可能性がある

不動産投資のために融資を受けると、金融機関は全体の債務負担に注目するため、本業での新たな資金調達が難しくなる可能性があります。

銀行は融資先の信用力や返済能力を総合的に判断するため、不動産投資の借入によって本業借入余力を小さくしてしまうからです。

新規事業を展開しようと追加融資を求めても、不動産ローンが既存債務として重くのしかかる可能性があります。

会社としての資金計画と借入バランスを考慮しないといけません。

経営者が不動産投資をする時の注意点

融資の審査が通りにくい

経営者が不動産投資を行う場合、個人投資家に比べて融資審査が厳しくなる傾向があります。

本業と不動産投資の収支が複雑に絡み合い、金融機関側が慎重に評価を行う必要性があるためです。

たとえば、中小企業経営者が大規模な不動産投資を試みると、安定性や返済能力をより厳しくチェックされる可能性があります。

債務のバランスを確認しながら、計画的な投資を行うことが融資審査通過の鍵となります。

相続対策をしておく必要がある

不動産所有は相続時の評価や分割が複雑になりやすいため、事前の対策が欠かせません。

不動産は分割が難しく、共有になると更に流動性が低下する等の問題がある為、相続後のトラブルの元になるケースも多い資産です。

将来に禍根を残さない為に、遺言書の作成、生命保険、家族信託の活用など、幅広い対策を検討し、次世代へのスムーズな承継を準備する必要があります。

経営者が不動産投資を始める時の相談先

不動産投資を検討する際は、信頼できる金融機関や、不動産会社、IFAなどのプロへ相談することをおすすめします。

独自の情報源や専門知識を持つプロからの助言によって、不動産投資戦略の精度を高め、リスク低減につながるからです。

IFA法人のファーストパートナーズでは、お客様のニーズに応じて、適切な担当者をご紹介し、お客様の利益を最大化します。

これを機に相談を検討してみてはいかがでしょうか。

ご相談はこちらから。