(画像=SBI証券)

| この記事は2026年2月2日にSBI証券で公開された「NISA つみたて投資枠 取り扱い No.1 オルカンを上回った 1年リターンランキングは?」を転載したものです。 掲載記事:NISA つみたて投資枠 取り扱い No.1 オルカンを上回った 1年リターンランキングは? |

NISA つみたて投資枠 1年リターンランキングは?

昨日2月1日は、恒例のプロ野球のキャンプインとなりました。そして2月14日からはワールドベースボールクラシック(WBC)に向けた侍ジャパンの合宿が宮崎で始まります。大谷翔平選手、山本由伸投手などメジャーリーガーの侍ジャパンへの合流は2月27日からと報道されています。3月はWBCで日本人ベストメンバーが揃った侍ジャパンが世界と戦い世界一を目指すという、野球ファンにとって2026年は特別な球春を迎えようとしています。

2026年1月28日時点において業界全体でのNISA・つみたて資枠の対象ファンド数(ETFを除く)は338本となっています。

その中でSBI証券の取り扱い本数は283本となっており、業界トップの取り扱いファンド数となっています(SBI証券調べ)。

2025年のマーケットは、2025年の勝者は オルカン ではなく 3地域均等型!? 2026年の分散投資は? のコラムでご紹介したように、代表的なインデックスファンドであるeMAXIS Slimシリーズでは、新興国株式、国内リート、国内株式などが、全世界株式(オール・カントリー)(愛称:オルカン)や米国株式(S&P500)を上回るパフォーマンスとなりました。

2025年においては米ドルが他の主要通貨よりもパフォーマンスが劣後したことや新興国株式、国内株式・リートの好調などもあって、米国株式(S&P500)よりもオルカンで幅広い国・地域の株式に分散投資することが優位となり、さらにオルカン投資家の視点では、オルカンでは構成比の小さい新興国株式や国内株式の配分を高めることが有効だった年となりました。

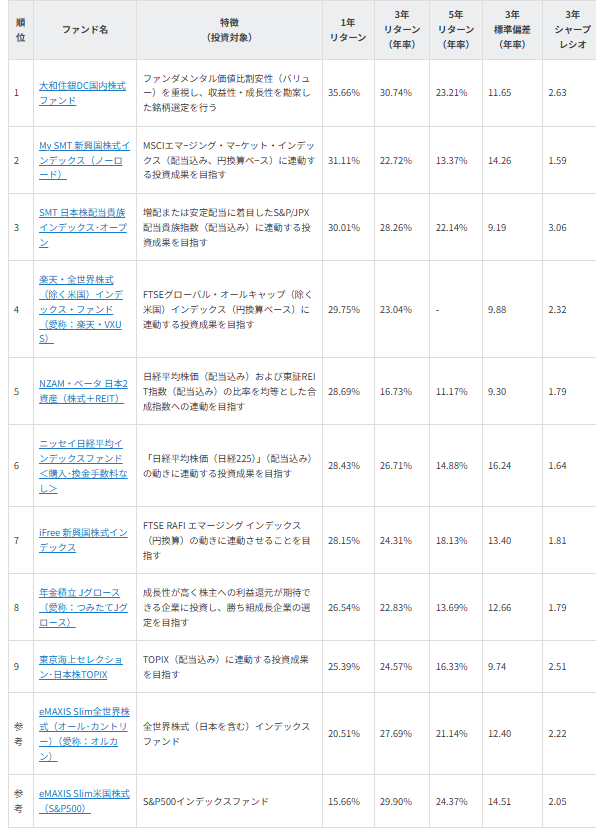

こうした環境下で、SBI証券取り扱いのNISA・つみたて投資枠(283本)に絞って、どのようなファンドが1年リターンでランキング上位となったのかをチェックしたものが図表1となります。異なるファンドをできるだけ多く取り上げるために、同一インデックスに連動を目指すファンドは1年リターン最上位ファンドのみとして、上位9本(ベスト9)を一覧にしました。

図表1 NISA つみたて投資枠 1年リターンランキング (2025年 SBI証券ベスト9)

※ウエルスアドバイザーのデータをもとにSBI証券作成

※NISA・つみたて投資枠対象ファンド(SBI証券取り扱い)を1年リターン順に表示(2025年12月末基準)

※同一インデックスに連動を目指すファンドは1年リターンの最上位のみを表示

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

(画像=SBI証券)

つみたて投資枠 2025年 好成績ファンドの特徴と活用方法は?

1位の大和住銀DC国内株式ファンドは、配当に着目し、ファンダメンタル価値比割安性(バリュー)を重視し、収益性・成長性を勘案した銘柄選定を行うアクティブファンドです。組入上位銘柄はみずほフィナンシャルグループ、三菱UFJフィナンシャル・グループ、トヨタ自動車、ソニーグループ、ソフトバンクグループなどとなっており、組入銘柄数は78銘柄です(※)。日経平均とTOPIXのインデックスファンドのリターンを1年・3年・5年すべてで上回っている優良ファンドといえます。NISA・成長投資枠では買えない特殊なファンドで、特定・一般口座での購入(積立・スポット)は可能となっています。

2位のMy SMT 新興国株式インデックス(ノーロード)は、新興国株式の代表的な指数といえるMSCIエマ−ジング・マ−ケット・インデックス(配当込み、円換算ベ−ス)に連動する投資成果を目指すファンドです。国・地域別構成比は、台湾19.6%、ケイマン島16.1%、インド14.9%、韓国13.0%、中国10.4%、ブラジル3.5%、南アフリカ3.2%などとなっており、組入銘柄数は1,067銘柄に及びます(※)。広く分散投資された新興国株式インデックスファンドですが、アジアが中心といえます。

3位のSMT 日本株配当貴族インデックス・オープンは、TOPIXの構成銘柄のうち、10年以上にわたり毎年増配しているか、または安定した配当を維持している銘柄を対象としているS&P/JPX配当貴族指数(配当込み)に連動する投資成果を目指すファンドです。組入上位銘柄はインフロニア・ホールディングス、日本新薬、小野薬品工業、セントラル硝子、ノーリツ鋼機などとなっており、組入銘柄数は50銘柄、予想配当利回りは3.41%です(※)。値動きの振れ幅を示す標準偏差(3年)が相対的に小さくなっています。

4位の楽天・全世界株式(除く米国)インデックス・ファンド(愛称:楽天・VXUS)は、FTSEグローバル・オールキャップ(除く米国)インデックス(円換算ベース)に連動する投資成果を目指すファンドです。国・地域別構成比は、日本15.4%、英国9.0%、中国8.9%、カナダ8.0%、台湾6.0%、インド5.4%、フランス5.4%、スイス5.4%、ドイツ5.2%、豪州4.2%などとなっており、組入銘柄数は8,649銘柄です(※)。米国株式以外に広く分散投資したいというニーズに応えるインデックスファンドといえます。海外株式の比率が高いですが、通貨が分散されていることもあって、標準偏差が小さくなっています。

5位のNZAM・ベータ 日本2資産(株式+REIT)は、日経平均株価(配当込み)および東証REIT指数(配当込み)の比率を均等とした合成指数への連動を目指すファンドです。2025年は国内リートが巻き返し好調だったことから、日経平均インデックスファンドよりも好パフォーマンスとなっています。また、国内株式(日経平均)と国内リートは異なる値動きをしているため標準偏差は相対的に小さくなっています。

6位のニッセイ日経平均インデックスファンド<購入・換金手数料なし>は、日経平均株価(配当込み)の動きに連動する投資成果を目指すファンドで、組入上位銘柄はアドバンテスト、ファーストリテイリング、ソフトバンクグループ、東京エレクトロン、TDKなどとなっています(※)。アドバンテスト、ソフトバンクグループ、東京エレクトロンといった半導体関連3銘柄の構成比が約24%と高くなっていることから、オルカン対比でも標準偏差が大きくなっています。

7位のiFree 新興国株式インデックスは、株主資本、キャッシュフロー、売上、配当の4つの財務指標に着目して構成銘柄と組入比率が決定されているFTSE RAFI エマージング インデックス(円換算)の動きに連動させることを目指すファンドです。国・地域別構成比は、中国35.0%、台湾16.3%、米国12.6%、ブラジル11.8%、インド10.6%、南アフリカ4.2%、メキシコ2.5%などとなっており、外国株式の組入銘柄数は423銘柄です(※)。2位の時価総額加重平均指数の新興国株式インデックスとは異なり、一定のルールに基づいて構成銘柄を選定するというスマートベータ指数に連動を目指すという違いがあります。1年リターンでは、2位のファンドに劣後しましたが、3年・5年リターンでは2位のファンドを上回っており、中長期で優秀なインデックスファンドといえます。

8位の年金積立 Jグロース(愛称:つみたてJグロース)は、成長性が高く株主への利益還元が期待できる企業に投資し、勝ち組成長企業の選定を目指すファンドです。組入上位銘柄は日立製作所、ソニーグループ、三菱UFJフィナンシャル・グループ、トヨタ自動車、三菱重工業などとなっており、組入銘柄数は101銘柄です(※)。

9位の東京海上セレクション・日本株TOPIXは、TOPIX(配当込み)に連動する投資成果を目指すファンドで、組入上位銘柄はトヨタ自動車、三菱UFJフィナンシャル・グループ、ソニーグループ、日立製作所、三井住友フィナンシャルグループなどとなっており、組入銘柄数は1,038銘柄です(※)。

つみたて投資枠・2025年のSBI証券ベスト9は、1年リターンでオルカンを4.88%~15.15%上回る実績となりました。リスクに見合ったリターンを獲得しているかを確認するシャープレシオ(3年)で見ても、オルカンよりも数値が高い(=運用効率に優れた)ファンドが半数近くとなりました。

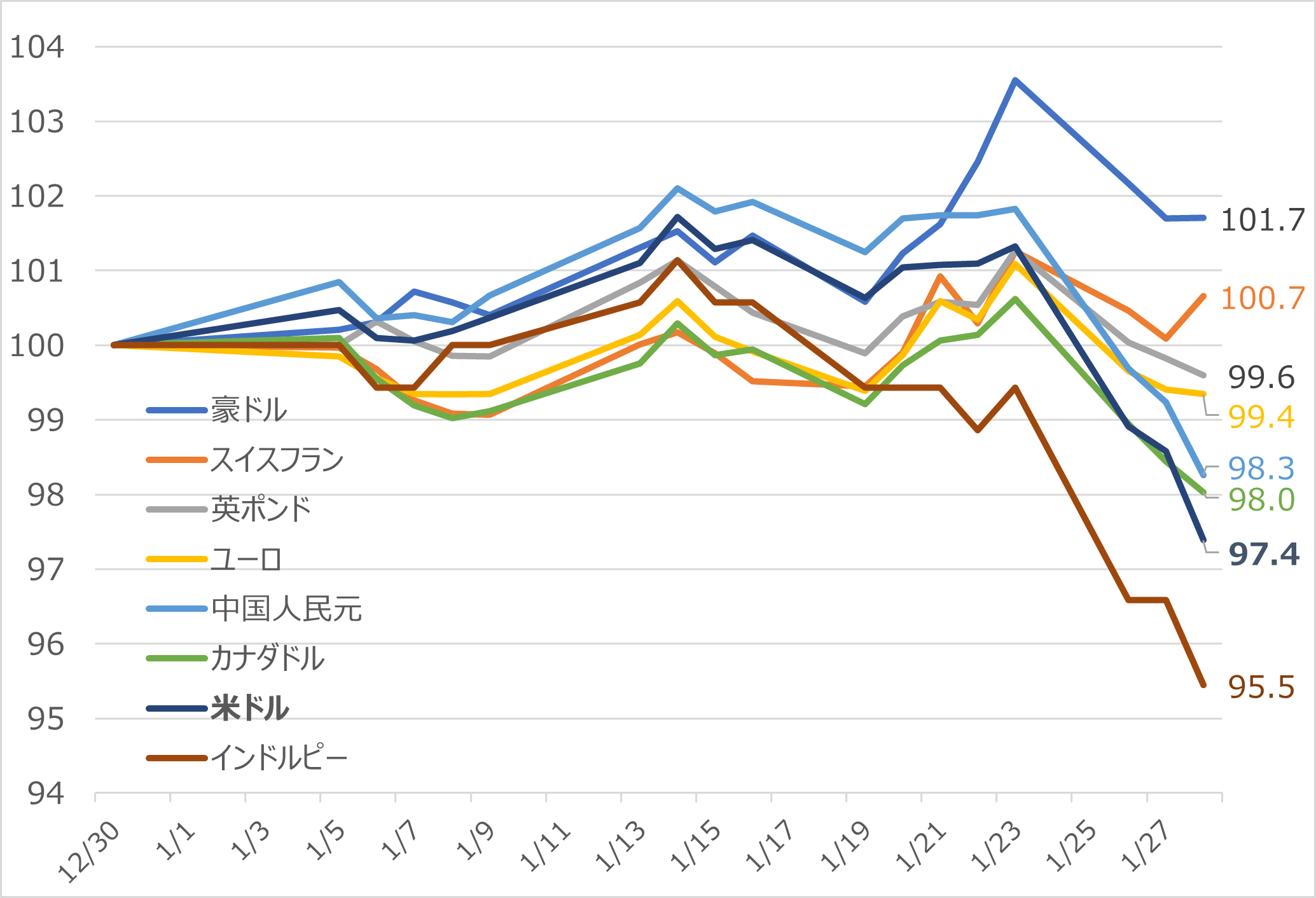

2026年も米ドルが他の主要通貨に対して劣後してスタートしていること(図表2)などで、グローバル分散投資の機運が継続している状況下においては、米国株式が約63%となっているオルカン投資家は、これらのファンドを加えるなどして通貨分散を図ることが有効と考えます。

(※)ポートフォリオの情報は2025年12月末基準(4位のファンドのみ2025年11月末基準)。個別銘柄の取引を推奨するものではありません。予想配当利回りはファンドの運用実績を示すものではありません。

図表2 2026年 主要通貨(対円)のパフォーマンス比較 (2025/12/30~2026/1/28 2025/12/30=100)

※三菱UFJ銀行公表の対顧客外国為替相場仲値(TTM)を使用

※QUICKデータをもとにSBI証券作成

(画像=SBI証券)

| ⚠免責事項・注意事項 ・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。 ・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても株式会社ファーストパートナーズ及び株式会社SBI証券(情報発信基を含む)は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。 重要な開示事項(利益相反関係等)について 投資情報の免責事項 【投資信託に関するご注意事項】 ・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。 ・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。 ・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。 【手数料等及びリスク情報について】 SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)、 店頭CFD取引(SBI CFD)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。 |