今回は「株式投資」の基礎と題し、中長期的な株式投資において特に重要となるポイントを整理します。

中長期投資で最も重要なのは”企業の利益成長”

中長期の株式投資では、投資先企業の利益成長(EPS)の持続性は重要な要素の一つと考えられます。株価は、株価収益率(PER)に1株当たり利益(EPS)を乗じて算出できます(図表1)。

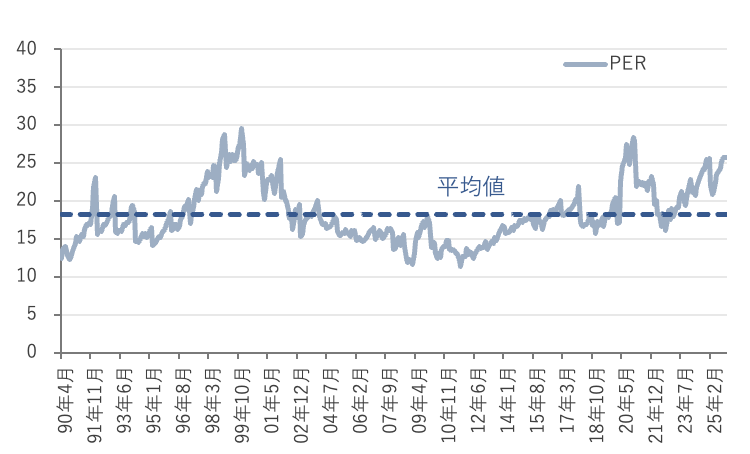

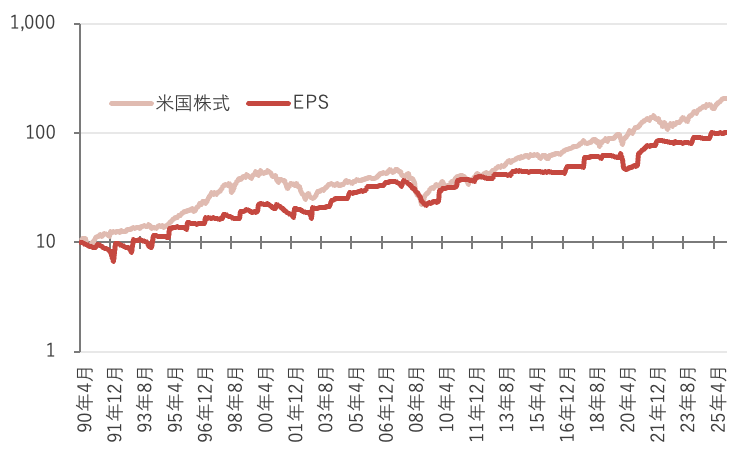

米国株式の長期データを見ると、

・PERは短期的に変動しつつも、長期的には平均値へ回帰する傾向がある一方、

・EPSは長期的に右肩上がりで成長しており、

・株価もEPSの成長に沿って上昇していることが確認できます(図表2・3)。

つまり、株価の長期的な上昇を支えるのは、企業利益の成長そのものであり、これが中長期的投資の最も重要なポイントとなります。

図表1:株価、PER、EPSの関係

| 株価=1株当たり利益(Earnings Per Share,EPS) ×株価収益率(Price Earnings Ratio,PER) <株価の上昇要件> ①EPS(企業利益)が増加する ②PER(評価倍率)が拡大する |

図表2:米国株式のPERの推移

月次、期間:1990年4月末~2025年12月末

(倍)

PER:12ヶ月先予想(ブルームバーグ集計)

出所:ブルームバーグのデータを基にFPメディア編集部作成

図表3:米国株式の株価、EPSの推移

月次、期間:1990年4月末~2025年12月末、1990年4月=10、米ドルベース、対数表示

米国株式:S&P500種株価指数(配当込み)、EPS:12ヶ月先予想(ブルームバーグ集計)

出所:ブルームバーグのデータを基にFPメディア編集部作成

株価のバリュエーション(企業価値評価)をどう見るか

投資タイミングを考えるうえで欠かせないのが、バリュエーション(企業価値評価)です。

バリュエーションとは株価の割安/割高を判断する指標であり、代表的な指標は株価収益率(Price Earnings Ratio, PER)です。国や地域、セクター、銘柄、過去との比較など、相対的に評価する指標です(図表4)。

図表4:PERの比較例

| PER(倍)=株価/1株当たり利益(Earnings Per Share,EPS) |

PERと将来リターンの関係

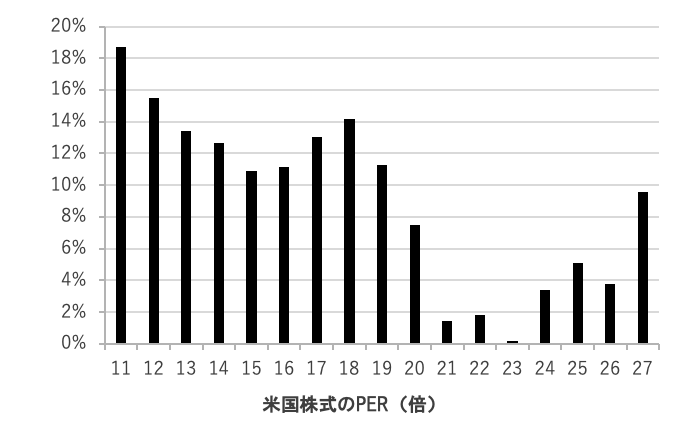

株価が割高かどうかをPER(株価収益率)だけで判断することはできませんが、多くの投資家が参考にする重要な指標の一つです。

図表5は、米国株式におけるPERの水準とその後5年間のリターンの関係を示したものです。

この結果によると、以下のような傾向があることが確認できます。

・PERが低い(=割安)水準で投資を始めることが、中長期的なリターン向上に寄与しやすい

つまり、PERが低く株価が割安とされる水準は、投資を始めるタイミングとして魅力的であると言えるでしょう。

ただし、中長期投資では、利益成長(EPS)に加えて、キャッシュフロー、財務レバレッジ、資本政策、会計基準変更の影響なども総合的に確認することが重要です。また、結果は今後の市場環境等により変動します。

中長期投資で重視すべき2つの軸

以上をまとめると、中長期的な株式投資で投資家が重視すべきポイントは次の2点です。

①企業利益(EPS)が中長期的に成長するかを見極めること

利益成長の持続可能性は重要な検討要素の一つです。

企業の競争力、ビジネスモデル、財務体質、産業構造などを踏まえ、最終的な投資判断は、投資目的・リスク許容度や他の指標も併せて総合的に行っていただく必要があるでしょう。

②PERなどのバリュエーション指標を活用し、割安な水準で投資を始めること

市場環境や個々の銘柄特性により実際の結果は大きく異なるとは言え、利益成長の持続可能性やバリュエーションは、長期投資を検討するうえで有用な観点の一つであると言えるでしょう。

図表5:PERの水準と米国株式の5年リターン

月次、期間:1990年4月末~2025年10月末、米ドルベース、年率換算

※米国株式:S&P500種株価指数(配当込み)、PER:12ヶ月先予想(ブルームバーグ集計)

出所:ブルームバーグのデータを基にFPメディア編集部作成