退職金は、老後の生活を左右する大切な資産です。

運用次第で安心とゆとりのある暮らしを実現できる可能性もありますが、一方で、リスク管理を誤ると資産が大きく目減りしてしまう可能性もあります。

本記事では、資産配分やリスク許容度の確認、分散投資など、退職金を賢く運用するための基本戦略と具体的な実践方法をわかりやすく解説します。

1.退職金3,000万円を運用する際の基本戦略

退職金は、老後の生活を豊かにする大切な原資です。以下では、効果的な運用戦略について詳しく解説します。

1-1. 資産配分を決める

資産運用では、市場の短期的な変動に左右されず、一定の資産配分(ポートフォリオ)を保つことが安定した成果につながりやすいとされています。

そのため、退職金の運用でも、各資産のリスクやリターンを考慮し、基本となる資産配分を設定することが重要です。

1-2. リスク許容度を確認する

まずは、自分のリスク許容度を正確に把握し、以下の要素を考慮しましょう。

年齢と投資期間

一般的に、投資期間が長いほどリスクを取れる期間が長くなります。退職した時の年齢と平均寿命や自身の健康などを考慮し、何歳まで運用を続けたいかを考えた上で、リスクの取り方を調整することが賢明です。

経済状況

リスク許容度を判断する上で、年金や再雇用による収入、住宅ローンなどの負債の有無、月々の生活費がどの程度確保されているか、などを考慮する必要があります。負債が少なく、生活費が十分に確保されている場合は、比較的高いリスクを取った運用も可能です。

家族構成

扶養家族の有無、子供の教育費、独立状況、配偶者の収入状況などもリスク許容度に影響します。扶養が必要な家族が多い場合などは、安全性を重視した運用が望ましいでしょう。

1-3. 長期的な視点で考える

複利効果の活用

長期投資の最大のメリットは利益を再投資することで得られる複利効果です。例えば、3,000万円を年利3%で運用した場合、10年後には約4,031万円、20年後には約5,418万円となります。時間をかけることで、利率が低くても大きな効果を生み出すことができます。

定期的な見直し(リバランス)

市場環境や自身の状況変化に応じて、年に1〜2回は資産配分の見直をしましょう。資産配分を初期設定に戻したり、リスク許容度に変化があった際は配分自体を変えたりする場合もあるでしょう。環境の変化に合わせた柔軟な調整が、長期的な成功につながります。

1-4. 分散投資を徹底する

資産クラス間の分散

株式、債券、不動産、金などの性質の異なる資産クラスに投資することで、一部の市場が低迷しても他の資産でカバーでき、全体のリスクを抑えることができます。

地域的な分散

国内だけでなく、米国、欧州、新興国など、世界各地の市場に分散投資することで、特定の国や地域の経済状況に左右されにくくなります。地政学的リスクの分散にもつながります。

時間的な分散

一度に全額を投資するのではなく、定期的に分割して投資する「ドルコスト平均法」を活用することで、購入タイミングのリスクを減らせます。価格が高いときは少ない量を、価格が安いときは多くの量を買うことになるため、購入単価を平準化できます。

1-5.税制優遇制度を活用する

NISA(少額投資非課税制度)

2024年から始まった新NISAでは、年間360万円までの投資枠(つみたて投資枠120万円、成長投資枠240万円)があり、運用益が非課税となります。非課税期間に制限がなく、生涯投資枠は1,800万円です。長期投資には非常に有利な制度といえるでしょう。

※ ①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外

出典:金融庁

特定口座(源泉徴収あり)

税制優遇制度の枠を超えた投資には、特定口座を活用しましょう。特定口座(源泉徴収あり)であれば、確定申告不要で、譲渡益や配当に対して一律20.315%※の税率が適用されます。管理も簡単で、多くの投資家が利用している方法です。(※2037年末までの間に生じる所得については復興特別所得税が上乗せされています)

2.退職金3,000万円のおすすめ投資先

資産配分は運用成績を左右する最も重要な要素のひとつです。リスク許容度に応じた3つの投資パターンを紹介します。

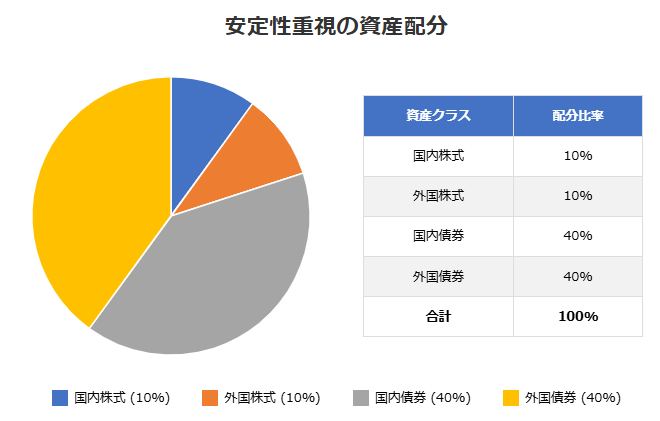

2-1. 安定性を重視する場合

安定性を重視する場合は、国内株式を10%、外国株式を10%、国内債券を40%、外国債券を40%という配分が考えられます。

この配分では、資産の大部分を債券に振り分けることで、市場の変動による影響を受けにくくしているのが特徴で、値動きは比較的穏やかでありリスクも低いですが、その分リターンも抑えめです。特に、市場の大きな変動にストレスを感じやすい方に向いています。ただし、インフレに対する耐性は比較的弱くなるため、長期的な資産価値の維持という点では注意が必要です。

また、国内債券と外国債券をバランスよく保有することで、為替リスクの分散にもなります。日本は低金利環境で、外国債券の方が高い利回りが期待できる一方で、為替変動リスクも伴うことを理解しておきましょう。

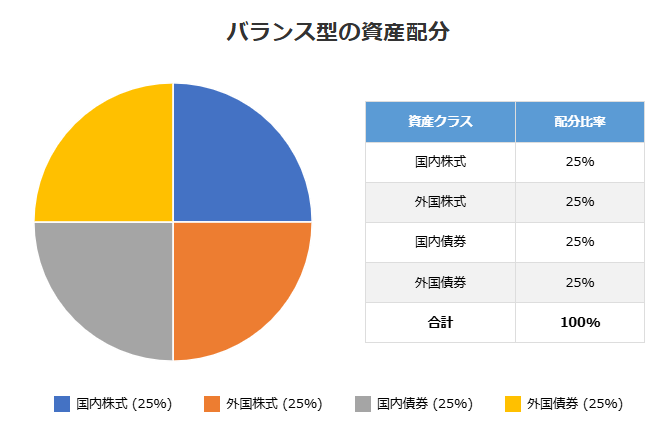

2-2. 中程度のリスク(バランス)をとる場合

バランス型の運用を考える際は、国内株式を25%、外国株式を25%、国内債券を25%、外国債券を25%という均等な配分が考えられます。これは、公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)と同じポートフォリオです。

株式と債券を均等に配分することで、株式市場の上昇局面ではある程度のリターンを享受しつつ、下落局面では債券が下支えする効果が期待できます。また、国内外の資産を均等に保有することで、地政学リスクや為替リスクの分散も図れます。

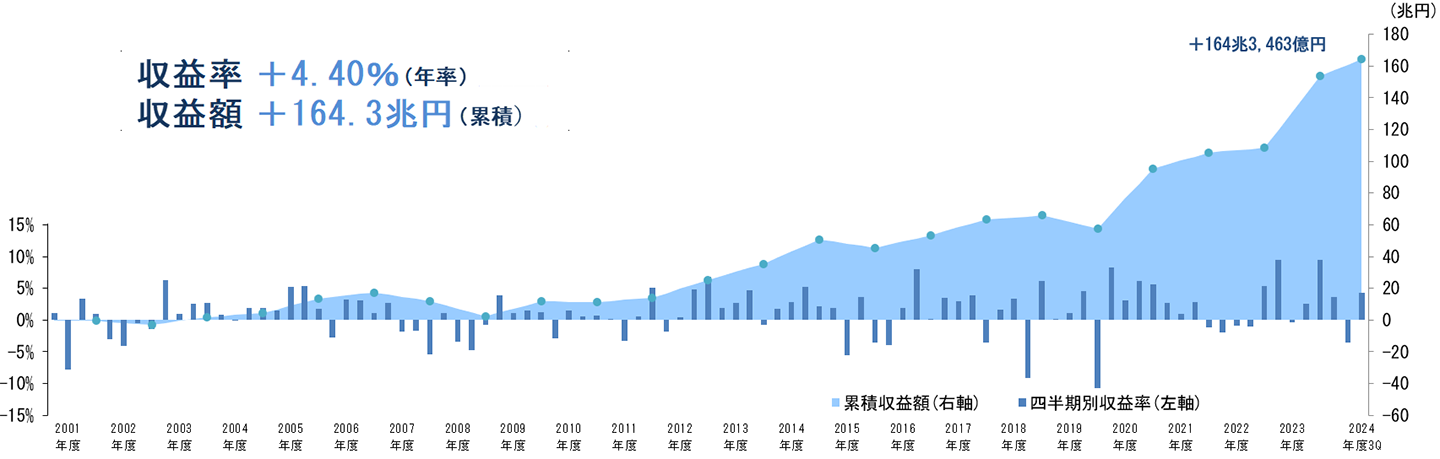

このポートフォリオは、5〜10年程度の中期的な視点で運用を考える方や、退職金の一部を将来の生活資金として残しておきたい方に適していると考えられます。長期的には年率3〜5%程度のリターンを期待できる可能性がありますが、短期的には相応の変動も覚悟する必要があります。

なお、GPIFの2001年度以降の累積収益は、年率+4.4%と報告されています。

出典:GPIF

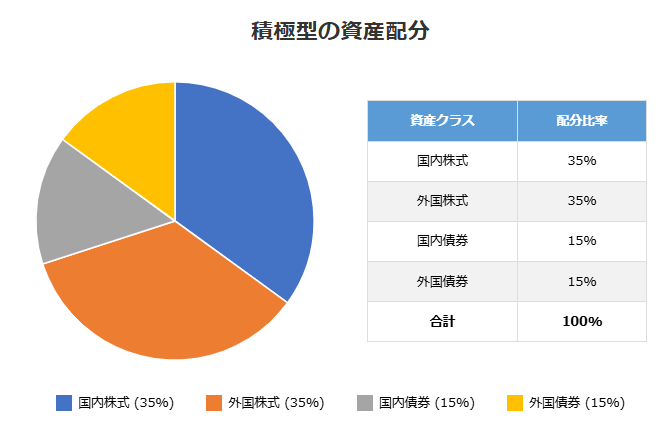

2-3. 積極的に運用をしたい場合

積極的に運用したい場合は、国内株式を35%、外国株式を35%、国内債券を15%、外国債券を15%という配分が考えられます。株式の比率を高めることで、資産の成長性を重視したポートフォリオとなります。

株式の比率が高いため、短期的には相場の急変などによる資産の増減リスクを伴う可能性がありますが、長期的には高いリターンを狙える可能性があります。特に、退職後も10年以上の投資期間を確保できる方や、別の安定収入がある方に適していると考えられます。

この配分では、世界経済の成長の恩恵を受けやすく、特にインフレ環境下では実質的な資産価値を維持しやすい傾向があります。ただし、市場の急落時には大きく資産が目減りする可能性もあるため、価格変動に対する心理的な耐性も必要となります。

3.退職金3,000万円を安全に運用するポイント

退職金として受け取った3,000万円を安全に運用するためには、計画的なアプローチと慎重な戦略が必要です。ここでは、老後の資産を守りながら効果的に増やすための重要なポイントと具体的な方法を解説します。

3-1. 生活資金と投資資金を分ける

退職金の運用を始める前に、まず生活基盤を固めましょう。全額を投資に回すのではなく、日常生活や緊急時に必要な資金を確保しましょう。以下のように、次のような区分けで考えるのが一般的です。

生活防衛資金

日々の生活費として6ヶ月〜1年分を、普通預金や定期預金など、すぐに引き出せる形で確保

緊急予備資金

突発的な出費(病気や家の修繕など)に備えて、100〜200万円程度を流動性の高い資産で保持

投資資金

上記を差し引いた残りの資金を、中長期的な視点で運用

このように資金を区分けすることで、投資で一時的な損失が生じても生活に支障をきたさない体制を整えられます。

3-2. 安定資産を一定割合確保する

資産運用の基本は「卵を一つのカゴに盛るな」という分散投資の考え方です。特に退職金のような重要な資産を運用する際は、以下のような安定資産を一定割合組み入れることで、ポートフォリオ全体のリスクを抑えましょう。

国債・地方債

他の金融商品に比べて比較的安全性が高く、確実な利息収入が期待できる

個人向け国債

変動型や固定型など、ニーズに合わせて選択可能

高格付け社債

国債より安全性は低いが利回りが高く、他の金融商品に比べて比較的安全性が高い

定期預金

元本保証※があり、確実な利息が得られる(ただし低金利)

※預金保険機構により、1人あたり金融機関合算で元本1,000万円までが保護されています

これらの安定資産は、大きなリターンは期待できないものの、資産全体の下支えとなり、市場の変動に対するバッファー(緩衝材)の役割を果たします。

3-3. 短期間での大きな利益を狙わない

退職金運用で最も避けるべきは、短期間で大きな利益を追求するギャンブル的な投資です。退職金運用を成功させるためには、長期的な視野を持つことが重要です。数ヶ月や1年といった短期的な結果にとらわれず、5年、10年といった長期的な時間軸で計画を立てましょう。

また、コツコツと継続的に運用することで複利効果が発揮されます。時間をかけて着実に資産を増やす姿勢が、最終的な運用成果を大きく左右するかもしれません。

さらに、市場は常に変動するものであることを理解し、短期的な上下の動きに一喜一憂せず、長期的なトレンドを重視することが大切です。株式投資においては特に、短期的な値動きを追うのではなく、配当や企業の長期的な成長性に着目することで、より安定した資産形成が期待できます。

3-4. 信頼できる金融機関や商品を選ぶ

退職金の運用では、信頼性の高い金融機関や商品を選択することが不可欠です。以下のポイントを意識して選びましょう。

実績と透明性

長い運用実績があり、情報開示が適切に行われている金融機関を選ぶ

商品内容の理解

投資する商品の仕組みやリスク、手数料体系を十分に理解する

銀行・証券会社の比較

複数の金融機関を比較検討し、自分に合ったサービス・担当者を選ぶ

「よく分からないけれど高利回りが魅力的」という理由だけで商品を選ぶことは避け、内容をしっかり理解した上で判断することが重要です。

3-5. 手数料や税金を考慮する

運用益を最大化するためには、手数料や税金についても戦略的に考える必要があります。ポイントは以下の通りです。

手数料の比較

投資信託の購入時手数料や信託報酬、株式売買時の手数料など、各商品の費用を比較する

税制優遇制度の活用

NISA(少額投資非課税制度)などの制度を積極的に活用する

NISAは年間の投資上限はあるものの、運用益が非課税になるため、長期投資には大きなメリットがあります。

4.退職金3,000万円を運用する際のリスク

退職金を運用する際には、様々なリスクが存在します。これらのリスクを理解し、適切な対策を講じることで、より安全で効果的な資産運用を実現できます。

主な5つのリスクとその対策について解説します。

4-1. 価格変動リスク・為替リスク

金融市場は常に変動しており、株式や為替の価格は経済状況や市場心理によって日々上下します。

株式投資では、企業業績の悪化や市場全体の下落により投資元本が減少する可能性があります。また、海外資産への投資を行う場合、為替レートの変動により円換算での資産価値が減少することがあります。例えば、米国株に投資している場合、株価自体が上昇していても、円高ドル安になると円ベースでの評価額が下がることがあります。

4-2. インフレリスク

インフレ(インフレーション)により物価が上昇すると、同じ金額で購入できる商品やサービスの量が減少します。

特に、現金や低金利の預金など、名目金利が物価上昇率を下回る資産で保有していると、実質的な購買力が目減りしてしまいます。日本は長らくデフレ環境でしたが、近年はインフレ傾向が見られ、このリスクへの対応が重要です。

インフレ対策としては、株式や不動産などインフレに強い資産が有効です。企業は物価上昇を価格転嫁することで利益を維持でき、株式は物価上昇に強い傾向があります。

また、不動産投資信託(REIT)は賃料収入がインフレに連動しやすく、収益確保に寄与します。

さらに、物価連動国債のようにインフレ率に応じて元本や利子が変動する債券への投資も、資産価値の保全に効果的です。

定期的にポートフォリオを見直し、インフレに強い資産を組み入れるようにしましょう。

4-3. 流動性リスク

投資した資産がすぐに現金化できない場合、急な出費や医療費などの緊急的な資金需要に対応できなくなるリスクがあります。

特に、不動産投資や一部の私募ファンド、仕組債などは、すぐに換金することが難しく、換金時にも大幅な元本割れを起こす可能性があります。

生活資金や緊急な予備資金を確保し、流動性の高い資産を一定割合保有することは特に重要となります。

4-4. 詐欺・金融トラブルのリスク

退職金を持つ高齢者は、投資詐欺や不適切な金融商品の勧誘を受ける可能性があります。

「元本保証」「必ず儲かる」といった甘い言葉に引き込まれ、内容が不明確な商品や過度にリスクの高い投資に手を出し、大切な資産を失うケースが後を絶ちません。これを防ぐためには、まず金融リテラシーの向上が重要です。

投資の基本や金融商品の仕組みを学び、自ら判断できる力を養うために、書籍やセミナーなど信頼できる情報源を活用して知識を深めましょう。また、一人の営業担当者の話だけでなく、複数の情報源から情報を得て比較検討し、手数料や運用実績、リスクに関する情報が不透明な商品には注意が必要です。

さらに、中立的な立場でアドバイスを行うIFA(独立系ファイナンシャルアドバイザー)やFP(ファイナンシャルプランナー)に相談することで、より安心して資産運用を進めることができるでしょう。

4-5. 税制の変更リスク

税制は政府の方針により変更される可能性があり、投資計画に影響を及ぼすことがあります。

例えば、配当や譲渡益に対する課税の強化、NISA制度の見直しなどです。そのため、まずNISAなどの税制優遇制度を上手に活用することが大切です。2024年からの新NISAでは、年間最大360万円の非課税枠が設定されており、長期投資においてメリットが大きいです。また、課税口座や非課税口座を目的別に使い分けることで、効率よく税負担を抑えることが可能です。

例えば、値上がり益を狙う投資は非課税口座に、安定的な配当を得る商品は課税口座に分けて保有するなど、資産の性質に応じた管理が有効です。加えて、税制変更に関する情報を定期的に確認し、必要に応じて専門家の意見も取り入れて、柔軟に投資方針を調整するようにしましょう。

5.まとめ

退職金は、老後の生活を豊かにするための重要な資産です。本記事では、賢く運用するための基本戦略として、資産配分の決定やリスク許容度の確認、分散投資、税制優遇制度の活用を紹介しました。

資産配分はリスク許容度に応じて安定型からバランス型、積極型があり、安全に運用するためには生活資金と運用資金の分離や、信頼できる金融機関の選定が重要です。さらに、ライフプランの設計や資金の期間別管理、プロのアドバイス、定期的な見直しなども成功の鍵となるでしょう。