- 会社をM&Aするタイミングが分からない

- M&Aするタイミングを逃さないためにはどうしたら良い?

- いざM&Aをする時、会社を高い値段で売るためには?

このようなお悩みを解決する記事を執筆しました。

M&Aの経験豊富なプロが、売り手としてM&Aをする時のベストなタイミングや会社価値を高める方法について解説します。

1. 売り手としてM&Aをするタイミングはいつが良い?

年齢を重ねるにつれて、M&A(譲渡や売却)について考える経営者も増えると言われていますが、実は年齢を基にM&Aのタイミングを決めることはベストではありません。

大事なのは、企業の価値が高いことに加えて、以下の4つの時期にマッチしていることです。

以下でそれぞれ解説します。

1-1. 経営者の体力が落ちてきた時

経営者の体力が低下してきたと感じたなら、M&Aを検討するタイミングの一つの目安です。

体力が落ちたり健康を損なった後に、M&Aを検討しようとしてもM&Aに対する会社の決断に参画できなくなってしまうからです。

いつかは誰かに会社を譲り渡すとしても、可能な限り長く自分で経営をしたいという経営者の方は少なからずいると思います。しかし、M&Aの準備に取り掛かる前に、病気になったり体力が落ちたりすれば、M&Aの判断や準備を他人に任せざるを得ません。

そのため、自身の健康が悪くなったり体力が落ちる前のタイミングで、M&Aの準備に取り掛かるのがベストです。目安として引退予定の数年前からM&Aの準備に取り掛かりましょう。ポイントはできる限り経営者として健在な時から準備に取り掛かることです。

体力や元気がある時に、引退のタイミングを考えることは難しいかもしれませんが、少し早いかな?と思うタイミングでM&Aを考えるくらいが、M&Aの成功に繋がります。

1-2. 会社の業績が良い時

会社の業績が良い時もM&Aを検討するタイミングの一つです。

というのも、会社の業績が良い時は会社としての価値が高いため、M&A時に買い手が見つかりやすく、好条件で取引できる可能性が高まるからです。

黒字が継続していると、将来の収益を期待して買い手がつきやすくなるのが一般的です。反対に売上が低迷していたり、営業赤字が続き、さらに業績回復の見込みが低ければ、買い手が買収したいとは思いづらくなります。現在の会社の業績が良いとしても社会的な影響で急に業績が落ち込む可能性があるので、魅力的な条件でのM&Aを望むなら、業績が堅調なときにM&Aの準備を始めることをおすすめします。

1-3. 日本の景気が良い時

景気が良い時も会社のM&Aを検討するタイミングの一つとなります。

景気が上向いている時期は、買い手候補同士が競い合い、企業価値を高く見てもらえる可能性が高まるためです。

好景気の時は買い手の資金調達がしやすくなるため、M&Aによる買収に積極的な動きが見られます。売り手としては多くの買い手候補の中から、買い手を選ぶことができる環境となります。

ただ、一方で好景気が突然終了することも考えられます。景気が悪くなると、買い手はM&Aによる投資を渋るため、M&Aに売り手が多くなり、需要と供給のバランスが逆転します。その結果、M&Aが成立しない、また、好景気時よりも低い価格で取引することになる可能性があります。そのため景気動向を意識しておくことは会社のM&Aを有利に進めるための重要な要素となります。

1-4. 業界再編の動きが見られる時

業界再編(※1)の動きが見られる時もM&Aのタイミングとなります。

業界再編時は、買い手、売り手共にM&A市場に多く集まり、活況になるからです。

同業他社や異業種による業界再編が活発化した局面では、自社の事業領域や技術を魅力的にアピールしやすくなります。

業界再編が起こるきっかけは、法改正、技術革新、経済的要因(インフレ・デフレなど)、社会的要因(少子高齢化・ライフスタイルの変化)、環境要因(新型コロナ、自然災害など)があります。

たとえば、保険業界では1996年の保険業法改正により保険自由化が進み、業界再編が起こりました。また、最近ではIT業界でAI技術を持つ企業が注目され、AIを組み込んだ成長性のある製品や技術の競争が起こっています。

業界の大きな動きを感じたら、瞬時に動けるよう構えておくことが大切です。

※1 業界再編とは、競争が激化した業界もしくは市場規模が縮小した業界において、会社の生存や経営の効率化を目的として、業界全体の勢力図や競争環境が変わることを指す。

2. 売り手としてM&Aをするタイミングを逃さないためのポイント

M&Aをするタイミングを逃さないためには、「経営者のやる気がある時に検討する」ことが大切です。

経営者自身のモチベーションが高い時期は、前向きにM&A交渉を進めやすいです。

これは当たり前ですが、やる気がみなぎっていると、企業価値を高めるための施策にも積極的に取り組めるからです。

たとえば、新サービスの導入や生産体制の見直しなどを自ら推進できると、買い手からも評価される会社へと育てることができます。

強い意欲を持ちつつ、M&A後に実現したい会社の将来像をイメージしておくと、スムーズにM&Aを進められるでしょう。

3. M&A時に会社をより高い値段で売却するには?

いざ、売り手として会社をM&Aする時のハードルとして、買い手が見つかるかどうか、M&Aによるメリットや利益を得られるかという点があります。

M&Aは買い手さえ見つかれば良いということではありません。

というのも、M&Aが成立したものの、売却希望額にならなかったり、買い手との認識違いが発生したりすることがあるためです。

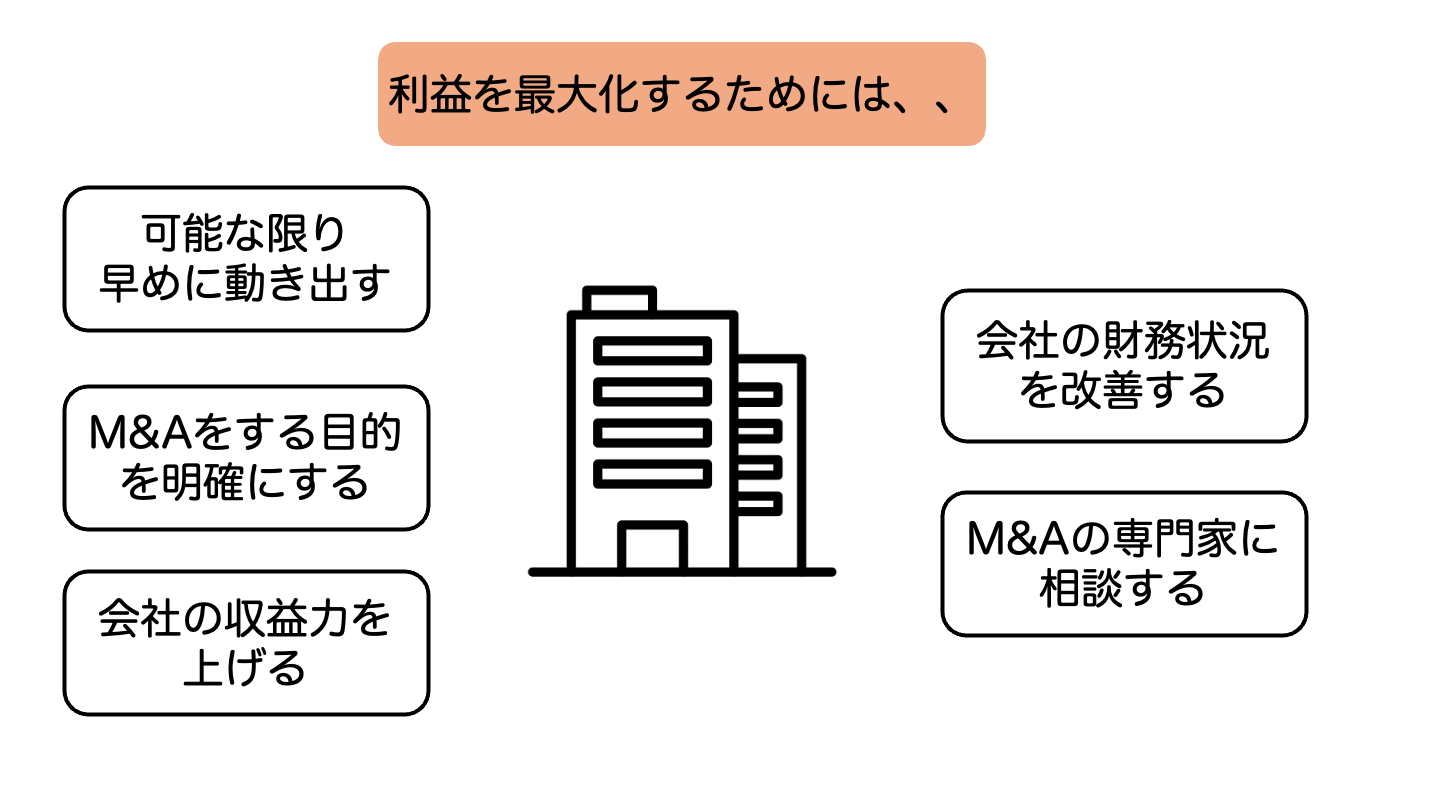

M&Aによる利益を最大化するためのポイントは以下になります。

それぞれ解説します。

3-1. M&Aをする目的を明確にする

売り手として会社をM&Aする目的がはっきりしていると、交渉の方向性を定められ、M&Aを進めやすくなります。

M&Aの目的を明確にすることで、売り手として妥協できる条件と譲れない条件が見えてくるためです。

たとえば、後継者不在の解消が目的なのか、会社の更なる成長が目的なのかによって、買い手候補が変わってきます。

ゴールが定まっていれば、買い手候補企業との将来像やシナジーを具体的に説明でき、価値を正しく評価してもらいやすくなります。

3-2. 会社の収益力を上げる

高い評価を得るには、安定的な収益基盤を整えておくことが非常に大切となります。

利益率が良好で安定的な会社は、買い手から見て成長が期待できると判断され、より高い買収金額を提示される傾向があるためです。

たとえば、コストを削減して利益率を高めたり、主要事業に集中して収益源を明確にしたりすると、買い手側にとって魅力的な存在になるでしょう。

3-3. 会社の財務状況を改善する

売り手の財務状況が整っていると、買い手企業は安心して投資を検討しやすくなります。

借入金の返済が滞っている状態や、余計な負債を抱えすぎている場合は、買収後のリスクが増大すると買い手に判断され、その結果、M&Aの成立に至らないことが想定されます。

売り手の対策としては、赤字部門の整理や固定費の削減などに取り組むことで財務体質を強化することが挙げられます。

健全な財務指標の数字を買い手に示せるように準備を進めると、高い評価を得ることに繋がります。

3-4. M&Aの専門家に相談する

最適なM&A手法や買い手候補先を見極めるために、M&A実績豊富な専門家のサポートを受けることは非常に大切です。

経験豊富なアドバイザーなら、M&A交渉の進め方やスケジュール管理など、M&Aに伴う複雑なプロセスをサポートしてくれます。その結果、売り手企業は余計な手続きをすることなく、魅力的に見せるための自社努力のみに注力できます。

たとえば、企業評価レポートの作成や買い手候補企業のリスト化など、自力では手間のかかる作業を代行してもらえるので負担を大きく減らせるでしょう。

そうしたサポートを受ければ、本業に集中しつつM&A条件の最大化を狙うことができます。

ファーストパートナーズ・グループでは、豊富なM&A実績でお客様のM&Aに対するアドバイスおよびサポート可能な体制が整っております。

4. 売り手としてM&Aをするタイミングの相談先一覧

| 相談先 | 特徴 |

| 事業承継・引継ぎ支援センター | 中小企業庁が設置している公的機関の立場から公平なアドバイスができる 初めてM&Aを検討する小規模事業者で、何から相談すればよいか分からない方にはおすすめ |

| 金融機関 | 地域に関するネットワークが広く、信用・資金面でのサポートも期待できる 取引金融機関がおすすめ |

| M&A仲介会社 | 売り手・買い手の「マッチング」に特化し、クロージング(契約締結)まで一貫してサポート スピーディーなマッチングからクロージングまでまとめてサポートしてもらいたい方におすすめ |

| M&Aアドバイザリー会社 | 第三者の視点から、俯瞰的で公平なアドバイスができる専門性・戦略性の高いアドバイスを必要とする中〜大規模事業者におすすめ |

4-1. 事業承継・引き継ぎ支援センター

公的機関による無料相談が受けられるので、初めてM&Aを検討する経営者にとって頼りになる存在といえます。

各都道府県に設置されており、事業承継に関する情報収集や相談窓口として活用できます。

たとえば、事業譲渡に必要なステップや、他の成功事例の紹介などを無料で聞くことができるのがメリットです。

公的機関の安心感があるため、初期相談のハードルが低い点が魅力です。

4-2. 金融機関

銀行や信用金庫などの金融機関も、M&Aに関する情報や仲介サービスを提供しています。自社の財務状況を日ごろから把握している金融機関なら、業界の動向や資金調達のアドバイスも行いやすいからです。よく日頃から取引している金融機関であれば相談しやすいというメリットもあります。

たとえば、既存の取引先金融機関を通じて買い手企業を紹介してもらえることもあり、信頼できるM&Aのパートナーとして取引先金融機関が活躍してくれる可能性があります。

定期的に金融機関とコミュニケーションをとっておくことが大切です。

4-3. M&A仲介会社

売り手と買い手をマッチングし、交渉を円滑に進めるのがM&A仲介会社の役割です。

複数の買い手候補を探したり、価格面の調整を行ったりするため、交渉に慣れていない経営者にとって大きな助けとなります。たとえば、企業価値算定から最終的なクロージングまでワンストップで対応する仲介会社もあるため、限られた時間でM&Aを進めたい場合には特に有益でしょう。手数料の仕組みを事前に確認しておくこともポイントです。

4-4. M&Aアドバイザリー会社

売却側の立場に立って戦略的にサポートしてくれるのが、M&Aアドバイザリー会社です。

仲介会社との違いは、買い手・売り手のどちらか一方だけをサポートする「アドバイザー」である点にあります。

そのため、売り手として相談する際は、売り手の利益を最大化するようにアドバイスおよびサポートしてくれます。

たとえば、売り手の強みを最大限アピールする資料作成や、競合の分析などをきめ細かくサポートしてもらえます。

より有利な条件で交渉したい場合に力強い存在となります。

5. 売り手としてM&Aする際の一連の流れ

5-1. 検討・準備

はじめに、経営者が売却の意志を固める段階からスタートします。

売却する目的や希望条件を洗い出し、財務状況や事業内容を見直すことが重要です。

たとえば、将来の事業戦略を再確認したり、買い手が魅力を感じるような経営指標を整えたりすると、次のステップにスムーズに進めます。検討・準備の段階を十分に行うことで、後の交渉や手続きが捗りやすくなるでしょう。

5-2. マッチング・交渉

準備が整ったら、買い手候補を探して本格的な交渉を始めます。

M&A仲介会社やM&Aアドバイザリー会社を活用して、最適な相手企業とのマッチングを実現することが大切です。

たとえば、会社の強みや成長性をわかりやすく提示できれば、興味を持つ買い手が見つかりやすくなります。

条件面のすり合わせやデューデリジェンスを経て、基本合意に至れば、最終契約の締結に向けて詳細を詰めていく流れです。

5-3. 最終契約

価格や支払い条件などの最終的な合意内容を詰める段階が、最終契約の締結です。

法務・税務などの専門家のチェックを経て、クロージング(譲渡完了)へと進みます。

譲渡後の経営体制や従業員の待遇に関する取り決めなど、最終契約にはさまざまな要素が含まれるため、事前にしっかり相談しておくことが重要です。

スムーズに契約を結べれば、売り手として大きな利益を得ることができるでしょう。

6. まとめ

- 売り手としてM&Aをする最適なタイミングは、年齢ではなく、「経営者の体力が落ちてきた時」、「会社の業績が良い時」、「好景気の時」、「業界再編の時」です。

- M&Aのタイミングを逃さないために、経営者の状態や業界の動向にアンテナを張ることが大切です。

- M&A時に自社の利益を最大化するためには、M&Aの専門家に相談することが重要です。

売り手としてM&Aを実行する際は、市場の潮流を見極めながら、早めの情報収集と準備を進めておけば、より高い企業価値での売却に繋げられます。

さらに、M&Aの専門家を上手に活用すれば、限られた経営資源でもスムーズに交渉を進められるでしょう。

会社の未来と自身のリタイア時期を踏まえ、最良のタイミングを見逃さないように計画を進めることが大切です。

ファーストパートナーズ・グループでは、経営者の引退後の資産運用も踏まえた、M&Aサポートを行っております。資産運用を見据えたM&Aのタイミングに関するアドバイス、M&A時の買い手候補選定、交渉、M&A成立までトータルでサポートしています。

これを機に一度検討されてみてはいかがでしょうか。

ご相談はこちらから。