長らく続いたデフレと超低金利の時代が終わりを告げ、金利上昇という新たなフェーズに突入しています。日本銀行のマイナス金利解除と政策金利の引き上げは、私たちの資産運用に大きな影響を与えることになります。

本記事では、この金利上昇局面において、大切な資産をどのように守り、増やしていくべきか、その具体的な戦略と、各資産クラスへの影響を徹底的に解説します。

1. 金利上昇が資産運用に与える影響とは?

現在、日本国内の金利は上昇傾向にあり、資産運用における環境も大きく変化しています。この記事では、金利上昇が資産運用に与える影響を解説するとともに、最新の日本銀行(日銀)の動向についても紹介します。

1-1.金利上昇の背景

日銀は、2024年3月の金融政策決定会合において、マイナス金利政策の解除と長短金利操作(イールドカーブ・コントロール:YCC)の撤廃を決定し、金融政策の正常化に踏み切りました。そして、2025年1月には、日銀は政策金利を0.25%から0.5%へ引き上げました。

これは2008年の金融危機以来の高水準であり、持続的なインフレと賃金上昇を背景としています。日本経済は長期にわたるデフレ期からようやく脱却しつつあります。2023年から続く物価上昇と、それに伴う賃金の上昇が定着しつつある中、日銀は金融政策の正常化に向けた動きを加速させています。

特に注目すべきは、消費者物価指数(CPI)の上昇率が2%を超える状態が継続していることです。日銀の植田総裁は、基調的な物価上昇率が2%目標に向かって進展している場合、利上げを継続する方針を示しています。

ただし、米国の関税政策など外部要因による経済への影響も注視しており、慎重な姿勢を崩していません。さらに、日銀は国債買入れの段階的縮小も進めています。

これにより、長期金利も緩やかな上昇傾向にあります。市場では年内にさらなる利上げが予想されており、年末までに政策金利が0.75%程度まで上昇する可能性も指摘されています。

1-2.金利上昇が資産運用に与える影響

1. 債券投資への影響

金利が上昇すると、既存の債券価格は下落します。これは債券の基本的な性質であり、特に長期債券は金利変動の影響を受けやすく、価格の下落幅も大きくなります。

たとえば、残存期間10年の国債は、金利が1%上昇すると債券価格は約9~10%下落する可能性があります。

一方で、新たに発行される債券は、金利上昇の影響を受けた高い利回りを提供するため、新規で投資をするには魅力的です。特に、長期間の低金利環境によってリターンが制限されていた投資家にとって、債券投資の魅力が高まります。

短期債券や変動金利債券は、金利上昇による価格下落の影響が比較的小さいため、金利上昇局面では検討価値があります。また、ラダー型運用(残存期間の異なる債券に同額ずつ投資する手法)も、金利変動に対するリスクを分散させる効果的な方法です。

2. 株式市場への影響

金利の上昇は企業の借入コストを増加させ、利益を圧迫する可能性があります。特に高い負債比率を持つ企業や、成長期待が高い企業の株価には下押し圧力がかかることがあります。大まかにいうと成長株の価格算定では金利が分母に来るためです。

具体的には、ハイテク企業やスタートアップ企業など、現在の収益よりも将来の成長に価値を置く企業の株価が下がりやすい傾向があります。反対に、金融セクターなど一部の業種では金利上昇が収益増加につながる場合もあります。銀行は貸出金利と預金金利の差(利ざや)が拡大することで、収益性が向上する可能性があるからです。

また、配当利回りの高い銘柄(高配当株)と債券とのイールド(利回り)競争も激化します。金利上昇により債券の利回りが上昇すると、投資家は相対的に安全な債券への資金シフトを検討するため、高配当株からの資金流出が懸念されるためです。

3. 不動産投資への影響

金利の上昇は住宅ローン金利の上昇にもつながるため、住宅購入需要が減少する可能性があります。これにより、不動産価格の伸びが鈍化することが予想されます。

特に大都市圏では、これまでの低金利政策によって支えられていた価格上昇が抑制される可能性があります。

同様に、不動産投資信託(REIT)も金利上昇の影響を受けやすいセクターです。REITは通常、不動産取得のために借入を行っているため、金利が上昇すると支払利息が増えます。その結果、REITの相対的な利回りが低下することにつながると考えられ、価格が下落する可能性もあります。

ただし、インフレ環境下では不動産賃料も上昇する傾向にあり、長期的には収益増加が期待できます。特に商業施設や賃貸住宅のような短期間で賃料改定が可能な物件を保有するREITは、インフレ環境に適応しやすい特性を持っています。

実際、J-REITは長期的に見ても他の資産クラスと比較して相対的に高い分配金利回りを維持してきました。2020年2月のコロナショック時には一時的に利回りが急上昇し、その後もおおむね4〜5%台で安定推移しています。

さらに、近年は長期金利(10年国債利回り)も上昇傾向にあるものの、J-REITとの利回り格差(スプレッド)は依然として大きい水準にあり、利回り面での優位性は依然として保たれています。

このような点が魅力とされ、特に長期的なインカムゲインを重視する投資家にとって選択肢の一つとされています。

2. 金利上昇時に注目したい投資先

日本国内でも長らく続いていた低金利環境に変化の兆しが見え始め、金融市場では「金利上昇」を意識した資産運用が注目されています。

日銀がマイナス金利政策の見直しに踏み出したことや、海外でもインフレ圧力が根強く残っていることから、金利は今後も上昇傾向が続く可能性があります。

こうした環境下では、金利上昇に弱い資産から強い資産へのシフトが重要になります。本章では、金利上昇局面において注目すべき3つの投資先を解説します。

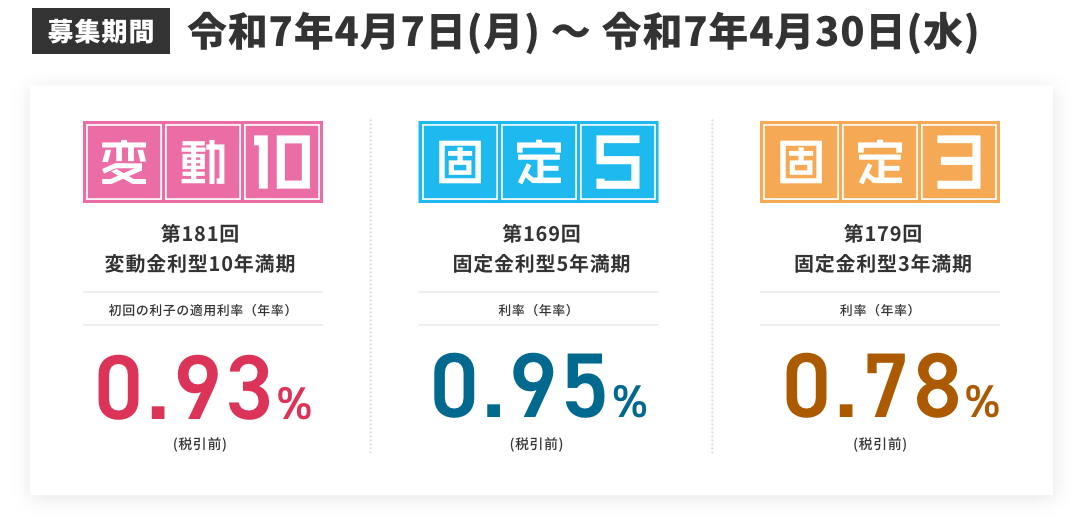

2-1. 金利変動に強い「変動型国債」

まず注目したいのが、「変動型国債(変動10年国債など)」です。これは利子(クーポン)が市場金利に連動して変動する仕組みの国債で、金利上昇局面でインカムゲインが上昇しやすい特徴を持ちます。

なぜなら、変動型国債は利率が半年ごとに見直されるため、将来的な金利上昇の恩恵を受けやすくなっているからです。

また、国債は、日本国の破綻が無い限り満期時に元本(最初に投資した資金)が戻ってくるので、リスク許容度が低い個人投資家にも投資しやすい商品です。限られたリスクの中で預金金利よりも高い金利が得られるため、再評価されています。

出典:財務省

2-2. 物価上昇に連動する「現物資産・資源関連」

次に注目すべきは、コモディティと呼ばれる原油やガソリン等のエネルギー、金やプラチナ等の貴金属、トウモロコシや大豆等の穀物といったような商品への投資です。

金利上昇局面は多くの場合、インフレ圧力の高まりが背景にあります。こうした物価上昇と連動する資産を保有することは、インフレヘッジの観点からも有効かもしれません。

たとえば、金(ゴールド)は歴史的にもインフレ時に強い資産とされており、中央銀行の金融政策への不安感が高まったときにも安全資産として資金が流入します。

金利が上がると通常は金利を生まない金の魅力が下がるとも言われますが、それ以上に実質金利(名目金利-インフレ率)がマイナス圏にある場合には、金の実質的な価値が支持されやすくなります。

2025年4月には、ドル建ての金価格が初めて1オンス=3500ドル台に乗せました。トランプ氏の関税政策や利下げ要請によるFRBの独立性への影響、景気の先行き不安から、ドルへの信頼が揺らぎ、金に資金が流入したと言えるでしょう。

また、原油や天然ガスなどのエネルギー資源は世界的な需要と供給のバランス、地政学リスクの影響も受けるため、分散投資の観点からも組み込む意義があります。

ETFや投資信託などを活用すれば、個人でも手軽にコモディティへの投資が可能です。また、エネルギー株、鉱山株など天然資源の権益を保有している企業の株式を買うという方法もあります。

2-3. 「外貨建て資産」で通貨リスク分散

海外の金利が上昇する局面では、「外貨建て資産」に投資家の関心が集まります。特に米ドルや豪ドルなどは、経済の安定性や政策金利の高さから注目されやすい通貨です。

外貨建て資産の魅力と言えば、日本の金利水準よりも高い利回りの確保があげられるでしょう。たとえば米国の利上げ局面では、米ドル建ての社債、マネー・マーケット・ファンド(MMF)、米国債の利回りも上昇するため、人気を集めました。

ただし、こうした外貨建て資産には為替リスクが伴います。為替相場は金利差だけでなく、経済指標、政治リスク、地政学的リスク、中央銀行の政策変更など、多くの要因で変動します。ドル高(円安)が進行すれば、クーポン金利に加えて為替差益も享受できるため、より魅力的な投資と言えるでしょう。

逆に、米国の景気後退懸念が高まると、ドル安(円高)に振れることもあり、想定していた為替差益が得られない、あるいは逆に損失につながることもあり得るのです。

このような為替変動リスクやカントリーリスクに対してできる対策を、いくつか紹介します。

・ヘッジ付き商品を活用する

為替の変動を抑える「為替ヘッジ付き」の投資信託などを選べば、通貨リスクを限定することができます。ただし、ヘッジコスト(特に金利差が大きい場合)が発生する点には注意が必要です。

・通貨分散を図る

特定の通貨に偏るのではなく、米ドル、ユーロ、豪ドルなど複数の通貨をバランスよく組み入れることで、特定通貨の急変動リスクを抑えられます。

・長期視点での運用

短期的な為替変動に左右されないよう、長期での運用を前提に戦略を立てることが重要です。

外貨建て資産は、インフレや円安が進行する中で、日本円だけに頼らない資産形成の選択肢となり得ます。通貨リスクを理解しながら、分散効果を活かして戦略的に活用していくことが求められます。

3. 金利上昇に対応するための投資戦略

株式相場は4つの局面に分かれます。

①金融相場は景気後退期に金融緩和で株価が上昇する春のような時期

②業績相場は景気拡大で業績と株価が共に上昇する夏のような局面

③逆金融相場は金利上昇が続く中で株価が下落し始める秋の段階

④逆業績相場は景気後退で業績も株価も悪化する冬の局面

金利と株価の動きに注目することで相場のサイクルが見えてきます。現在は逆金融相場から逆業績相場への移行時期だと考えられます(2025年4月時点)。そして、金利上昇局面では従来の資産運用方針が通用しなくなることがあります。

インフレや政策変更に伴う金利変動は、債券・株式・不動産市場など多方面に影響するからです。そのため金利上昇時には「投資先を選ぶ」だけでなく「資産構成を再設計」することが大切です。ここでは金利上昇に強いポートフォリオ構築のための3つの戦略を解説します。

3-1. “選ぶ”から“組み直す”へ:変化に強い資産構成の再設計

すでにリスク低減のために分散投資をしている場合でも、金利上昇局面ではリスクが偏る可能性があります。

たとえば、前述のように債券は金利上昇局面では価格が下落するため、債券中心の構成は評価額の下落要因となります。

つまり、金利上昇のように資産評価に大きな影響を与える局面では、資産配分の組みなおしを検討するきっかけになるでしょう。たとえば、株式や債券だけでなく、プライベートエクイティや不動産、インフラといったオルタナティブ資産に振り分ける構成も有効かもしれません。

投資商品の特性を理解し「変化に強い構成」に再設計することが運用成果を安定させる鍵となるでしょう。

3-2. リスクを一点に集中させない分散投資の考え方

金利上昇は市場のボラティリティを高める要因です。そのため一つの資産クラスに偏った投資では、損失のリスクが高まります。

以下に示すように、様々な観点から分散を意識することが、安定的なリターンを追求することにつながるでしょう。

地域の分散:金利動向は国や地域で異なるため、日本だけでなく米国や新興国市場にも分散投資する

通貨の分散:円資産だけでなく外貨建て資産(米ドル建て、ユーロ建てなど)を取り入れる

資産の分散:株式・債券・REIT・コモディティ・オルタナティブ資産など、それぞれ相関の低い投資対象を組み合わせる。

特定の経済ショックや金利動向がすべての資産に同じ影響を与えることはまれです。つまり、分散投資をすることで、資産全体の変動幅を抑えることができると言えます。

3-3. 金利サイクルを見据えた中長期視点の資産運用術

金利上昇は、一過性ではなく経済サイクルの一部として繰り返される現象です。そのため目先の上昇にとらわれず「金利サイクルのどこにいるのか」を意識した中長期での運用が求められます。

- 金利上昇の初期段階

金融株や高利回り株が有望です。特に銀行や保険会社は利ざや拡大で業績改善が期待できます。

- 金利がピークに近づくタイミング

安全資産へのシフトを検討し、その後の利下げ局面に備え債券やディフェンシブ銘柄の比率を増やすことを検討してもいいでしょう。

- 利上げとともにインフレが落ち着く段階

不動産や高配当株など、インカム重視の資産に注目が集まります。

資産配分は「一度決めたら終わり」ではなく定期的な見直しが重要です。少なくとも年に一度はポートフォリオ全体をチェックし、市場環境の変化に応じて調整するようにしましょう。

金利上昇はリスクであると同時に運用見直しの好機でもあります。「構成を組み直す」ことで変化に強い資産運用が実現できます。今こそリスク分散と長期視点を軸とした運用戦略への転換が求められています。

4. 金利上昇局面で避けたい運用方法・よくある失敗例

金利の上昇は、経済のインフレ圧力や中央銀行の金融引き締め政策に伴って起こる現象です。

この局面では、これまで有効だった運用手法が通用しなくなることも少なくありません。ここでは、金利上昇局面では避けたい運用方法と、よくある失敗例について解説します。

4-1. 金利動向を考慮せずに長期債に集中してしまう

金利が上昇する局面では、特に長期債の価格が下落します。これは「債券価格と金利は逆相関の関係にある」という基本的な債券市場の性質によるものです。

たとえば、年利1%で購入した10年債があるとして、その後市場金利が2%に上昇すると、1%の利回りしか得られない既存の債券は割高と見なされ、その価格は下がります。長期債ほどこの価格下落の影響は大きく、金利上昇リスクに最も敏感な資産の一つです。

特に定期的な利子収入を目的として長期債に資産を振り分けていた投資家にとって、金利上昇局面での含み損は大きなストレス要因となります。金利上昇が見込まれるときには、短期債や変動金利型商品へのシフトが望ましい対応策といえるでしょう。

過去には、預金の多くを長期債に投資していた銀行が、金利上昇による債券価格の下落と、それに伴う多額の預金引き出しが原因で破綻に繋がった事例もありました。

4-2. 高利回りに惹かれてリスクの高い商品に安易に飛びつく

金利が上昇すると、預金や国債などの安全資産の利回りも改善しますが、それ以上のリターンを求めてハイイールド債や新興国通貨建て商品、仕組債などハイリスクな金融商品に手を出すケースが見られます。

しかし、こうした商品はたしかに利回りは高いものの、その背景には信用リスクや流動性リスク、為替リスクといった見過ごせないリスクが潜んでいます。たとえば、ハイイールド債は、格付けが低い代わりに利回りは高いですが、発行体の経営状態の悪化によるデフォルト(債務不履行)リスクも高いです。

また、新興国通貨建ての債券などは、為替の急変や政治的リスクに直面する可能性があります。利回りの高さに目がくらみ、リスクを正しく評価しないまま購入してしまうと、取り返しのつかない損失を被る恐れがあります。

具体例としてトルコリラの対円レートは2015年の10分の1以下になっています。

リスクとリターンのバランスを見極め、自分のリスク許容度を超えない商品選択を心がけることが、金利上昇局面での基本的な防衛策です。

4-3. 相場の上下に一喜一憂して売買を繰り返す

金利の上昇局面では、一般的に株式市場や債券市場におけるボラティリティ(価格変動の幅)が高まりやすくなります。

これは、金利が上がることで企業の借入コストが増加し、業績に対する懸念が強まるほか、債券の利回り上昇により株式から資金が流出するなど、市場全体の資金の流れが変化するためです。

特に、成長株やPERの高い銘柄は、金利の変動に敏感に反応し、値動きが大きくなる傾向があります。

こうした不安定な相場環境では、投資家の心理が揺れやすくなり、短期的な下落に対して売却を急いだり、一時的な上昇に飛びついて高値で購入してしまったりすることもあります。このような頻繁な売買には、いくつかの注意点があります。

まず、売買を繰り返すことで証券会社に支払う手数料がかさみ、長期的な資産形成に不利になる可能性があります。また、市場の動きに過敏に反応してしまうことで、精神的な負担が増し、冷静な判断を下すことが難しくなる点にも注意が必要です。

こうした事態を避けるためには、自分の投資目的やスタンスを再確認するようにしてください。

たとえば、長期的な資産形成を目指してインデックス投資を積み立てている場合には、一時的な価格の上下に一喜一憂するのではなく、一定のリズムで投資を継続することが、かえって良い結果をもたらすこともあります。

ドル・コスト平均法を活用した積立投資では、価格が下がった局面ではより多くの口数を購入できるため、平均購入単価を引き下げる効果があります。長期的には市場全体の成長に連動するため、時間を味方につける戦略となりえます。

重要なのは、市場の短期的な予測に頼るのではなく、自分自身のルールや投資方針に基づいて行動することです。不安定な相場の中でも冷静さを保ち、ブレない姿勢で資産運用を続けることが、将来的な成果につながる可能性が高いと言えるでしょう。

5.まとめ

金利上昇局面では、資産運用方法の見直しが必要です。金利が上がると債券価格は下落し、株式市場には不安定さをもたらし、不動産投資にも影響が及びます。

このような局面で注目すべき投資先として、金利変動に強い変動金利型の商品、インフレに対応できる実物資産・資源関連投資、そして通貨リスクを分散させる外貨建て資産が挙げられます。

単一資産に集中せず複数の資産クラスを組み合わせたポートフォリオの構築が重要であり、地域や通貨の分散も考慮した中長期的な視点での資産配分が有効となります。

利回りだけを重視すると、長期債券への過度な集中投資や新興国通貨に偏った投資になる恐れがあります。金利環境の変化に対しては、投資目的の再確認と冷静な判断が必要です。

自分のリスク許容度を理解し、長期的な視点で、基本に忠実な運用姿勢を保つことが、金利変動を乗り切る重要な鍵と言えるでしょう。