(画像=SBI証券)

| この記事は2025年3月10日にSBI証券で公開された「円高、トランプ関税で波乱の2ヵ月 上昇しているインデックスファンドは?」を転載したものです。 掲載記事:円高、トランプ関税で波乱の2ヵ月 上昇しているインデックスファンドは? |

円高、トランプ関税で波乱の2ヵ月 上昇しているインデックスファンドは?

2025年に入って円高ドル安が進んでいます。円高ドル安の要因は、1月下旬の日銀の利上げとその後の利上げペースが早まるのではないかという観測と、トランプ関税への不安から米国で景況感が下振れしたことなどがあります。

2月下旬以降は、トランプ政権による対中規制強化の動きなどによる警戒感と2月26日のAI半導体世界最大手エヌビディアの決算発表をきっかけに米フィラデルフィア半導体株指数が大幅下落したことで、日米の株式市場は下落基調が強まりました。

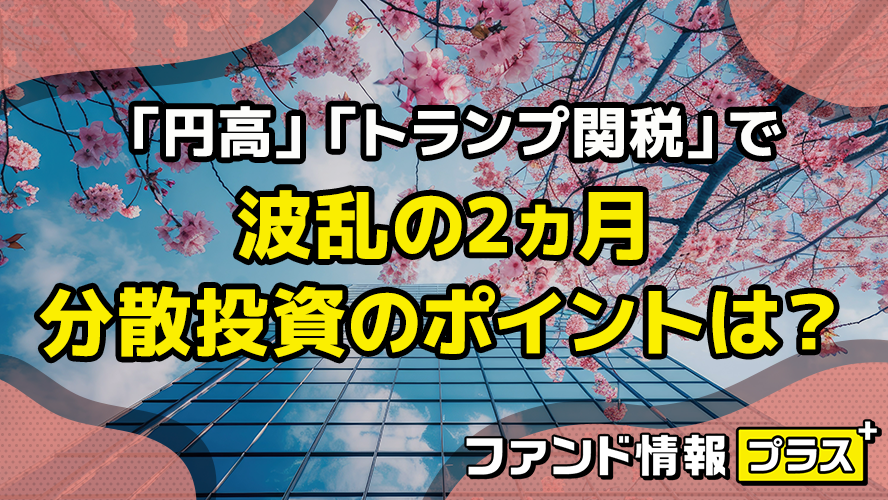

投資信託の基準価額の計算に使われるドル円TTMが、約2ヵ月間で5.2%の下落(円高ドル安)となったことに加えて株安によって、主なインデックスファンドのパフォーマンスは苦戦しています(図表1)。

3月5日までの約2ヵ月間のパフォーマンスは、米国株式(S&P500)が▲8.1%、全世界株式(オール・カントリー)が▲5.5%、国内株式(TOPIX)が▲2.4%となりました。一方で、先進国の不動産投資信託証券に投資している先進国リートが▲1.8%にとどまり、国内リートは+2.1%となりました。

先進国リートは円高外国通貨安がマイナス要因となりましたが、株式市場と比べてリート市場が堅調だったことから下落が小幅となりました。国内リートは過去3年間では低迷が続いていましたが、2025年1月には外国人投資家が4ヵ月ぶりに国内リートを買い越したことも国内リート上昇の支援材料となりました。

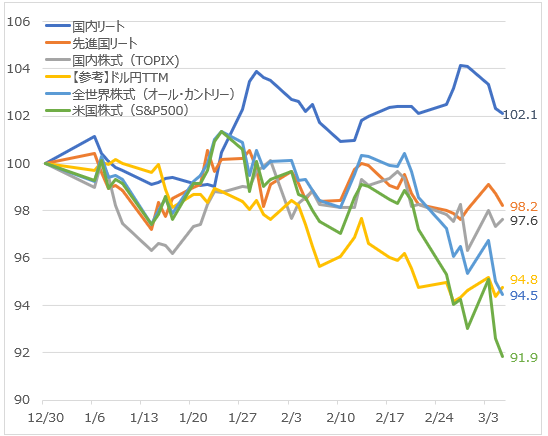

リートは保有する不動産から得られる賃貸収入や売買益がリターンの源泉であることから、株式に対する分散投資の対象となります。利益の90%超を配当するなど一定の条件を満たせば、実質的に法人税がかからないことから、収益がほぼ分配金となることによる利回りの高さも魅力といえます。実際に国内リートの分配金利回りは5%を超える5.11%(2025年2月末)となっており、国内長期金利が足元で上昇しているものの、ある程度高い水準で維持されているイールド・スプレット(長期国債との利回り格差:3.75%)からも投資妙味があると考えられます(図表2)。また、円資産のため為替リスクがなく、為替変動が業績に左右されにくい資産であることもポイントといえます。

2025年はトランプ関税などによる不透明要因からマーケットではボラティリティ(価格変動率)が高まる局面となっているため、株式などと比べて外部環境に左右されにくい不動産(リート)への投資は、ポートフォリオの値動きを安定化させる上で有効になると思われます。

そのような観点から今回は国内外の不動産ファンド(リートファンド)に着目します。

SBI証券取り扱いの国内外の不動産ファンドで売れ筋上位のインデックスファンドと長期好実績のアクティブファンドで構成されるSBIセレクトに分類されているファンドの一覧表が図表3、4となります。それぞれのファンドについてコメントします。

図表1 主なインデックスファンドとドル円のパフォーマンス比較 (2024/12/30~2025/3/5 2024/12/30=100)

※QUICKデータをともにSBI証券作成

※eMAXIS Slimシリーズのインデックスファンドで計算

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

(画像=SBI証券)

図表2 東証REITの予想分配金利回り(加重平均)とイールド・スプレッドの推移 (2019年2月~2025年2月 月末値)

※QUICKデータをもとにSBI証券作成

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

(画像=SBI証券)

図表3 3年好成績 国内不動産ファンド

※SBI証券取り扱いで国内リートカテゴリーの主なファンドを3年リターン順に表示(2025年1月末基準)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

(画像=SBI証券)

図表4 3年好成績 海外不動産ファンド

※SBI証券取り扱いで主な国際リートカテゴリーの主なファンドを3年リターン順に表示(2025年1月末基準)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

(画像=SBI証券)

分散投資のポイント 不動産ファンドの活用方法は?

図表3で1位のフィデリティ・Jリート・アクティブ・ファンド(資産成長型)は、日本の不動産投資信託証券(リート)に投資するアクティブファンドで1年・3年のリターンはインデックスファンドを上回る実績です。同じマザーファンドに投資しているフィデリティ・Jリート・アクティブ・ファンドの10年リターンは国内REITカテゴリーでトップクラスの実績です。過去3年間、国内リートの投資環境は逆風となっていましたが、国内リートの上昇局面においてはアクティブファンドの優位性を発揮することが期待されます。

2位の野村Jリートファンドも、国内リートに投資するアクティブファンドで1年・3年リターンはインデックスファンドを上回る実績です。

3位のeMAXIS Slim 国内リートインデックスは、東証REIT指数への連動を目指すインデックスファンドの中では、相対的に低い運用コストとなっていることもあり、3年リターンでは最も好成績です。

図表4で1位のダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし は、米国リートに投資するアクティブファンドで国際REIT・特定地域のカテゴリーにおいて5年・10年リターンでトップクラスの実績です。

2位のラサール・グローバルREITファンド(1年決算型)は、先進国リートに投資するアクティブファンドで、国際REIT・グローバル・日本を含むカテゴリーにおいて3年・5年・10年でバランス良く好成績を上げているファンドといえます。

3位のeMAXIS Slim 先進国リートインデックスは、S&P先進国REITインデックス(除く日本、配当込み、円換算ベース)に連動する投資成果を目指すファンドで、同種のインデックスファンドの中で5年でトップクラスの実績です。

ある程度まとまった資金で運用している方で、ポートフォリオ全体の値動きを抑えることを目指すなら、これらの不動産ファンドを活用することが有効といえます。今後の円高外国通貨安を予想するなら、円資産を増やすという視点で、国内不動産ファンドへの分散投資が選択肢になると考えます。

| ⚠免責事項・注意事項 ・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても株式会社ファーストパートナーズ及び株式会社SBI証券(情報発信基を含む)は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。 重要な開示事項(利益相反関係等)について 投資情報の免責事項 【投資信託に関するご注意事項】 ・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。 ・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。 ・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。 【手数料等及びリスク情報について】 SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。 |