一般的に「富裕層」とは、純金融資産が1億円以上の世帯を指します。富裕層にとってはどのような資産運用がお勧めなのでしょうか。リスクとリターンの考え方や、IFAなどの専門的なアドバイザーとの連携についてご紹介します。

1.富裕層の投資先の実態

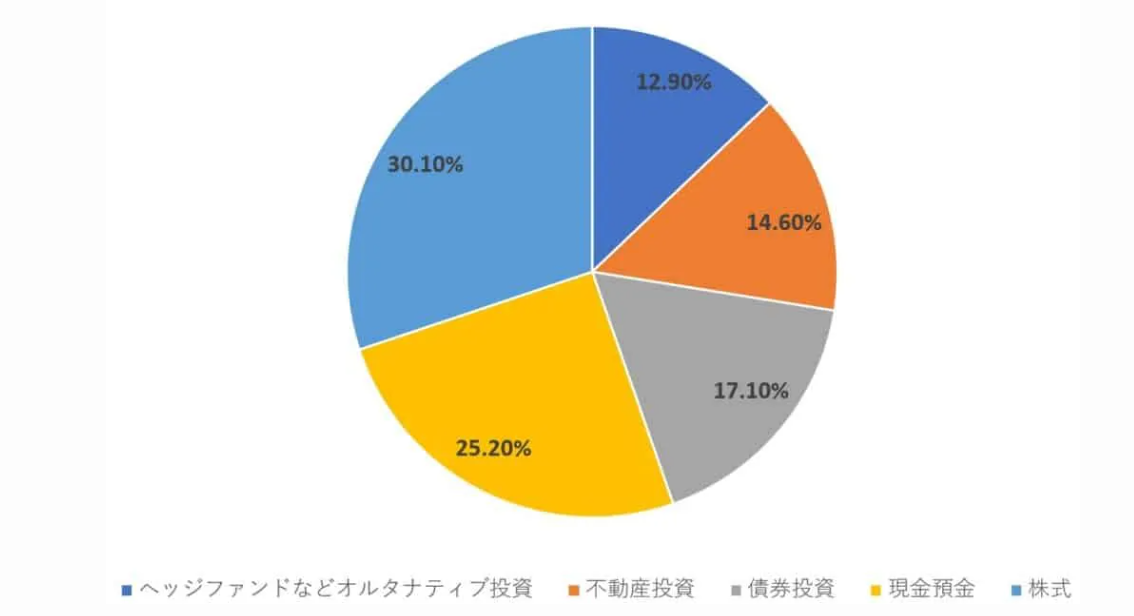

富裕層の方々はどのようなところに投資しているのでしょうか。「世界富裕層レポート2020」から分析していきましょう。

引用:キャップジェミニ ワールドウェルスレポート「世界富裕層レポート 2020」

キャップジェミニのレポートでは、資産3,000万ドル(30億円超)を有する世界の富裕層が何に投資しているのか、アセットクラスの割合を算出しています。

・富裕層の資産配分1位 株式 (30.1%)

1位は株式です。富裕層の中には企業の創業者や経営者も多いため、自社株を保有しているケースがあります。またエンジェル投資家として出資した企業の価値が大きく跳ね上がり、保有額が大幅に増えた方もいるでしょう。

投資信託やヘッジファンドに組み込まれている銘柄に注目して、まとまった金額で購入し所有しているケースもあるようです。

・富裕層の資産配分2位 現金預金 (25.2%)

第2位は現預金です。

この数字は2つの見方ができます。1つは突然の入り用に備えて、一定額の現預金を確保しているという見方です。例えば事故や病気。また、富裕層の方には様々な投資案件が紹介されるので、いつでも投資に回せるように備えていることもあるでしょう。そしてもう1つは、現預金25%以外の残りの資産75%が何かしらの投資に回っているということです。

2.富裕層向け資産運用のポイント

富裕層向け資産運用のポイントを解説します。

2-1.自分に合ったポートフォリオを組むこと

ポートフォリオを組む際は、ローリスクとハイリスクを組み合わせ、リスクを分散させたポートフォリオを組むことを推奨します。

現在の収入や家族状況、資産状況によっても変わるため、定期的に「自分たちにとって何が最適なポートフォリオなのか」を検討することが大切です。

また、富裕層の方々であれば、これまでの運用経験から「自分たちが大切にしてきた資産運用のセオリー」もあると思うので、それらの成功体験をもとにポートフォリオを組むのもいいでしょう。

2-2.流動資産と固定資産に分けること

ポートフォリオにおいては、資産の流動性を考慮することも重要です。資産運用における流動資産とは、短期間で現金化できる資産のことです。最も流動性が高いのは預貯金ですが、株式や投資信託も比較的流動性のある資産といえます。

一方で、土地や建物など長期間保有したり現金化するのに時間を要する資産は固定資産に含まれます。

資産ポートフォリオにおいては、流動資産と固定資産をバランス良く所有することで、リスクを分散し、またはリスクを軽減することができます。土地や建物の価格にも値動きが発生しますが、株式などの流動資産とは別の動きをすることもあります。

ライフプランには、突然まとまった資金が必要になることもあります。このときに固定資産だけでは現金化に時間がかかり、対応できない場合も想定されます。

そのため、万が一病気をしたときや家族に何かがあったとき、「最低限対応できる流動資産」を確保しておくことが大切です。

2-3.分散投資をすること

流動資産の中でも、さらに分散して投資をすることが大切です。

1つの資産だけに投資するより、値動きが異なる複数の資産(国内・海外/株式・債券など)に分散して投資を行うことで、価格の変動をある程度抑えられ、安定的な運用を目指すことができます。

2-4.市場の変化に合わせてリバランスを行うこと

リバランスとは、複数の資産に分散投資を行ったポートフォリオが、市場の変化によって理想的な配分から離れた際、再び目標配分に戻すという作業です。リバランスにより、市場の変動によるリスク・リターンのブレを管理します。

リバランスの頻度は人それぞれですが、個人の場合は年に一度は行うといいでしょう。ただマーケットが大きく動いたときは、臨時的にリバランスの機会を設けることで、その後も安定的なポートフォリオを維持することが期待できます。

リバランスは、日頃から信頼しているIFAなどに相談し組み換えを行ったり、プライベートバンクで一括管理している富裕層の方も多いです。もちろん、自分でポートフォリオを設定し、売買を行いリバランスを行う投資家もいます。

3.富裕層の投資先としてヘッジファンドや不動産は必要か?

富裕層の方々が資産運用を進めるうえで、ヘッジファンドや不動産への投資検討は必要なのでしょうか。

3-1.富裕層の資産運用に手数料の高いアクティブファンドやヘッジファンドは必要なのか

投資信託には大きく分けてインデックスファンドとアクティブファンドがあります。

インデックスファンド(インデックス投資信託)は日経平均株価やTOPIX(東証株価指数)、アメリカのNYダウやS&P500などの「指数」に連動します。

運用実績がファンドマネージャーに大きく左右されず、運用コスト(購入時手数料、信託報酬、信託財産留保額等)を比較的安く抑えることができるのが特徴です。また、特定の指数と似た動きをするため、市場全体に投資することはできても、その市場平均を超えるリターンを得ることは難しくなります。

対してアクティブファンド(アクティブ投資信託)は、特定の指数を上回るパフォーマンスを目指し設計された投資信託です。

投資テーマや運用目的が詳細に設定されていることが多く、商品の種類が豊富です。ファンドマネージャーが、市場や企業の調査・分析を徹底的に行い、それに基づき組み入れ銘柄を選定します。そのため、ファンドマネージャー次第では、市場平均を大きく上回るリターンが期待できるかもしれません。ただし、インデックスファンドに比べて人的コストがかかるため、運用コストは比較的高くなる傾向です。

さらに、富裕層向けにはヘッジファンドという商品もあります。

ヘッジファンドとは、さまざまな投資手法や戦略を駆使して市場が上がっても下がっても利益を確保し、高い収益を維持することを目的としたファンドのことです。下落リスクをヘッジしようとすることから、このように呼ばれます。

裁量型運用が採用され、ファンド運営を指揮するファンドマネージャーの裁量が大きくなる特徴があります。

先に紹介したインデックスファンドやアクティブファンドなどの普通の投資信託は、公募投信といって一般的に広く公募されますが、ヘッジファンドは私募投信といって限られた対象者から出資を募り運用するファンドがほとんどです。

また、ヘッジファンドの投資対象は、株式や債券以外にも、デリバティブ(金融派生商品)、不動産など多岐にわたります。

プロに任せてリスクヘッジしながらも積極的に運用出来ることが利点ですが、インデックスファンドはもとより、アクティブファンドに比べても運用コストが高く設定されている傾向にあること、流動性が低いためすぐに現金化出来なかったり、解約に制約がかかっている場合があることに注意が必要です。

「リターンは期待できるけれど、高いリスクがある」ものに対し、富裕層の投資家の代わりに投資をするのがヘッジファンドやアクティブファンドのトレーダーです。高い手数料を取る代わりに、富裕層とハイリスク投資の間を取り持つ存在といえるでしょう。

3-2.不動産投資やREITは投資対象か

不動産は賃料など安定した収入のほかにも、売却益などを期待することもできます。

富裕層の中にはまとまったお金で、不動産投資をしている方も多いでしょう。

年金積立金管理運用独立行政法人(GPIF)が行うオルタナティブ資産運用においても、インフラストラクチャー投資に次いで、不動産投資が入っています。

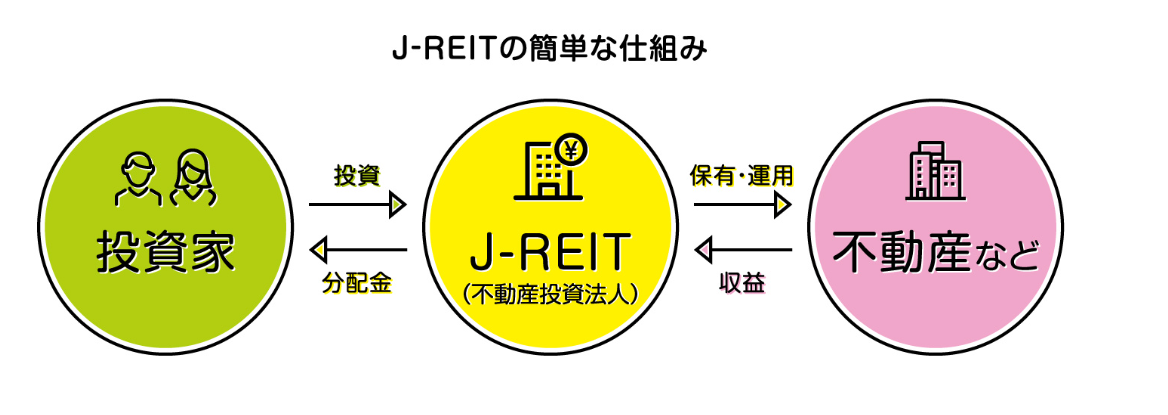

不動産は居住用ではなくても、投資に特化した不動産や、証券化した不動産所有権を購入するという考え方も定着してきました。そのなかで注目されている投資がREIT(J-REIT)です。

J-REITは多くの投資家から集めたお金で、オフィスビルや商業施設、マンションなど複数の不動産を購入し、その賃貸収入や売買益を投資家に分配する商品です。正確なカテゴリー分けとしては不動産ではなく、投資信託の一種に該当します。

引用:一般社団法人 投資信託協会 https://www.toushin.or.jp/reit/about/index.html

不動産を証券化し分配することで、証券市場で自由に売買ができるようになり、流動性が高くなります。また、物件管理の手間がかからないというメリットもあります。このことから、富裕層の中には現物の不動産を所有しつつ、分散投資の一環としてREITを購入するという考え方があるようです。投資信託のため、証券会社の立会時間中に売買することができ、ます。価格も刻々と変化します。

(主なJ-REIT)

| 銘柄コード | |

| 2971 | エスコンジャパンリート投資法人 |

| 2989 | 東海道リート投資法人 |

| 3234 | 森ヒルズリート投資法人 |

| 3249 | 産業ファンド投資法人 |

| 3281 | GLP投資法人 |

引用:SBI証券 取扱銘柄から抜粋 「不動産投資信託(REIT)取扱銘柄一覧」

4.富裕層にとって資産管理会社の必要性とは?

資産管理会社とは、不動産や株式などの資産を持つ個人が、資産の管理を目的として設立する会社を指します。オーナーや地主などの富裕層の方の資産を有効に運用、管理する目的で設立された会社のため、「プライベートカンパニー」と呼ばれることもあります。

4-1.富裕層は資産管理会社を設置するべきか

なぜ資産管理会社をつくるのでしょうか。背景には、課税対象の金額が増えるほど税金が高くなる「累進課税」という仕組みがあります。所得税は所得金額の5%〜45%、住民税を加えると最大55%もの負担になります。以下は、所得税の累進課税率の一覧表です。

(累進課税の一覧表)

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

※申告・納付に関しては上記額に加え、復興特別所得税(原則として基準所得税額の2.1%)を加算します

引用:国税庁 所得税の税率 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

資産管理会社を設立すると、支払う税金は「法人税」となります。2024年現在、法人税は15%~23%前後です。

上記の所得税の表に照らし合わせると、概算33%の課税対象となる900万円以上の所得があるならば、「資産管理会社の設立メリットがある」といえるでしょう。

4-2.資産管理会社を設置するメリット

富裕層が資産管理会社をつくるもう一つのメリットは「相続対策」です。

多額の資産を有する富裕層の方が亡くなると、資産の受け手である配偶者や子供に対し、相続税が課税されます。この相続税も所得税と同じく累進課税を適用しており、最大税額は55%ととても負担額の大きいものです。相続を3代繰り返すと、富裕層の資産は消える、といわれる所以でもあります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0円 |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

引用:国税庁 相続税 https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

資産管理会社を活用すると、会社の株式を相続する形になるため、金融商品や不動産などをそれぞれ別で手続きするよりも簡単である点や、登記費用や不動産取得税がかからない点、また財産評価に有利な場合がある点などがメリットとして挙げられます。

ただし、会社の設立と運営にはコストがかかる点と、法改正によりメリットが受けられなくなる可能性があるので注意しましょう。

5.富裕層の資産運用に迷った時に頼れる相談先

5-1.銀行

銀行は資産運用のほかに預金はもちろん、生命保険の相談などにも対応することができます。預貯金額を加味した相談を得意としています。

5-2.証券会社

資産運用を得意とする金融機関です。投資に関する、より緻密なアドバイスを受けることができます。また、株式など銀行では取り扱っていない金融商品も購入することができます。

5-3.FP(Financial Planner)

FP(Financial Planner)とは、「ファイナンシャルプランナー技能士検定」という国家資格に合格したライフプランニングのプロフェッショナルです。

保険・資産運用・税金・不動産・相続の包括的な知識を持ち、希望のライフプランに対する総合的なアドバイスを行います。ただし、資産運用のアドバイスに関しては、概要の説明はできるが具体的な金融商品の説明や投資判断をすることはできません。この点は注意しなければなりません。

5-4.IFA(Independent Financial Advisor)

IFA(Independent Financial Advisor)とは特定の金融機関から独立し、公正中立な立場からお客様に資産運用のアドバイスを行うプロフェッショナルです。銀行や証券会社のような組織には所属しておらず、営業ノルマが無いため、複数の取扱商品の中から公正中立な立場でお客様に最適なご提案をすることができます。

6.IFAに相談するならファーストパートナーズへ

IFAに相談するなら株式会社ファーストパートナーズをおすすめします。

〈ファーストパートナーズの強み〉

①証券会社や銀行など金融機関出身者が多く在籍しており、豊富な知識と経験を活かして顧客に対する的確なアドバイスをご提供します

②資産運用のみならず、事業承継、M&A、不動産など多岐にわたる金融サービスをご提供しています

③ヘッジファンドや外資系プライベートバンクと提携し、幅広い選択肢をご提供可能です

7.まとめ

今回の記事をまとめます。

大切なのは、自分に合ったポートフォリオを組むことです。その際にリスク分散を心がけましょう。リターンが確保できるときは現状のポートフォリオを維持しつつ、下落しそうな局面では市場の変化に合わせて定期的なリバランスを行うことが大切です。

資産運用を進めるなかで、相談先に迷った場合は、IFAや証券会社、銀行といった専門家に相談するのがいいでしょう。

投資先の選択肢が多い富裕層の方々が上手に運用していくためには、その道のプロフェッショナルに併走してもらうことが大切です。

また、資産を増やすことだけでなく、資産管理会社などを活用して資産をのこす方法を考えることも大切です。専門家との連携を通して、資産を「増やす」そして「守る」の両面で対策をしていきましょう。