近年、インフレが日本経済に浸透し、私たちの生活や資産に大きな影響を与え始めています。

かつてのデフレ時代とは異なり、食品や日用品、エネルギー価格の上昇が家計を圧迫し、現金や預金だけでは資産価値が実質的に目減りしてしまう状況に直面しています。

本記事では、「資産防衛」の観点から、インフレ時代を生き抜くための実践的な戦略をご紹介します。

1. インフレが進むとどうなる?資産防衛の必要性とは

ここ数年で「インフレ」という言葉が日本でも注目されるようになりました。インフレとは、物価が継続的に上昇し、お金の価値が相対的に下がる現象をいいます。

例えば、以前は100円で買えたものが、インフレによって120円支払わなければ買えなくなる、といった状況です。

インフレの主な原因には、需要の増加や供給コストの上昇、貨幣の供給量の増加などがあります。この現象が進むと、生活費が上昇し、収入が増えない場合は実質的な購買力が低下するため、家計や企業活動に大きな影響を与えることになります。

現在では、日用品や食品、電気料金など、あらゆる分野で価格の上昇が目立ち、多くの方が日常生活でその影響を実感しています。

インフレが私たちの生活や資産にどのような影響を与えるのか、そして「資産防衛」の観点を持つ必要性が高まっている理由を、ここから解説していきます。

1-1. 現金預金だけでは資産が目減りする

物価が上昇するということは、同じ金額で購入できる物の量が減ることを意味します。これは言い換えれば、現金をそのまま持ち続けているだけでは、資産が実質的に目減りしていくことを意味します。

特に、日本では多くの人が資産の多くを銀行預金で保有しています。

しかし、低金利環境では、預金によって得られる利息は限られています。仮に物価上昇率が年2%で、預金の利息が年0.2%だとすると、その差の分だけ資産価値が実質的に減少していきます。

1-2. 生活コストが上昇しやすくなる

インフレが進行すると、生活費の負担が着実に増えます。代表的なのは、食料品、日用品、光熱費、交通費といった日常生活で必要不可欠な分野です。

これらの必需品は、価格が上がったとしても、対価を支払わざるを得ないため、支出の増加は避けられません。

特に、年金受給額の少ない高齢者や定職に就いていない人にとっては、インフレによる支出増加は大きな生活の圧迫要因になります。また、現役世代であっても、給与が物価上昇に追いつかない状況が続くと、実質的な可処分所得が減少していきます。

インフレは「お金の価値を下げる」だけでなく、「日々の生活を苦しくする要因」ともなり得ます。

今後、原材料価格の高騰や為替の変動、地政学的リスクなど、さらなる物価上昇が予想される中で、個人でも将来的なコスト上昇に備える視点がますます求められるでしょう。

1-3. インフレの影響を和らげるために必要な考え方

まずは、「余剰資金をどうするか」について考えてみましょう。

預金口座にただ資金を預けているだけでは、資産が目減りしてしまう可能性があるため、「余剰資金の一部は金融商品等の運用資金に充当する」という方法は有効でしょう。

1-4. 情報リテラシーを高めることの重要性

余剰資金の一部を金融商品等で運用するには、経済や市況の変動等、資産運用に関する情報が役立ちますが、情報過多の現代においては、誤った知識や過度に楽観的な情報も多く見られるので、信頼できる情報源を見極めなければなりません。

マーケット・資産運用・M&Aなどの最新情報を 会員限定でお届け

2. インフレに負けない!資産防衛の基本戦略

インフレ環境において資産を守るには、どのような戦略が必要なのでしょうか?本章では、「分散投資」と「長期投資」という2つの基本戦略を軸に、インフレに強いとされる資産運用の考え方を解説します。

2-1. 分散投資でリスクを抑える

資産防衛の第一歩は、リスクを適切に管理することです。

そのために重要なのが「分散投資」です。分散投資とは、異なる資産クラスや地域、投資対象に資産を振り分けることで、特定のリスクに偏らないようにする手法です。

例えば、日本株に集中投資している場合、日本経済が不調になると保有資産全体が影響を受けてしまいます。しかし、米国株や欧州株、新興国株式、さらには債券や不動産、金(ゴールド)などに分散して投資を行うことで、一部の資産が値下がりしても他の資産がその影響を補う可能性があります。

また、インフレ対策としては、金(ゴールド)や不動産、コモディティ(商品)などのインフレ耐性が高いと言われる実物資産への投資も効果的です。これらは物価上昇とともに価値が上がりやすく、現金の価値が下がった場合でも、資産を守る効果が期待できます。

加えて、外貨建て資産への投資も有効です。

インフレが進む国では通貨価値が下がる傾向がありますが、外貨建て資産を購入したときよりも、売却して円転する時に購入時よりも円安であれば、為替差益による利益が期待できます。

なお、投資対象となる通貨も、米ドルやユーロなどの主要通貨に分散投資することで、対円相場の変動リスクをヘッジする効果が期待できます。

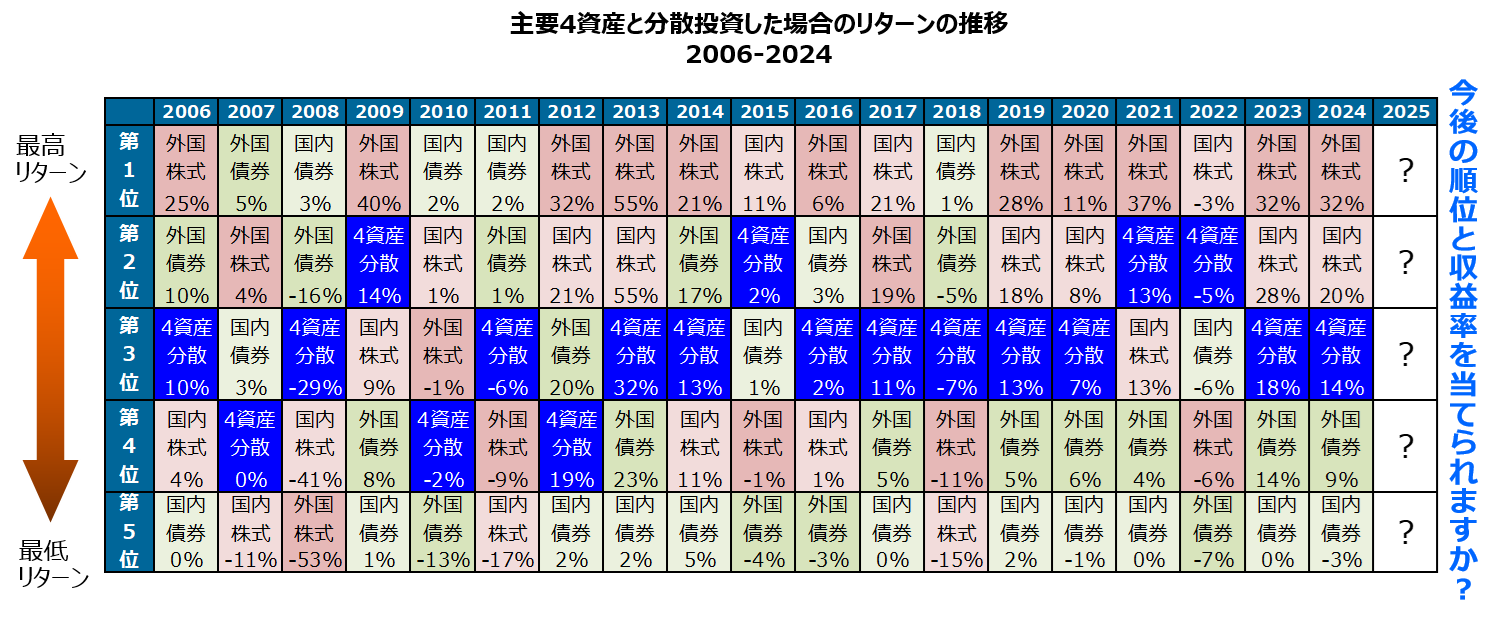

下図は、主要4資産と、その4資産に均等に25%ずつ分散投資した場合のリターンを、年ごとに示しています。仮に毎年リターン1位の資産だけに投資できていれば、結果は大きな利益が得られたでしょうが、それを前もって予測することは困難です。

一方で、国内外の株式や債券に均等に25%ずつ配分した4資産分散ポートフォリオは、毎年1位にはならなくても最下位にもならず、安定した成績を残す傾向にあります。このことから、リスクを抑えるには、複数の資産にバランスよく分散投資を行うことが効果的と言えるでしょう。

出典:GPIF

主要2資産について、以下に、それぞれの特性を示します。

・債券

債券は、円貨建債券と、外貨建債券に分類されます。いずれも国や企業などが資金を調達するために発行する証券で、一般的には定期的に利子を受け取ることができ、満期時には投資元本が返済される仕組みです。

安定した収益が期待できる一方で、発行体の信用リスクや金利変動による価格変動リスクが伴います。特に金利が急上昇すると、債券価格が下落し損失が発生する場合があるため注意が必要です。また、外貨建債券の場合は、為替変動リスクもあります。

・株式

株式は、国内株式と、外国株式に分類されます。いずれも企業が資金調達のために発行する証券です。

株主は、配当金の支払いや、株価上昇による値上がり益を期待できます。経済成長の恩恵を受けやすく、長期的には高収益が期待されますが、価格変動リスクが高い点には注意が必要です。また、外国株式の場合は、為替変動リスクもあります。

2-2. 定期定額買付の長期継続でインフレリスクに備える

次に重要なのが「定期定額買付」です。

インフレは短期的には波があるものの、長期的には物価が上昇し続ける傾向にあります。世界的に見ればインフレは一般的な経済現象です。

定期定額買付とは、一定の金額を一定期間継続して買付けることで、短期的な価格変動に惑わされず、資産の成長を期待する投資手法です。

金融資産は短期では価格の値動きが激しい場合もありますが、投資する時期を分散しながら長期間投資を継続することで買付単価を平準化し、短期的な価格変動の影響を受けないようにする効果があります。

また、投資する金融商品等によっては、複利の効果を活かせるのも長期投資の魅力です。例えば、年5%で運用できた場合、10年後には約1.63倍、20年後には約2.65倍に資産が増える計算になります。この効果は、長く運用するほど有利です。

〈長期投資に向いている資産〉

- インデックスファンド

インデックスファンドは、日経平均株価やS&P500などの株価指数に連動する投資信託です。信託報酬(運用コスト)も比較的低く、長期の資産形成に適しています。

- 高配当株

高配当株とは、配当利回りが比較的高い企業の株式を指します。

配当を再投資し長期保有することで、資産が複利的に成長していくのも魅力です。ただし、企業業績によっては減配するリスクもあるため、分散投資が重要です。

- REIT(不動産投資信託)

REITは、複数の不動産に投資し、その賃料収入や不動産売却益を投資家に分配する仕組みの金融商品です。J-REITはオフィスビルや商業施設、物流施設などを対象とし、東京証券取引所に上場されているため株式と同じように売買できます。

REITの魅力は、比較的高い分配金利回りと、実物不動産への実質的な投資ができる点です。家賃収入に基づいた安定したキャッシュフローが期待できる一方で、不動産市況や金利の影響を受けやすい側面もあります。

- 海外ETF

海外ETFは、米国株や世界株式に分散投資できる上場投資信託です。

特にインデックスファンドやETFは、分散効果も高いため、初心者からベテラン投資家まで幅広く支持されています。これらを長期的に積み立てることで、インフレによる「資産の目減り」を抑えることが可能です。

また、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)などの税制優遇制度を活用することも、長期投資の効果を高めるポイントです。

2-3. 定期的にポートフォリオを見直す

インフレに強い資産形成を目指すうえで、忘れてはならないのが「ポートフォリオの定期的な見直し」です。

投資環境や自身のライフステージは常に変化しており、最初に組んだ資産配分が長期間にわたって最適であるとは限りません。経済状況や金利動向、インフレ率の変化に応じて柔軟に対応することが重要です。

例えば、株式市場が大きく上昇したことで、当初の想定よりも株式の比率が高くなってしまった場合、ポートフォリオ全体のリスクが上がってしまいます。このような場合はリバランス(資産配分の調整)を行い、当初の比率に近づけることでリスクを適切に管理することができます。

また、インフレが加速している局面では、金や不動産といったインフレ耐性の高い資産の比率を増やすという選択肢も有効でしょう。

さらに、年齢や家族構成の変化、退職、子どもの進学などのライフイベントも、資産配分の見直しタイミングとして適しています。

若い世代であれば、成長性を重視してリスク資産の比率を高める一方で、年齢を重ねてリスク許容度が低下する場合には、安定性を重視した債券や現金比率を引き上げることが望ましいと言えます。

見直しの頻度としては、投資方針や状況によって人それぞれですが、半年に1回または1年に1回を目安にすると負担が少ないでしょう。

その際、保有している投資商品のパフォーマンスや手数料、現在の経済情勢、インフレ率などを総合的に確認することが重要です。特にインフレ局面では、「名目リターン」ではなく「実質リターン(インフレ調整後のリターン)」に着目することが大切です。

定期的な見直しを行うことは、運用方針と実際の投資配分のズレを修正し、自分の目的に沿った資産形成を続けるために必要な行動です。放置せずに、定期的なメンテナンスを習慣化することでインフレに強く、かつ、長期的に安定した資産運用が実現しやすくなります。

3. インフレに強い資産5選

物価が上昇し、生活費や商品価格が日々の実感として感じられるようになると、「お金の価値が目減りしてしまうのではないか」と不安を感じる方は少なくありません。

こうしたインフレの時代においては、銀行預金だけでは資産を守ることが難しくなります。そこで重要になるのが「インフレに強い資産」への分散投資です。

本章では、インフレの影響を受けにくい、またはインフレ時に価値を保ちやすい資産を5つご紹介いたします。それぞれの特徴やメリット、留意点についても解説しますので、ご自身のポートフォリオに役立ててください。

3-1. インフレ連動債:物価上昇に応じて元本や利息が変動

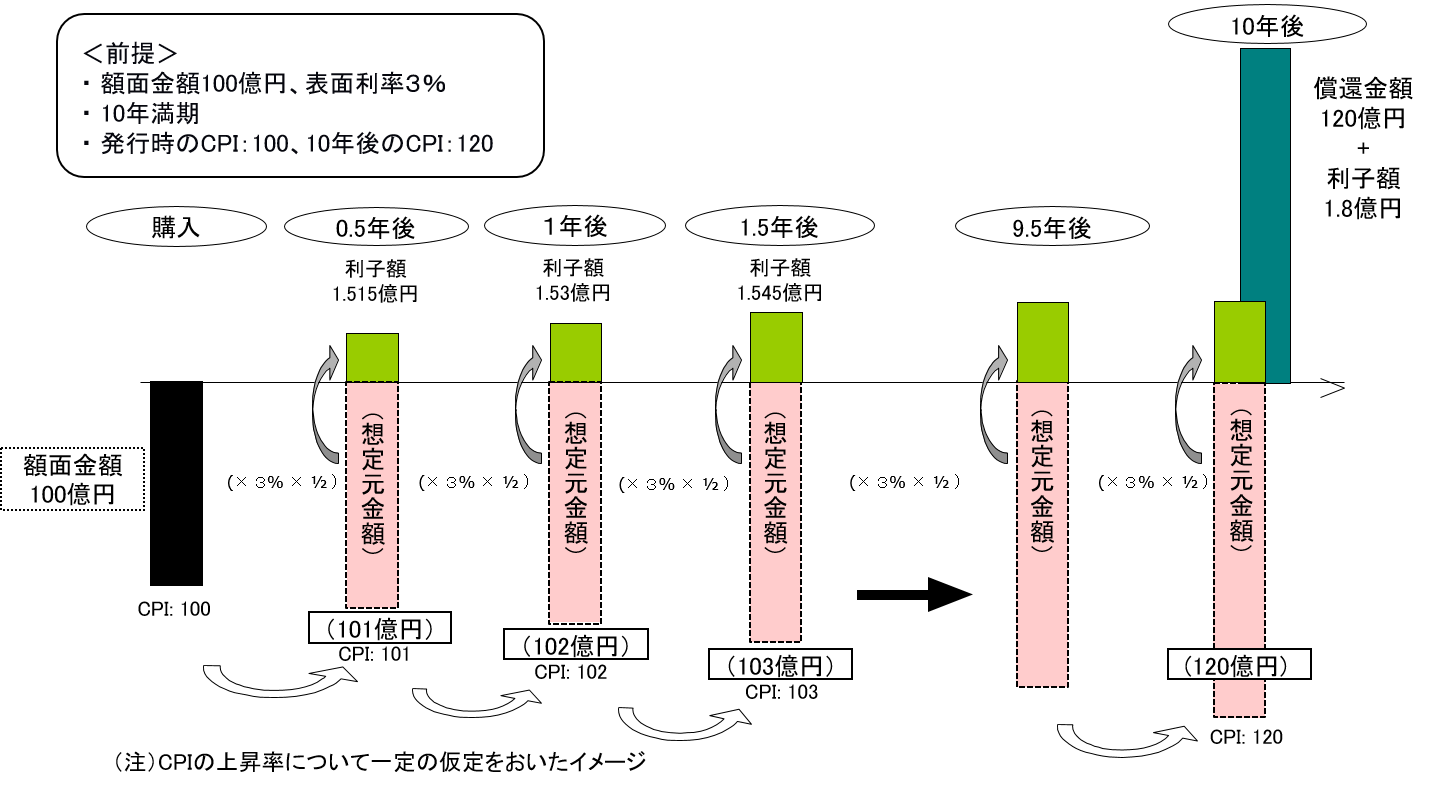

インフレ連動債とは、物価の上昇率に連動して元本や利子が増減する債券のことです。日本では「物価連動国債」という名称で発行されています。

通常の債券は、固定の利率が設定されており、インフレが進行すると実質的な利回りが目減りします。一方、インフレ連動債は消費者物価指数(CPI)などに応じて元本や利子が調整されるため、インフレ局面でも実質的な資産価値を守ることが期待できます。

出典:財務省

ただし、デフレ(物価の下落)局面では元本の価値や利子が下がる性質もあるため、注意が必要です。

3-2. 不動産:物価上昇とともに資産価値・賃料収入が増加する可能性

不動産は、インフレに強い資産とされている代表的な存在です。物価上昇は建設コストの増加を招き、新築物件の価格上昇につながります。そのため、既存の不動産の価値も相対的に上がりやすい傾向があります。

また、賃貸物件を所有している場合、賃料がインフレに連動して上昇する可能性があり、インフレ下でも実質的な収入を維持、または増加することが期待できます。

実物不動産の購入は多額の初期投資や維持管理の手間がかかりますが、J-REIT(不動産投資信託)などを活用すれば、小口資金で複数の不動産に分散投資することが可能です。

REITは流動性も高く、日々の価格変動が把握しやすいため、個人投資家にも人気があります。

3-3. 株式:企業の価格転嫁力がカギ

株式は、インフレに対して一定の耐性を持つ資産です。企業が製品やサービスの価格を適切に引き上げることができれば、収益を維持したり、向上することが可能であり、それが株価の上昇要因となります。

特に、インフレ時には生活必需品やエネルギーなど、価格転嫁がしやすい業種の企業が注目される傾向にあります。

例えば、食品メーカーや電力会社などは、需要の変動が少なく、コスト増加分を販売価格に転嫁しやすいため、インフレ下でも安定的な業績を維持しやすいといえます。

一方で、価格転嫁が難しい業種や、労務費・原材料費の上昇を吸収できない企業は、利益が圧迫される可能性があります。そのため、銘柄選定の際には業種の特性や企業の価格決定力に注目することが重要です。

3-4. 金やコモディティ:実物資産としての価値

金(ゴールド)は「インフレヘッジの王道」と呼ばれる資産です。金はそのものが価値を持つ実物資産であり、中央銀行の金融政策や通貨の価値に左右されにくい特徴があります。

インフレが進行すると、法定通貨の購買力が下がり、金の相対的な価値が上昇しやすくなります。実際に、過去のインフレ局面では金価格が上昇する傾向が見られました。

また、金以外にも、原油や銅、大豆などの商品(コモディティ)は、世界的な需給バランスやインフレの影響を強く受けやすいため、インフレ対策として注目されています。

例えば、インフレによってエネルギー価格が上昇すれば、原油先物やエネルギー関連ETFの価格が上がる可能性があります。

注意点としては、コモディティは価格変動が激しい面もあるため、一定のリスク管理が必要です。そのため、ポートフォリオの一部として取り入れることで、インフレ対策とリスク分散の両立が図れるでしょう。

3-5. 外貨資産:為替と金利の変動を味方につける

外貨建て資産は、インフレ対策において有効な選択肢のひとつです。日本国内でインフレが進行し、円の価値が下がると、相対的に外貨建て資産の価値が上昇する可能性があります。

外貨資産には、外国株式や外国債券、外貨預金などがあり、それぞれ為替変動リスクがある一方で、円だけでは得られない金利収入や成長機会が期待できます。

日本国内だけではなく、外国資産も含めた長期的な視点で運用をすることで、インフレ対策と資産分散の効果を高めることができます。

4. まとめ:インフレに備えた資産防衛で将来に差をつけよう

インフレ時代における資産防衛の重要性と具体的戦略について解説してきました。物価上昇が続く環境では、現金や預金だけでは資産価値が実質的に目減りしてしまうリスクがあります。このため、「分散投資」と「定期定額買付の長期継続」を基本戦略としながら、インフレに強い資産へバランスよく資金を配分することが効果的です。

インフレ連動債、不動産(REITを含む)、価格転嫁力のある企業の株式、金やコモディティ、そして外貨資産は、それぞれインフレに対する耐性を持ちます。これらは、ポートフォリオの重要な構成要素となり得るため、定期的な資産配分の見直しも欠かせません。

経済状況の変化やライフステージに応じて、リスクとリターンのバランスを適切に調整することで、長期的な資産価値の保全が可能になります。インフレ対策は一朝一夕に完成するものではなく、継続的な取り組みが必要です。情報収集を怠らず、自分自身の状況に合った資産防衛戦略を構築していくことで、不確実な時代においても安心できる資産形成を実現していきましょう。